第3回 為替相場は本当に金利差で動くのか(その2)【特集】「今、外貨への投資を考える」

マネックスメール編集部企画の特集コラムをお届けします。

第3回 為替相場は本当に金利差で動くのか(その2)【特集】「今、外貨への投資を考える」

「為替はやはり金利差がモノを言うんだろうな」。前回は、多くの方が半ば無意識のうちに思い込んでおられるというこうした思いが、実は長期で検証する限り必ずしも正しくないことを説明しました。

そういえば、多くの教科書では「短期的には資本移動を原因として為替相場が動くことが多い」と説明されます。ここで言う資本移動とは、株式売買並びに金利差によるマネーの移動を指します。私たちが日常目にする時事的な報道、解説はこうした視点に立つことが多いのです。「米金融緩和でドル売り」なんてフレーズもその一例です。

さて、では中長期的な為替相場はどんな要因によって合理的に説明できるのでしょうか?何しろ、本稿の主題は短期的な為替売買で差益を得ることではなく、中長期的な立場でポートフォリオ全体の抵抗力を増すことにあります。この連載では、とりわけ、金融資産保有において最大の敵であるインフレに対する抵抗力を増し、基礎体力をつけることを狙いにしようと考えています。

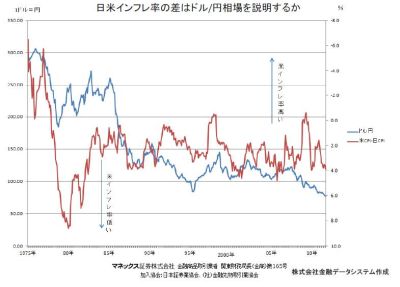

そこでお目にかけたいのが以下の図です。日米のインフレ率の差(CPI=消費者物価指数=の前年比)とドル/円相場の関係を示しておきました。どうでしょうか?トレンド(基調的な動き)としてみる限り、相当の因果関係を持つとみてよさそうです。少なくとも、前回ご紹介した金利差よりもドル/円相場の中長期的な動きを合理的に説明しています。

こうしたインフレ率と為替相場の相関関係を解き明かすのが購買力平価説です。つまり、購買力の強弱が為替相場を決定するという説です。「モノを買う力が弱くなった通貨は、外国為替市場でも売られて安くなる」と言えば直感的にお分かりいただけますね。もちろん「インフレ率が高い=購買力低下が顕著」「インフレ率が低い=購買力低下が軽微」ですから、「高インフレ率国通貨は下落」となるのです。

あるいは、以下のように考えてみてもいいと思います。物価が年5%で上昇しているA国と物価上昇率ゼロのB国があれば、A国の人は自国で買うのではなく、同じものでもより安いB国から輸入しようとします。もちろん、A国の輸入者は自国通貨を売ってB国通貨に換え、それで輸入代金の支払いを行います。当然A国通貨は下落します。

さて、世界経済の低迷により各国の金利差は総じて縮小してきています。日米欧の政策金利はすでにほぼゼロですし、新興・資源国もブラジル、ユーロ、インドネシア、オーストラリア等は相次いで利下げ実施に踏み切り始めました。中国も金融緩和へのスタンスに舵を取りつつあります。

各国の金利差が縮小してきていることで、金利差よりもインフレ率の差が為替相場を動かすエネルギーが高まってくる可能性が高まってきたとも考えられます。「高インフレ通貨にご用心」とまでは言いませんが、中長期的にはこうした可能性も視野に入れておいていいと思います。

コラム執筆:角川総一

(株)金融データシステム代表取締役。1949年大阪生まれ

金融教育、金融評論家。

マネックスからのご留意事項

「特集1」では、マネックス証券でお取扱している商品・サービス等について言及している部分があります。

マネックス証券でお取引いただく際は、所定の手数料や諸経費等をご負担いただく場合があります。お取引いただく各商品等には価格の変動等による損失が生じるおそれがあります。また、信用取引、先物・オプション取引、外国為替証拠金取引・取引所株価指数証拠金取引をご利用いただく場合は、所定の保証金・証拠金をあらかじめいただく場合がございます。これらの取引には差し入れた保証金・証拠金(当初元本)を上回る損失が生じるおそれがあります。

商品ごとに手数料等及びリスクは異なりますので、詳しくは「契約締結前交付書面」、「上場有価証券等書面」、「目論見書」、「目論見書補完書面」又は当社ウェブサイトの「リスク・手数料などの重要事項に関する説明」をよくお読みください。

マネックスメール登録・解除

マネックスメール登録・解除