「東京海上・ジャパン・オーナーズ株式オープン」は、国内のオーナー企業に投資するファンドです。

外部環境に左右されにくい内需関連企業の組み入れが中心で、オーナー企業の強みである長期的な株主利益の追求、迅速な意思決定によって、長期的かつ安定的な利益成長が期待されます。

「東京海上・ジャパン・オーナーズ株式オープン」の運用実績と、ファンドが着目するオーナー企業の強み、ファンドの特長をご紹介します。

「モーニングスター アワード ファンド オブ ザ イヤー 2018」国内株式型部門 最優秀ファンド賞受賞

【ファンドレポート】東京海上・ジャパン・オーナーズ株式オープン「2018 Fund Review」(販売用資料2019年2月)

※当ファンドはノーロード(購入時手数料0円)でご購入いただけるようになりました。詳しくはこちらをご覧ください。

※当ファンドはノーロード(購入時手数料0円)でご購入いただけるようになりました。詳しくはこちらをご覧ください。

東京海上・ジャパン・オーナーズ株式オープン

- わが国の金融商品取引所上場(これに準ずるものを含みます)株式のうち、経営者が実質的に主要な株主である企業を主要投資対象とします。

- 銘柄選定に際しては、経営者のリーダーシップに関する定性分析を重視しつつ、企業の成長性・収益性に比較して割安であると判断される銘柄を選別します。

詳細・お申込みはこちらから

設定来の運用成績

設定来のリターンは3倍超(2019年10月末現在)

東京海上・ジャパン・オーナーズ株式オープンは、国内の株式のうち、経営者(*1)が実質的に主要な株主である企業(*2)を主要投資対象とするファンドです。2013年4月のファンド設定以降、TOPIX(配当込み)を大きく上回る実績を残しています。

*1"経営者"とは、経営の中心を担っていると考えられる役員等(取締役・執行役員)を指します。

*2"経営者が実質的に主要な株主である企業"とは、経営者およびその親族、資産管理会社等の合計持株 比率(実質持株比率)が5%以上である企業とします。

出所:Refinitiv

※基準価額は、1万口当たり、信託報酬控除後で表示しています。

※TOPIX(配当込み):当ファンドのベンチマークではありません。

※リターンは、税引前分配金を再投資したものとして計算しているため、実際の投資家の利回りとは異なります。

※上記のオーナー企業の定義は、当ファンドにおける定義です。

※上記は過去の運用実績および動向であり、将来の運用成果や運用動向などを示唆・保証するものではありません。

(出所)東京海上アセットマネジメント作成の特集ページより引用

海外情勢に左右されにくい内需関連企業の組み入れが中心

~臨時レポート「ZOZO社株式の保有状況について(販売用資料2019年10月)」~

- 7月末時点の当ファンドの組入上位10銘柄は、海外情勢に左右されにくい小売や不動産、サービス業などの内需関連企業が占めています。このことから、当ファンドでは米中貿易摩擦による業績へのマイナスの影響は限定的あるいは小さいと見ています。

- また、オーナー企業の強みである「迅速な意思決定」は、世の中の変化に対応しやすいと考えられることから、不透明感が強まっている今後の経済環境においても強みを発揮すると考えます。

※上記は、過去の実績であり、将来の運⽤成果等を⽰唆・保証するものではありません。

※上記は過去の運⽤実績および当社の⾒解であり、将来の運⽤成果や運⽤動向などを⽰唆・保証するものではありません。

(出所)東京海上アセットマネジメント作成の臨時レポート「米中貿易摩擦の影響は?(販売用資料2019年9月)」より引用

普遍的なテーマ:なぜ、オーナー企業か?

※上記の「普遍的なテーマ」とは、オーナー企業が常に存在しており、そうしたオーナー企業への投資が有効と東京海上アセットマネジメントが考えることを指します。

※上記のオーナー企業の定義は、当ファンドにおける定義です。

※上記のコメントは、当ファンドのコンセプトをご理解いただくためご紹介するものであり、投資対象企業が全て該当することを示すものではありません。

オーナー企業は、長期的かつ、安定的な利益成長が期待される

オーナー企業が土台として持つ2つの強み

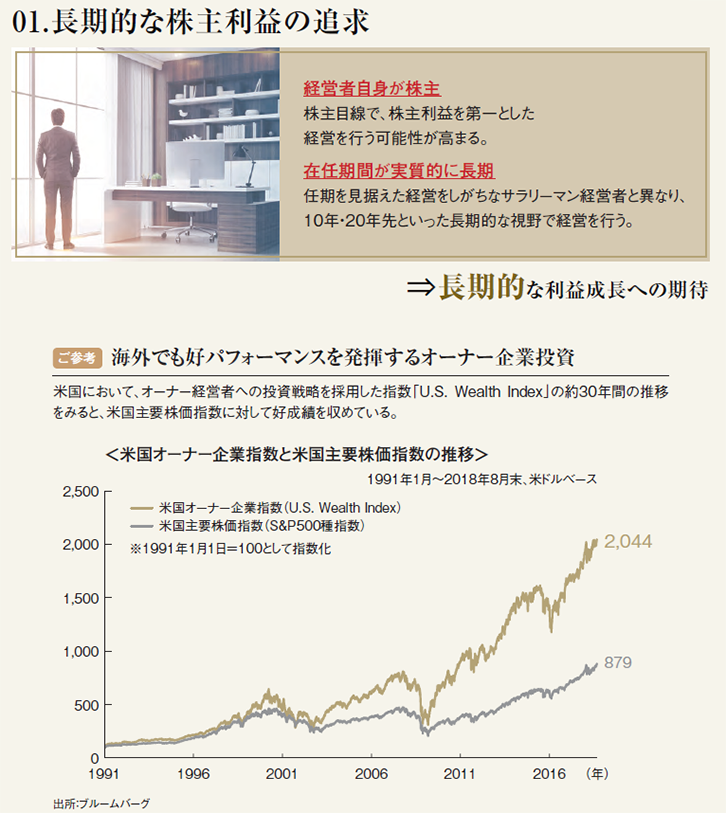

※米国オーナー企業指数(U.S. Wealth Index)は、当ファンドのコンセプトをご理解いただく目的でご紹介するものです。米国株は当ファンドの投資対象ではありません。

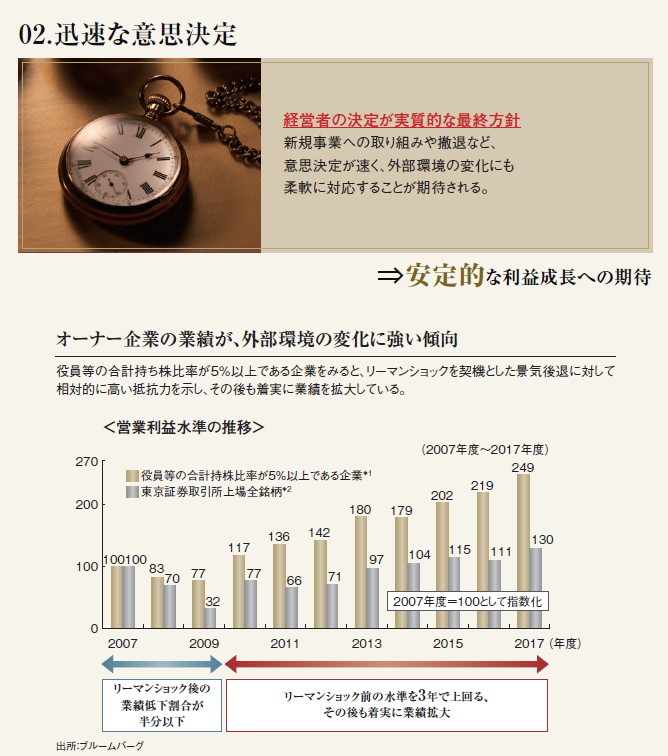

*1 役員等の合計持株比率が5%以上である企業:2018年8月31日時点においてブルームバーグデータを基に抽出した、役員の合計持株比率が5%以上である1,214社(未上場期間は不算入。合計持株比率には、役員の親族、資産管理会社の保有分は含みません。なお、当ファンドの投資対象には役員の親族、資産管理会社の保有分を含むため、あくまで参考としてご利用ください。)

*2 東京証券取引所上場全銘柄:各年度末時点における対象銘柄、ETF、不動産投資信託は除く。

※上記のコメントは、当ファンドのコンセプトをご理解いただくためご紹介するものであり、投資対象企業が全て該当することを示すものではありません。

※上記は過去の実績および動向であり、将来の運用成果や運用動向などを示唆・保証するものではありません。

(出所)東京海上アセットマネジメント作成の販売用資料(2019年7月)より引用

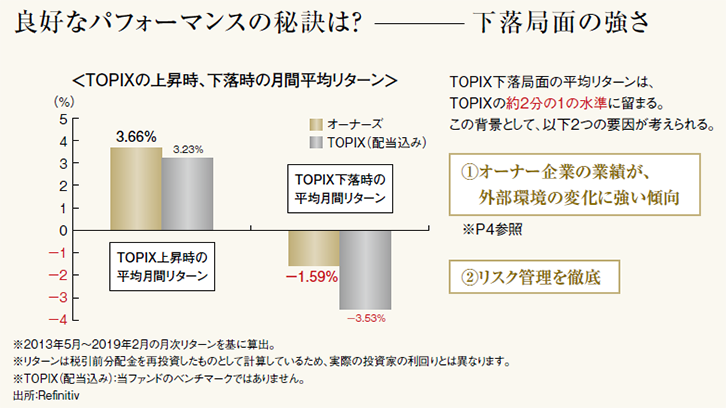

良好なパフォーマンスの秘訣は「下落局面の強さ」

※上記は、過去の実績であり、将来の運⽤成果等を⽰唆・保証するものではありません。

※上記は過去の実績および動向であり、将来の運用成果や運用動向などを示唆・保証するものではありません。

(出所)東京海上アセットマネジメント作成の販売用資料(2019年7月)より引用

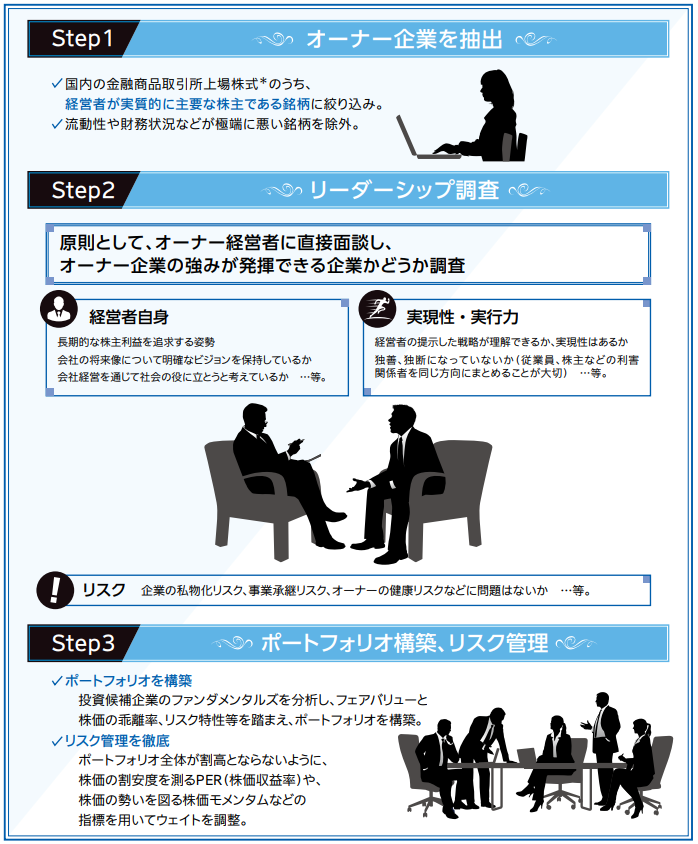

ファンドの運用プロセス

*今後上場予定のIPO(新規上場・公開株)も含みます。

※資金動向および市況動向等によっては、上記のような運用が出来ない場合があります。

(出所)東京海上アセットマネジメント作成の目論見書より引用

東京海上・ジャパン・オーナーズ株式オープン

- わが国の金融商品取引所上場(これに準ずるものを含みます)株式のうち、経営者が実質的に主要な株主である企業を主要投資対象とします。

- 銘柄選定に際しては、経営者のリーダーシップに関する定性分析を重視しつつ、企業の成長性・収益性に比較して割安であると判断される銘柄を選別します。

詳細・お申込みはこちらから

Check!

臨時レポート「米中貿易摩擦の影響は?(販売用資料2019年9月)」

【ファンドレポート】東京海上・ジャパン・オーナーズ株式オープン「2018 Fund Review」(販売用資料2019年2月)

(出所)東京海上アセットマネジメント