三菱UFJ国際投信が運用する「次世代米国代表株ファンド(愛称:メジャー・リーダー)」は、ファンド独自に選定するNYダウの構成銘柄と、成長性が高いと考えられる次世代の米国経済を牽引し得る銘柄に投資するファンドです。

「次世代米国代表株ファンド(愛称:メジャー・リーダー)」の運用ポイント、今後の見通し等をご紹介します。この機会にぜひご検討ください。

*本コンテンツにおいてダウ・ジョーンズ工業株価平均をNYダウといいます。NYダウはファンドのベンチマークではありません。

次世代米国代表株ファンド(愛称:メジャー・リーダー)

主として米国において取引されている次世代の米国経済の主役となり得ると委託会社が判断した企業の株式に投資を行います。

今後の経済環境、社会構造に関する見通しを基に、変化に対応し成長が見込まれる投資銘柄を厳選し、30銘柄程度に投資を行います。

運用は主に次世代米国代表株マザーファンドへの投資を通じて、米国の株式へ実質的に投資するファミリーファンド方式により行います。

原則として、為替ヘッジを行いません。

詳細・お申込みはこちらから

メジャー・リーダーの運用ポイント

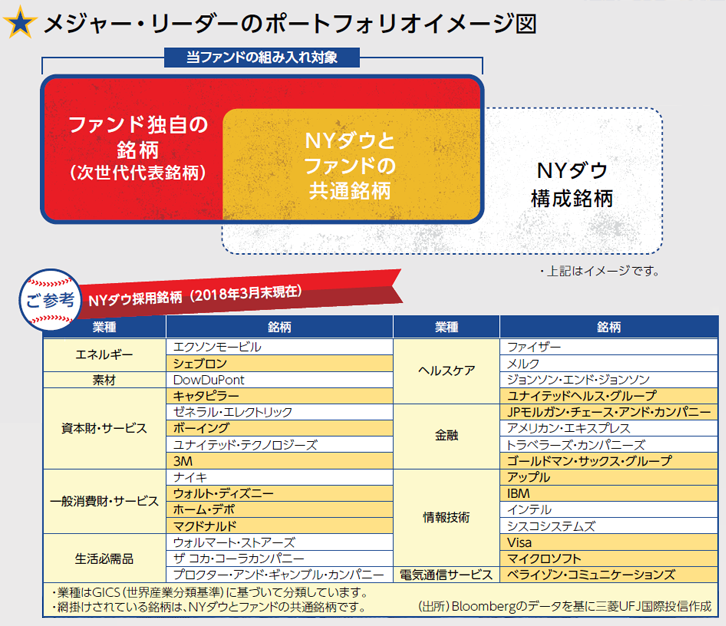

米国株市場を代表する指数の1つとしてダウ・ジョーンズ工業株価平均(NYダウ、※1)があります。「メジャー・リーダー」はNYダウを参考に次世代の米国経済の主役となり得ると判断した企業の株式に投資します。

※1 本コンテンツにおいてダウ・ジョーンズ工業株価平均をNYダウといいます。また、NYダウはファンドのベンチマークではありません。

【ポイント1】銘柄・業種等について、NYダウを参考にします。

【ポイント2】NYダウ構成銘柄の他に、構成銘柄と比較してより成長性が高いと考えられる次世代代表銘柄※2を組み入れます。

投資する銘柄数はポートフォリオ全体で30社程度とします。

※2 次世代代表銘柄とは、「ポートフォリオ構築プロセス」の<入替候補銘柄>を指します。

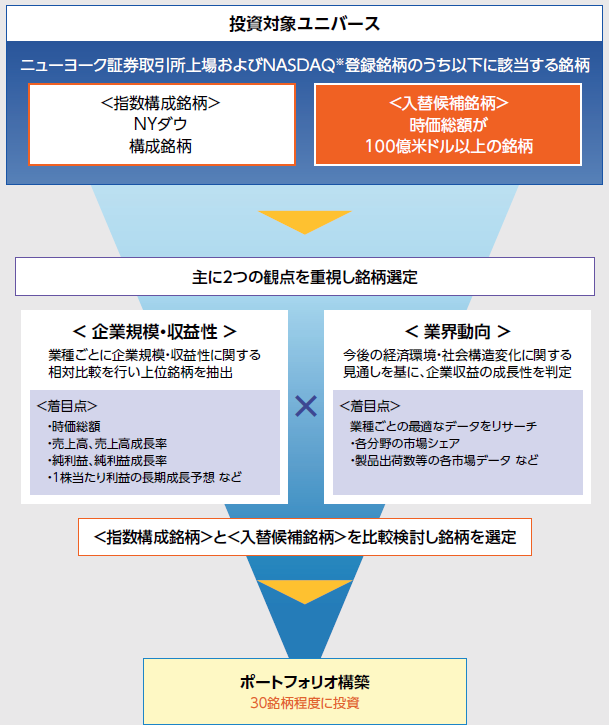

ポートフォリオ構築プロセス

※NASDAQとは、National Association of Securities Dealers Automated Quotationsの略称で、米国の店頭ディーラーが売買値を提示し取引を行うコンピューター・ネットワーク・システムのことです。店頭銘柄の代表的取引方法であり、このシステムを通じて売買される銘柄をNASDAQ登録銘柄と称しています。

- 上記は銘柄選定の視点を示したものであり、実際にファンドで投資する銘柄の将来の運用成果等を示唆・保証するものではありません。

- 上記の運用プロセスは変更される場合があります。また、市場環境等によっては上記のような運用ができない場合があります。

(出所)三菱UFJ国際投信作成の販売用資料より引用

今後の見通しおよび運用方針

~1人勝ちの様相を呈する米国株式市場~

2018年2月、米国におけるインフレ加速への警戒の高まりを発端とした米国長期金利上昇を受け、米国を初めとした各国株価は軒並み下落に見舞われました。さらには、その後の米中貿易摩擦の激化等も株価の下押し圧力になりました。しかし、年初来の各国株価推移をみると、米国のみが株価下落前の高値水準を上回り、"米国株式市場1人勝ち" の様相を呈しています。見通しに関しても下値は限定的、引き続き上昇が期待されます。背景には、①企業の堅調な業績、②人口動態等の構造的な要因、③税制改革があると考えます。

年初来高値水準に回復した米国株価

【運用会社の見通し】米国の好調な株価を支える要因

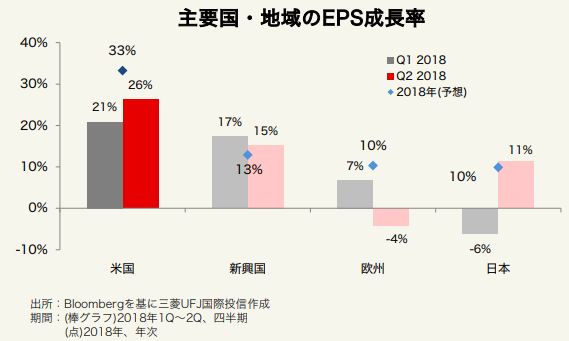

①企業の堅調な業績

米国企業は2018年1Qおよび2Qともに20%以上、2018年通期予想でも30%以上の利益成長率が予想されており、他国・地域の企業に比べ突出した水準の企業業績が米国企業株式の魅力を相対的に増大させていると考えます。

米国企業の堅調な業績

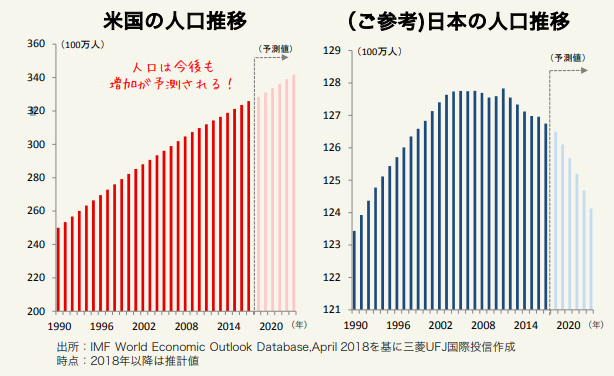

②人口動態等の構造的な要因

米国経済は過去数十年にわたり、経済規模の大きさと成長力、巨大な個人消費市場に支えられてきました。こうした米国経済の原動力となる人口は今後も増加すると予測されており、米国経済の潜在的な成長力は高く、長期的な視点からも米国株式にとって良好な影響を及ぼすと考えます。

米国経済の原動力となる人口は今後も増加

③税制改革

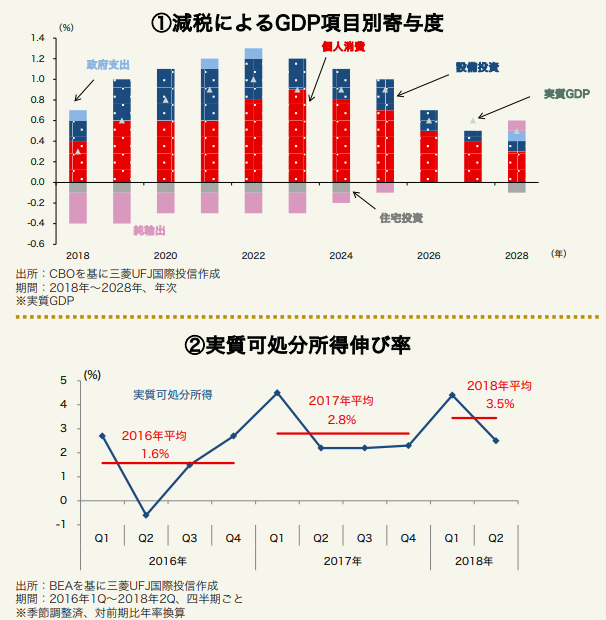

トランプ政権が推し進める減税政策によって企業活動および家計にはプラスの影響をもたらすと考えます。減税によって2018年は実質GDPが0.3%押し上げられると試算されており、特に家計の寄与度が最も大きいと考えられています(①)。足元の指標においても、個人消費動向に大きな影響を及ぼす実質可処分所得(前年比年率)は2018年は平均約3.5%と、2016年、2017年の平均を上回る水準(②)にあり、個人消費の底堅さが見られます。

減税によって恩恵を受ける企業・個人

引き続き長期金利の上昇および、米中貿易摩擦が懸念材料として挙げられます。しかし、物価上昇率は落ち着いた水準にあり、インフレ加速の兆候はみられないことから急激な金利上昇の可能性は低いものと考えています。また、不透明要因となっている米国の保護主義政策は中間選挙を意識した姿勢と推測され、現状では世界的な貿易急減につながる公算は低いとみています。

これらを踏まえ、当ファンドにおいては大きな変化が起こっている分野に注目し、変化に機動的に対応し、恩恵を受け得る新しい次世代企業に投資を行い、リターンの獲得を目指して行きます。

(出所)三菱UFJ国際投信作成のメジャー・リーダー 月報読み解き 特別号(2018年9月)より抜粋

- コメントは作成時点のものであり将来予告なく変更されることがあります。

- 上記は、過去の実績・状況、作成時点での見通しまたは分析です。これらは、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。また、税金・手数料・取引コスト等を考慮しておりません。

- 表示桁未満の数値がある場合、四捨五入で処理しております。

- 計測期間が異なる場合は、結果も異なる点にご注意ください。

※三菱UFJ国際投信作成のメジャー・リーダー 月報読み解き 特別号(2018年9月)の「当資料で使用した指数について」「当資料のご利用にあたっての注意事項等」をご覧ください。

メジャー・リーダーの運用状況(基準日9月28日現在)

※表示桁未満の数値がある場合、四捨五入で処理しております。

※基準価額および分配金は1万口当たりです。

(出所)三菱UFJ国際投信作成の月次レポート(2018年9月28日現在)より抜粋

運用チームから皆さまへ

ファンドマネージャー

株式運用部

安井 陽一郎

平素よりメジャー・リーダーをご愛顧いただきまして、誠に有難うございます。当ファンドは2018年9月7日の決算において、基準価額水準・市況動向等を勘案し当期の分配金を285円(1万口当たり、税引前)とし、2期連続での分配金をお支払いすることと致しました。引き続き長期資産形成のパートナーとして、当ファンドをご愛顧いただけますと幸いです。

- 運用状況によっては、分配金額が変わる場合、あるいは分配金が支払われない場合があります。

(出所)三菱UFJ国際投信作成のメジャー・リーダー 月報読み解き 特別号(2018年9月)より抜粋

マンスリーレポートに運用担当者コメント(市況動向、今後の運用方針等)も掲載しておりますので、ご覧ください。

次世代米国代表株ファンド(愛称:メジャー・リーダー)

主として米国において取引されている次世代の米国経済の主役となり得ると委託会社が判断した企業の株式に投資を行います。

今後の経済環境、社会構造に関する見通しを基に、変化に対応し成長が見込まれる投資銘柄を厳選し、30銘柄程度に投資を行います。

運用は主に次世代米国代表株マザーファンドへの投資を通じて、米国の株式へ実質的に投資するファミリーファンド方式により行います。

原則として、為替ヘッジを行いません。

詳細・お申込みはこちらから

Check!