外国株等に投資する投資信託等をお持ちの方は、2020年開始の税制改正により分配金の手取り額が増えることがあります。(※)

これは、国内籍の投資信託、ETF、REIT、JDRのうち、分配金計算の対象期間中に外国において支払った所得税があり、当該分配金が普通分配金になっていることが条件です。

お客様で必要なお手続きはありません。税制の改正にともなって2020年1月よりマネックス証券が分配金の課税計算を行います。

ポイント

- 投資信託等が外国で配当金を受取る場合、外国での税金が徴収されて差し引かれます。

- 2019年までは外国で差し引かれた後の金額に対し、日本での税金が決まっていました。

- 2020年からは差し引き金額を考慮し、日本での所得税が減額されます。それにより、投資家の手取り金額が増加します。(※)

※他の条件(※2)が同一と仮定した場合、二重課税調整の効果により、投資家が課税口座にて税引き後に受取る分配金は増加することが想定されます。

※2分配原資の状況やそこから払い出す分配金の水準、ファンドのキャピタル益の水準、投資家ごとの投資タイミングや個別元本の状況、投資期間等の条件を同一と仮定。

「二重課税調整」の概要

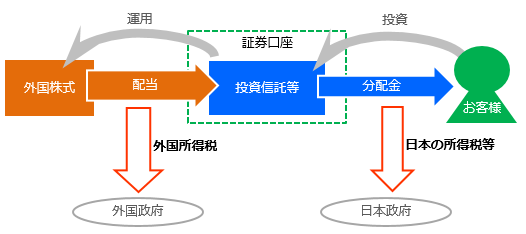

「二重課税」とは

「二重課税」について、まず典型例をあげてご説明いたします。

ファンドが外国株式から配当を受取ります。このとき、外国において税金が徴収されます。(これを外国所得税といいます。)

外国株式の配当を一部でも含む収益を、ファンドがお客様に分配金として支払う場合には、外国所得税が徴収されたあとに、日本でも所得税等がかかることになります。これが「二重課税」というものです。

2019年12月31日までに支払われる投資信託等の分配金

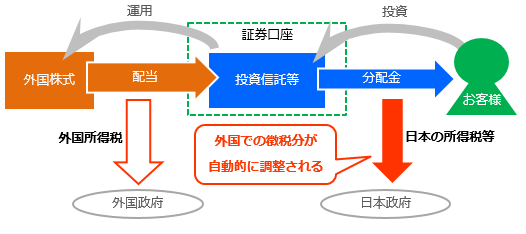

「調整」とは(2020年から)

上記のような外国株式への投資利益が含まれている分配金について、日本での課税を「調整」するのが、「二重課税調整」という制度です。

外国でいったん徴収された税額分を、日本における税額から差し引く等の調整を行う措置です。

調整が自動的に行われた後でお客様に支払われますので、手続き等は不要です。

2020年1月1日以降に支払われる投資信託等の分配金

※確定申告による調整も引き続き可能。

「二重課税調整」の方法

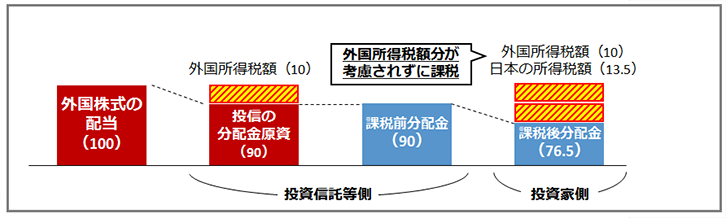

2019年12月31日までに支払われる投資信託等の分配金

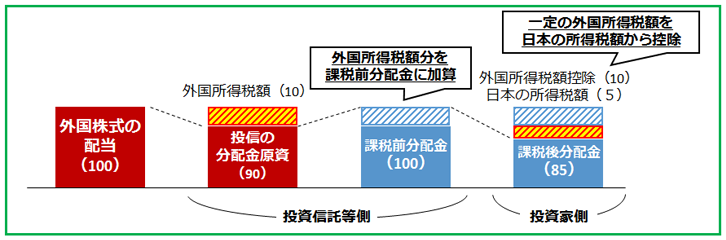

2020年1月1日以降に支払われる投資信託等の分配金

※イメージ化のために外国政府における税率を10%、日本政府における税率を15%としていますが、実際には復興特別所得税や地方税が課されます。

※各段階の数値は、保有している商品やその投資先に関する税制、お客様の属性等によって異なります。

本措置の対象となる投資信託等を保有している場合、2020年1月1日以降に支払われる投資信託等の課税前分配金額は、外国所得税額が加算された金額となります。

この金額をもとに日本の課税額(国税・地方税)の計算が行われますが、国税には、そこから一定の外国所得税額を控除することによって、二重課税状態を解消するための調整が自動的に行われます。

ただし地方税については、二重課税調整制度の適用はありません。

なお、日本の所得税額から控除される外国所得税の額は、保有している商品やその投資先に関する税制、お客様の属性等によって差異が生じる可能性があります。

二重課税調整措置の対象

二重課税調整措置の対象となるのは、外国資産(株式・不動産等)に投資を行い、そこから生じた利益をもとに投資家に分配金を支払っている投資信託等(※)です。

※具体的には、条件を満たす投資信託・ETF・REIT・JDRが該当します。

これらの投資信託等が2020年1月1日以降に支払う分配金については、自動的に二重課税調整が行われます。

ただし、対象となる投資信託等をNISA口座で保有されている場合は、国税分は非課税となり、外国との二重課税状態が発生しませんので、本措置の対象となりません。

調整の結果、控除された金額は、年間取引報告書、支払通知書に記載

二重課税調整制度によって控除された金額は、特定口座年間取引報告書や 上場株式配当等の支払通知書にてご確認いただけます。