2021年5月15日(土)に、2021年度全国投資セミナー第1回目を開催いたしました。マネックス証券講師陣による日本株や米国株、暗号資産、為替などの講演、質疑応答など盛りだくさんの内容でお届けしました。

お好きな時間にぜひご覧ください。

5月15日(土)開催

ご覧になりたい講演のリンクをクリックしてご視聴ください。

プログラム

| 時間 | 内容 | 資料 | 動画 |

|---|---|---|---|

| 11:00-11:05 | 開会挨拶 代表取締役社長 清明 祐子 |

- | 視聴する |

| 11:05-11:50 | 「2021年 日本株相場展望」 チーフ・ストラテジスト 広木 隆 |

表示する | |

| 11:50-12:00 | 「マネックス銘柄スカウター」のご紹介 | 表示する | |

| 12:00-12:20 | 「2021年 暗号資産相場展望」 チーフ・アナリスト 大槻 奈那 |

表示する | 視聴する |

| 12:20-12:55 | マネックス・アクティビスト・ファンド~日本の未来を創造する投資~ &キャンペーンなどお得な情報 | 表示する | |

| 12:55-13:00 | ご挨拶 取締役会長 松本 大 |

- | |

| 13:00-13:20 | 「2021年 為替相場展望」 チーフ・FXコンサルタント 吉田 恒 |

表示する | |

| 13:20-13:30 | マネックス証券「米国株」~取引チャンスを逃さないための4つの機能/サービス~ | 表示する | 視聴する |

| 13:30-14:15 | 「2021年 米国株相場展望」 チーフ・外国株コンサルタント 岡元 兵八郎 |

表示する | |

| 14:15-14:45 | 「質疑応答」 | - | 視聴する |

| 14:45-14:50 | 閉会挨拶 | - |

※動画は、マネックス証券のYouTubeチャンネル「マネックスオンデマンド」にリンクします。

出演者紹介

マネックス証券株式会社

取締役会長

松本 大

ソロモン・ブラザーズ・アジア証券会社を経て、ゴールドマン・サックス証券会社に勤務。1994年、30歳で当時同社最年少ゼネラル・パートナー(共同経営者)に就任。1999年、ソニー株式会社との共同出資で株式会社マネックス(現マネックス証券株式会社)を設立。2004年にはマネックス・ビーンズ・ホールディングス株式会社(現マネックスグループ株式会社)を設立し、以来CEOを務める。マネックスグループは、個人向けを中心とするオンライン証券子会社であるマネックス証券(日本)、TradeStation証券(米国)・マネックスBOOM証券(香港)、また仮想通貨サービスを提供するコインチェック株式会社などを擁するグローバルなオンライン金融グループである。株式会社東京証券取引所の社外取締役を2008年から2013年まで務めたほか、数社の上場企業の社外取締役を歴任。現在、米マスターカードの社外取締役、Human Rights Watchの国際理事会副会長、国際文化会館の評議員も務める。

マネックス証券株式会社

代表取締役社長

清明 祐子

2001年京都大学 経済学部卒業後、三和銀行(現三菱UFJ銀行)に入行。2006年にMKSパートナーズ(プライベート・エクイティ・ファンド)の参画を経て、2009年2月にマネックス・ハンブレクト(2017年にマネックス証券と統合)に入社し、2011年に同社社長に就任。2019年4月よりマネックス証券代表取締役社長(現任)、2020年1月マネックスグループ代表執行役COO(現任)。2021年1月よりマネックスグループ代表執行役CFOも兼任(現任)。

マネックス証券株式会社

チーフ・ストラテジスト

広木 隆

上智大学外国語学部卒業。

国内銀行系投資顧問、外資系運用会社、ヘッジファンドなど様々な運用機関でファンドマネージャー等を歴任。

長期かつ幅広い運用の経験と知識に基づいた多角的な分析に強み。

2010年より現職。青山学院大学大学院(MBA)非常勤講師。

テレビ東京「ニュースモーニングサテライト」、BSテレ東「日経プラス10」、日テレNEWS24「まーけっとNAVI」、J-WAVE「JAM THE WORLD」等のレギュラーコメンテーターを務めるなどメディアへの出演も多数。

マネックス証券オウンドメディア「マネクリ」にて、最新ストラテジーレポートが閲覧可能。

著書:

「ストラテジストにさよならを 21世紀の株式投資論」(ゲーテビジネス新書)

「9割の負け組から脱出する投資の思考法」(ダイヤモンド社)

「勝てるROE投資術」(日本経済新聞出版社)

「ROEを超える企業価値創造」(日本経済新聞出版社)(共著)

「2021年相場の論点」(日本経済新聞出版社)

マネックス証券株式会社

チーフ・アナリスト 兼 マネックス・ユニバーシティ長

マネックスクリプトバンク株式会社 マネックス仮想通貨研究所所長

大槻 奈那

東京大学卒、ロンドン・ビジネス・スクールでMBA取得。スタンダード&プアーズ、UBS、メリルリンチ等の金融機関でリサーチ業務に従事、各種メディアのアナリスト・ランキングで高い評価を得てきた。2016年1月より、マネックス証券のチーフ・アナリストとして国内外の金融市場やマクロ環境等を分析する。現在、名古屋商科大学ビジネススクール教授、二松学舎大学国際政治経済学部の客員教授を兼務。東京都公金管理運用アドバイザリーボード委員、貯金保険機構運営委員、財政制度等審議会委員、ロンドン証券取引所アドバイザリーグループのメンバー、内閣府規制改革推進会議委員も務める。

テレビ東京「ニュースモーニングサテライト」等、メディアへの出演も多数。

マネックス証券オウンドメディア「マネクリ」にて、最新レポートが閲覧可能。

<主な著書>

本当にわかる債券と金利(日本実業出版社)

1000円からできるお金のふやし方 (ワニブックス)

マネックス証券株式会社

チーフ・外国株コンサルタント 兼 マネックス・ユニバーシティ シニアフェロー

岡元 兵八郎

上智大学を卒業後、ソロモン・ブラザーズ証券(現シティグループ証券)入社。東京、ニューヨーク本社勤務を含め26年間同社にて一貫して外国株式のマーケティング、外国株式関連商品業務に携わり、外国株式部の上級管理職として機関投資家相手の外国株式ビジネスの拡大に努める。新しい海外株式市場への投資への啓蒙活動を精力的に行い、日本の機関投資家が世界54カ国の株式市場へ投資を行うサポートを行ってきた。

その後4年半はSMBC日興証券株式会社で、エクイティ部、投資情報部にて米国株式市場・企業情報の情報収集、分析、顧客向け資料作成業務の責任者として、個人投資家向けに米国株式投資の啓蒙活動を行うなどし米国株式仲介事業の拡大に貢献。

北米滞在10年、世界80カ国を訪問、33カ国を超える北南米、アジア、欧州、アフリカの証券取引所、証券会社、上場企業のマネージメントへの訪問を行うなど、グローバルな金融サービス部門において確かな実績を築く。

2019年10月より現職。

<主な著書>

「日本人が知らない海外投資の儲け方」(ダイヤモンド社)

「資産を増やす米国株投資入門」(ビジネス社)

マネックス証券株式会社

チーフ・FXコンサルタント 兼 マネックス・ユニバーシティ FX学長

吉田 恒

大手の投資情報ベンダーの編集長、社長などを歴任するとともに、著名な国際金融アナリストとしても活躍。

2000年ITバブル崩壊、2002年の円急落、2007年円安バブル崩壊、2016年トランプ・ラリーなどマーケットの大相場予測をことごとく的中させ、話題となる。

機関投資家に対するアナリストレポートを通じた情報発信はもとより、近年は一般投資家および金融機関行員向けに、金融リテラシーの向上を図るべく、「解りやすく役に立つ」事をコンセプトに精力的に講演、教育活動を行なう。

2011年からマネースクエアが主催する投資教育プロジェクト「マネースクエア アカデミア」の学長を務める。2019年11月より現職。

書籍執筆、テレビ出演、講演等の実績も多数。

<主な著書>

「投資に勝つためのニュースの見方、読み方、活かし方」(実業之日本社)

「FX予測のプロフェッショナルがついに書いた!FX7つの成功法則」(ダイヤモンド社)

「アノマリーで儲ける!FX投資術」(双葉社スーパームック)

「これから来る!「超円安」・「超株高」の本命シナリオ」(カンゼン)

「そうだったのか!FX大相場の真実」(ビジネス社)

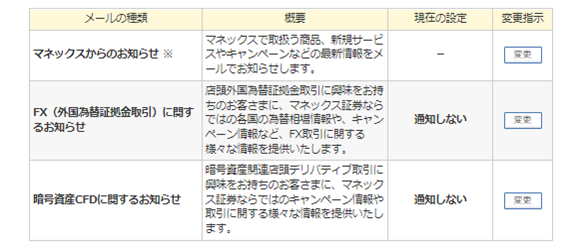

お知らせメールを受け取りませんか?

マネックス証券では、最新のコンテンツやレポート更新などのお知らせをメールで配信しています。お受け取りになりたい場合は、証券総合取引口座にログインして、登録状況より変更してください。

2021年度開催日程(予定)

| 開催日(予定) | |

|---|---|

| 第2回 | 2021年10月16日(土) |

| 第3回 | 2022年1月15日(土) |

※今年度はすべてオンライン開催とし、マネックス証券に口座を開設済のお客様はどなたでもご参加いただける予定です。