新型コロナウイルスの感染拡大を受け、2020年2~3月に世界の株式市場は大きく下落しました。またこのような下落が起こるのではないかと、不安な方もいるかもしれません。

そこでこの記事では、コロナショック時におけるON COMPASSの実績を確認するとともに、ショック時に下落を抑制することの重要性や下落時でも投資を続けるべき理由について解説していきます。

コロナウイルス感染拡大が市場にもたらした影響とは

新型コロナウイルス感染拡大の影響で世界経済の先行きが不透明となり、2020年2~3月にかけて世界の株式市場で大幅な下落がありました。日経平均株価は年初来の高値2万4083円から、3月19日には1万6,552円まで急落しています。感染が拡大し徐々に経済活動への影響が認識されていく中で、日本を含めた世界の株式市場は下落し、不安になった方も多くいたのではないでしょうか。

今回のショックは、2008年のリーマン・ブラザーズの破綻をきっかけとした世界金融危機より下落幅が限定的で、市場は短期間で回復し、落ち着きを取り戻しました。これは各国の政府や中央銀行が過去の経験を踏まえて、財政・金融の両政策を矢継ぎ早に実行したことが一因として挙げられます。

こうした大きな下落はおよそ10年間に1度のペースで発生していますが、次の下落がまたいつ起こるかは誰にもわかりません。

長期の資産形成では下落に強いことも大切

市場が急落すると、誰もが大きな損失につながるのではないかと不安になります。そして心理的な不安もさることながら、大きな下落は価格の回復にも影響します。

例えば、100万円を投資した後に、マーケットが急落し資産価値が50万円まで目減りしたとします。この場合は100万円から50万円になったので下落率は50%です。その後、マーケット環境の改善に伴い資産価値が50%上昇しても、資産価値は75万円にしかならず、100万円に戻るには100%もの上昇率が必要になります。一方、下落率を20%に抑えることができた場合、元の価格に戻るのに必要な上昇率は25%で良いことになります。

(例)

当初50%の下落率の場合

100万×50%=50万 50%戻った場合 50万×(1+0.5)=75万しかならない。→100万に戻るには100%の上昇が必要

当初20%の下落率の場合

100万×20%=80万 25%戻った場合 80万×(1+0.25)=100万になる、→100万に戻るには25%の上昇で良い

こうした観点からも、長期的な資産形成を行う上では、下落幅をいかに抑えるかが大切になります。

下落時は回復を信じて長期運用を続ける

下落局面では、このまま下がり続けるのではないかという恐怖もあり、冷静な判断が難しく、つい勢いで売買をしてしまうということも起こりえます。しかしこのような混乱した状況でタイミングよく売買をするのはとても難しいと言えます。

こういった下落の局面では焦らずに、じっと待つということも良い方法です。実際に今回のコロナショックでも、経済が落ち着きを取り戻す中で株価は回復しました。また、100年に1度と呼ばれた2008年の世界金融危機でさえも世界の経済は克服してきました。世界の企業は苦難を乗り越えて成長を続けようとします。企業が成長を続ければ株価も回復していくものです。あとから考えれば売らなければよかったと思うこともしばしばです。

下落時はまず冷静になり、拙速に売却しないことが重要です。ON COMPASSの最高運用責任者も、落ち着いて投資を継続することが大切であることを説いています。

※マネックス・アセットマネジメントのサイトを表示します。

ON COMPASSのコロナショック時の値動きはどうだったか

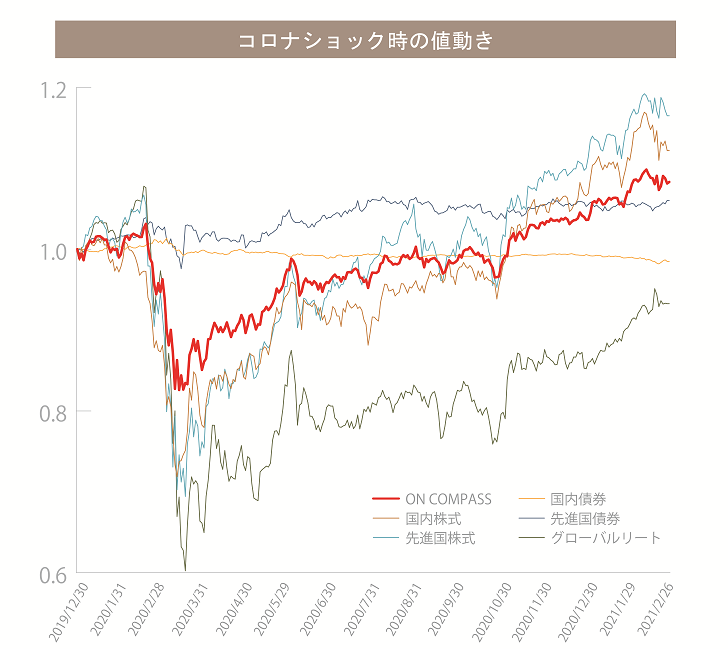

それでは、ON COMPASSはコロナショック時にどのような値動きをしたのでしょうか、グラフで確認してみましょう。ON COMPASS単体では値動きの特徴がわかりづらいため、国内外の代表的な指数と比較してみます。グラフにある「リート」とは不動産投資信託のことで、グローバルリートは世界のリートに関する指数です。ON COMPASSは、5バランス型(資産配分内訳:国内株式19%、国内債券10%、外国株式31%、外国債券32%、外国リート6%、現金等2%)で比較しています。2021年4月30日現在の比較です。

※ON COMPASSは5.バランス型で比較。Factset及びマネックス・アセットマネジメントのデータを元に、マネックス・アセットマネジメントで作成。

新型コロナウイルスの感染拡大が世界を不安に陥れた2020年の2月から3月にかけて、国内株式、先進国株式、グローバルリートは大きく下落しているのがわかります。中でもグローバルリートは影響が大きく、最も下げた3月23日には2019年末時点から約40%も下落しています。これは世界中の国で人々の移動に制限がかかり、商業用施設やホテルなどの需要が消えてしまう懸念が高まったことが一因だと考えられます。

これに対して、ON COMPASSは2019年末時点と比較して下落幅は最大でも約18%に抑えられています。ON COMPASSでは、さまざまな資産や国に投資をする分散投資を行っており、その効果により下落幅を抑えることができています。そして、世界の株価が上昇するとともにON COMPASSのパフォーマンスも回復し、2020年末には2019年末時点の水準を上回っています。

このグラフだけを見ると、先進国株式だけに投資をすれば良いのではないかと思われる方もいるかもしれません。しかし、これはあくまで今回の新型コロナウイルスによるマーケット変動の結果です。次の大きな下落の際に、どの資産クラスが今回のグローバルリートのように大きく下落するのかは、誰にもわかりません。

ON COMPASSではこのようなマーケットの大幅な下落時でも、なるべく下落幅が小さくなるような運用を目指しています。たとえ一時的な危機に見舞われたとしても、世界経済の成長とともに株価も上昇していくと信じて、運用を長く続けることが大切だと考えています。

まとめ

資産形成を始める際には、マーケットの下落が起こりえると知っておくことは大切です。それと同時に一時的な下落の影響は相対的に小さくなると、目標を意識して長く続けるということが大切です。ON COMPASSはマーケットが大きく下落する局面でも、できる限り下落幅を抑えることを目指した分散投資を行っています。また目的を設定して運用をすることができるので、目標を自然に意識することができるようになっています。

出典:ON COMPASS(マネックス・アセットマネジメント株式会社)のウェブサイト

MAGAZINE 「コロナ禍におけるON COMPASSの値動きはどうだったか?」

ON COMPASSについて詳しく知りたい方は、「ON COMPASSのページ」をご確認ください。