マネックス・日本成長株ファンド(愛称:ザ・ファンド@マネックス)は、2019年7月26日をもちまして20年目を迎えました。松本大が語る"想い"と運用チームのメッセージと共に、当ファンドの投資戦略と足もとの運用状況をご紹介します。

マネックスのご長寿投信「ザ・ファンド@マネックス」に今後もご注目ください。

松本大が語る"想い"と、運用チームよりメッセージ

松本大が語る!ザ・ファンド@マネックスへの"想い"

マネックス証券 代表取締役会長

松本 大 (まつもと おおき)

創業した当初、色々な運用会社にそちらの投資信託を販売させてほしいというお願いに回りました。そんな中で、第一勧業アセットマネジメント(現アセットマネジメントOne)で社長を務められていた畠中さんに「インターネットを使って個人投資家のためにコストの低い投信を販売したいんだ」と相談し、「ザ・ファンド@マネックス」が誕生することになりました。

当初は低額の販売手数料をいただいていましたが、後に完全に無料としました。当時は今とまったく違ってアクティブファンドで販売手数料が無料なんて考えられない時代でしたから、かなり思い切ったチャレンジだったと思います。

手前味噌ですが、このファンドはアクティブファンドのノーロード化を実現したという意味で我が国の投資信託の歴史を作ったファンドの1つではないかと思います。近年のパフォーマンスも良いですし、マネックスの色々な想いが詰まったファンドです。ぜひご購入をご検討いただければと存じます。

※2017年9月にマネックス証券インベストメント・アドバイザー益嶋が行ったインタビュー内容を抜粋し、再編集しました。

インタビューをもっとお読みになりたい方は、こちらからご覧ください。

運用チームよりメッセージ

アセットマネジメントOne

運用本部 株式運用グループ

国内株式担当ファンドマネジャー

岩本 誠一郎 氏

「マネックス・日本成長株ファンド(愛称:ザ・ファンド@マネックス)」は、2019年7月26日で設定20年目を迎えました。

2000年の設定からこれまでの激動の時代を乗り越えることができましたことを、投資家のみなさまに心より御礼申し上げます。

私たち運用チームは今日もメンバー一丸となって、企業調査に汗をかいています。

「持続的に成長が期待できる」新たな投資対象銘柄の選定へ向けて、私たちは走り出しています。日本の未来を常に先取りしていく気概をもって、これからも運用に励みます。

今後も「ザ・ファンド@マネックス」にどうぞご期待ください。

運用チーム一同

ザ・ファンド@マネックスと国内株式市場の歴史を振り返る

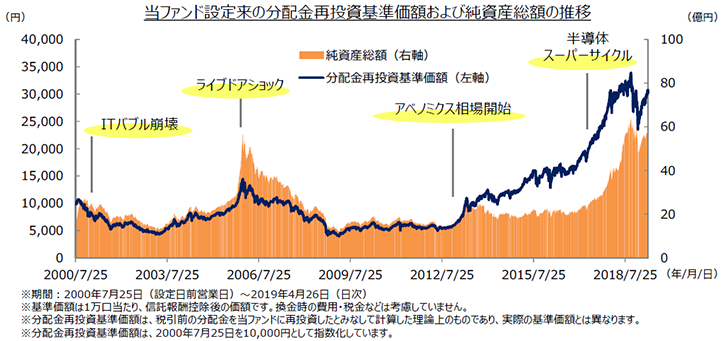

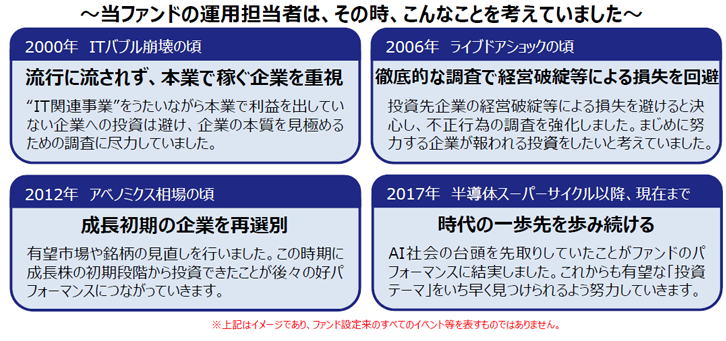

当ファンドは、2000年のITバブル崩壊、2006年ライブドアショックなど様々な局面を経て、運用を続けてまいりました。国内株式市場の歴史と共にその当時を振り返ってみます。

当ファンド設定来の分配金再投資基準価額および純資産総額の推移

出所:アセットマネジメントOne作成の販売用資料より引用

ザ・ファンド@マネックスの投資戦略

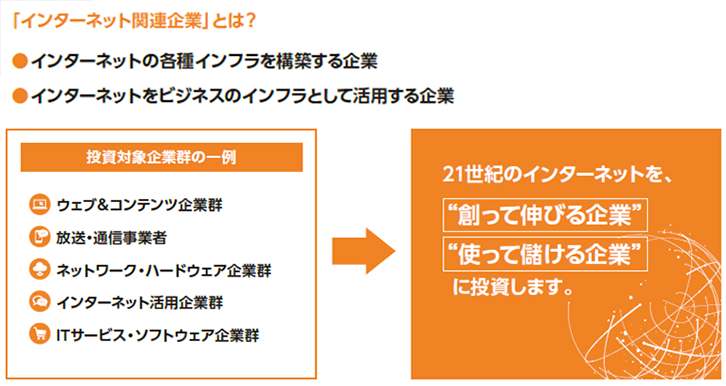

高い利益成長が期待できる「インターネット関連企業の株式」を中心に投資します

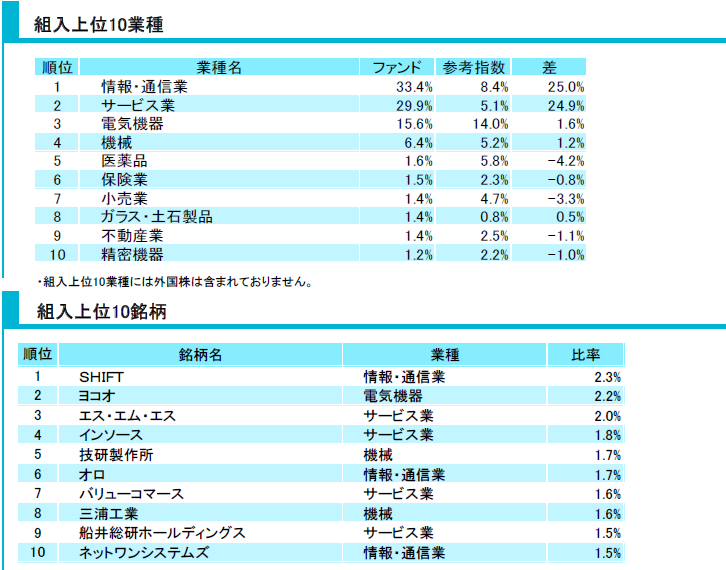

「マネックス・日本成長株ファンド(愛称:ザ・ファンド@マネックス)」の主な投資対象は、日本国内のインターネット関連企業です。当ファンドは、情報・通信業以外にもサービス業や電気機器など幅広い業種を多く組み入れ、21世紀のインターネットを"創って伸びる企業"、"使って儲ける企業"に投資します。

出所:アセットマネジメントOne作成の販売用資料(2019年3月)より引用

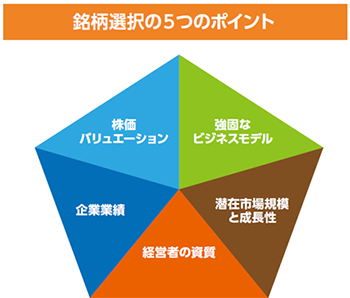

「ファンドに組み入れるひとつひとつの銘柄の選択」を重視した運用

出所:アセットマネジメントOne作成の販売用資料(2019年3月)より引用

個別企業調査や産業調査など広範かつ精緻なファンダメンタルズ分析に基づき個別企業の投資価値判断を行い、投資魅力が高いと判断される銘柄を厳選し投資します。

銘柄選定は、主として下右記の着眼点を踏まえながら行います。

マネックス・日本成長株ファンド

(愛称:ザ・ファンド@マネックス)の運用状況

基準価額の推移、騰落率(2019年10月31日時点)

当ファンドは2019年10月31日時点で、基準価額25,381円、純資産総額5,288百万円となりました。

組入比率は、純資産総額に対する比率を表示しています。

※過去の実績を示したものであり、将来の成果を示唆・保証するものではありません。

出所:アセットマネジメントOne作成の2019年10月マンスリーレポートより引用

積立は毎月1,000円から!長期投資にもお役立てください

ザ・ファンド@マネックスは、毎月1,000円から積立購入が可能です。お客様の投資スタイルに合わせて、時間を分散しながら継続的な投資にもご利用いただけます。

積立設定をした後は毎月自動で買い付けるので、当ファンドを購入するタイミングを悩むことなく続けられます。加えて、長期保有ならファンドの価格変動やリスクのバラつきを抑えることが期待できます。マネックス証券のみでお取扱いの「ザ・ファンド@マネックス」を長期運用にぜひご活用ください。

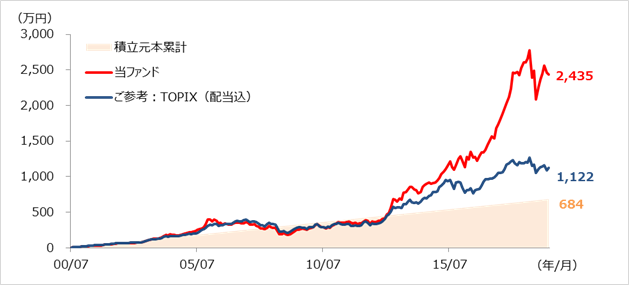

【ご参考】2000年のファンド設定から積立していたら・・・

当ファンドの設定時から毎月月末に3万円を積立投資した場合、 2019年6月末時点で投資金額の時価評価額は2,435万円(積立元本累計との差額:+1,751万円)となります。

【積立シミュレーションの推移】(2007年7月末~2019年6月末)

※期間:2000年7月末~2019年6月末(月次)

※上記は、当ファンドに毎月末3万円ずつ積立投資を行ったと仮定した場合のシミュレーションであり、購入時手数料、税金等諸費用は考慮していません。また、分配金(税引前)は、決算月の月末に再投資したものとして計算しています。

※TOPIX(配当込)に直接投資することはできません。

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

マネックス・日本成長株ファンド(愛称:ザ・ファンド@マネックス)

主として、わが国の株式の中から、「インターネット関連企業の株式」を中心に投資を行います。

「ファンドに組み入れるひとつひとつの銘柄の選択」を重視した運用を行います。

純資産総額の30%の範囲内で外貨建資産への投資を行うことがあります。外貨建資産への投資にあたっては、機動的な為替ヘッジにより、為替変動リスクの低減に努めます。

詳細・お申込みはこちらから