2017年の展望:久々に銀行セクターに明るい兆し (大槻 奈那)

日本の金融政策に大きな動きはなく、日米金利差拡大へ

チーフ・アナリスト

大槻 奈那

2016年は、1月にマイナス金利導入が発表されて以降、日銀の金融緩和に市場の注目が集中した。2017年も金融政策は注目されるが、来年のフォーカスは、金利水準自体よりも、日米の金利差である。日本はまだ緩和的であるのに対し、米国は引き締めを加速するという逆方向の動きが続くため、金利差は拡大傾向にある。

2017年、トランプ政権による景気刺激策や政策金利引き上げから、米国10年物金利は更に0.5%~1%ポイント程度上昇するとみられる。一方、日本の金融政策は微調整に留まるとみられる。円安効果による景気持ち直しや原油価格上昇の波及による物価上昇が期待できるためだ。金利はやや上昇傾向とみられるものの、日銀のイールドカーブ・コントロールの影響で大きくは動かないだろう。日米の金利差は、10年ぶりの水準に達し、これを反映したドル高・円安が進むだろう。

ドル円レートvs日米10年国債利回り差とその方向性

(出所)Bloombergデータよりマネックス証券作成

銀行セクターに久々の"春"の訪れ

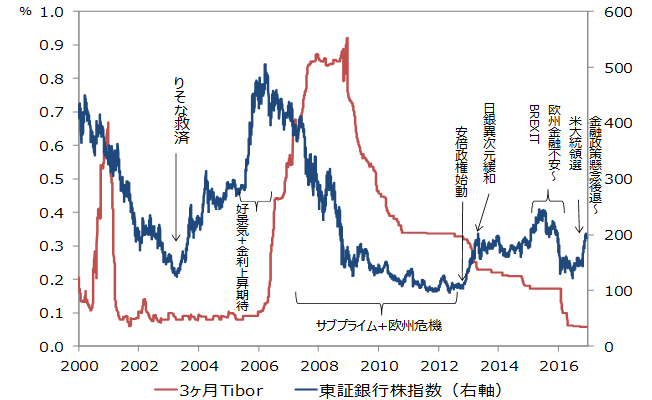

銀行株価の長期金利との相関関係は高い。しかし、長期金利の上昇だけだと、収益への恩恵は極めて限定的である。むしろ、貸出のベースとなる短期金利(主にTibor)の上昇が収益強化のためには重要である。図表の通り、過去15年間でTiborが安定的に上昇したのは、2005年の景気回復期だけである。この際は、長期金利の上昇もあって、実際にTiborが上昇し始める約1年前から株価は上昇し始めた。

現時点ではTiborに上昇の兆しは見えない。しかし、長期金利の上昇やLiborの底打ちから、仮に、Tiborが来年央以降にわずか1bpでも上昇すれば、将来への期待と、株価純資産倍率0.7倍という現在の低水準の株価から上昇余地は大きい。なお、Tiborが10bp上昇すると大手行全体で1,000億円の増益となる計算である。過去には約1年で70bp上昇したこともある。その半分の20~30bpの上昇でも、計算上は2,000~3,000億円=今期会社計画税前利益の1割の増益要因となりうる。

リーマン・ショック後の8年間は、金融規制の厳格化が続いていたため、いくら金融緩和を行っても、結局金融機関は保守的にならざるを得なかった。しかし、2017年は大きく潮目が変わる。年初に規制資本比率の分母に当るリスクアセット計算厳格化が最終決定し、09年以降連綿と続いてきたバーゼル3資本規制がほぼ終結する。1月の決定自体は大手行の資本比率を1?2%ポイント程度悪化させ、元の比率に戻すのに2~3年を要することになりうるが、この規制が発表されれば、世界の金融機関は、当面、更なる規制厳格化の恐怖に身構える必要がなくなる。

国内の金利も横ばいから徐々に上昇に向かい、かつ、規制強化も終結する来年、特に4月以降は、金融セクターに10年ぶりの「春」が訪れるだろう。

金融環境から考える注目のサブセクターは大手行。国内利鞘の低下ペースが和らぐことに加え、海外業務の拡大、為替効果(10円円安になると業務純益が200~300億円押し上げ)が期待される。半面、地方経済に明るさが出始めたものの、依然として資金利益がプラスに転じるには時間がかかる。なお、リース、住宅関連は、昨年までの不動産価格の上昇や金利低下の落ち着きから足踏みに向かう可能性がある。

Tiborレートvs東証銀行株指数

(出所)Bloombergデータよりマネックス証券作成

海外要因で一時的に「リスクオフ」も大きな流れは「リスクオン」

周知の通り、2017年は、欧州の選挙が集中する。国民投票を終えたイタリアの総選挙説もあり、3月にはオランダ、これに4月~6月のフランス大統領選挙と総選挙、9月のドイツの総選挙が続く。右派が勢力を増し、保護主義的な傾向が強まる可能性もある。イタリアや英国の金融機関の財務は依然として脆弱であり、最終処理が課題だ。また、米国の財政リスクが強く意識されれば、過度な市場金利上昇に繋がるというリスクもある。

これらのリスクが表面化した場合、一時的な「リスクオフ」で円高に向かう可能性もある。しかし、来年の金融環境や日本企業のファンダメンタルズの回復という大きな流れから、これらはいずれも短期的な後退に留まるだろう。

チーフ・ストラテジスト

広木 隆

久々に銀行セクターに明るい兆し

チーフ・アナリスト

大槻 奈那

シニア・マーケットアナリスト

金山 敏之

本コンテンツは情報提供が目的であり、投資その他の行動を勧誘する、あるいは、コンテンツ中の個別銘柄を勧誘、推奨するものではございません。また、過去の実績は将来の投資成果を保証するものではありません。銘柄の選択などの投資にかかる最終決定は、お客様ご自身の判断にてお願いいたします。