「マネックス・日本成長株ファンド(愛称:ザ・ファンド@マネックス)」は、「国内のインターネット関連株」を投資テーマに、マネックス証券専用ファンドとして、創業間もない2000年からこれまでマネックス証券と共に歩んでまいりました。このたび2018年7月26日をもって設定から満18年を迎え、来年で運用開始から19周年となるマネックスのご長寿ファンドです。

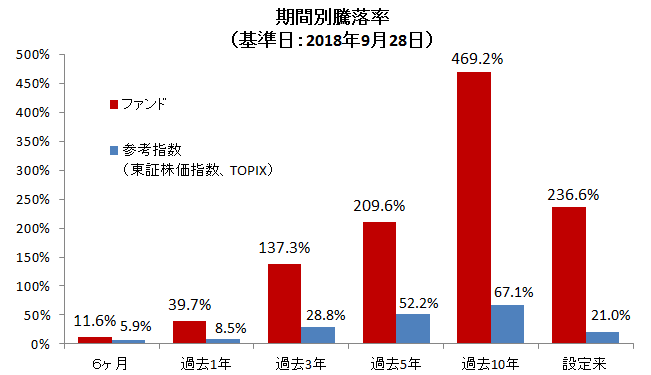

当ファンドは、2000年のITバブル崩壊、2006年ライブドアショック、2008年リーマン・ショックなど様々な局面を経て、設定来のリターンは236.6%をマークしています。直近2018年9月末における1年間のリターンは39.7%と、東証株価指数(TOPIX)の8.5%を大きく上回り、引き続き好調な運用成績を維持しています。(※)

また、今年4月に発表された「R&Iファンド大賞2018」で、投資信託部門で最優秀ファンド賞、NISA部門最優秀ファンド賞、投資信託10年部門優秀ファンド賞を獲得し、ますます注目が高まる「マネックス・日本成長株ファンド」。

松本大が語った!ザ・ファンド@マネックスへの"想い"と、当ファンドの好調な運用成績、投資戦略をあらためて紹介します。

※出所:アセットマネジメントOne作成の2018年9月マンスリーレポート

マネックス・日本成長株ファンド (愛称:ザ・ファンド@マネックス)

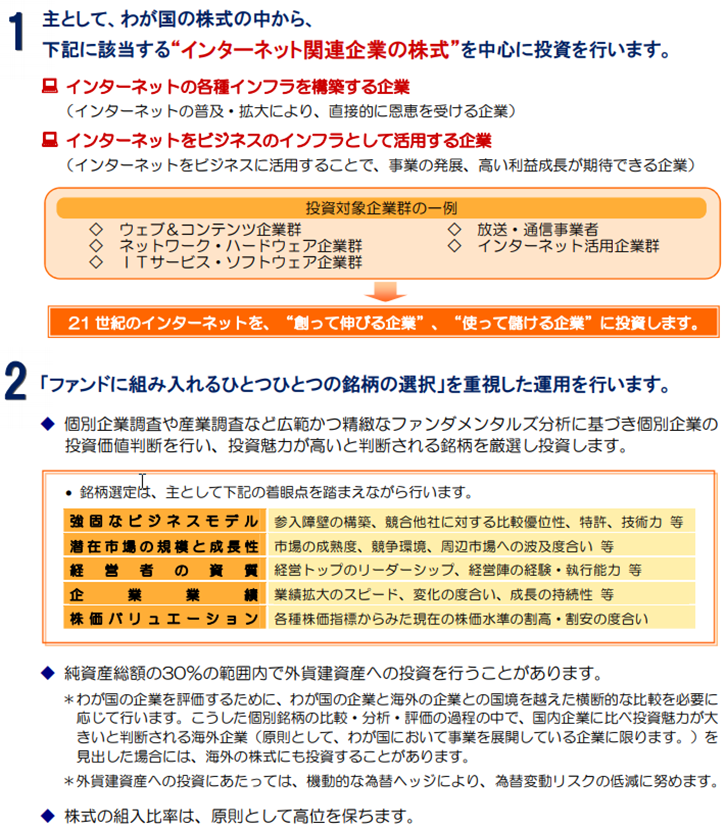

- 主として、わが国の株式の中から、「インターネット関連企業の株式」を中心に投資を行います。

- 「ファンドに組み入れるひとつひとつの銘柄の選択」を重視した運用を行います。

- 純資産総額の30%の範囲内で外貨建資産への投資を行うことがあります。外貨建資産への投資にあたっては、機動的な為替ヘッジにより、為替変動リスクの低減に努めます。

詳細・お申込みはこちらから

ザ・ファンド@マネックス 19周年に向けて!

「マネックス・日本成長株ファンド(愛称:ザ・ファンド@マネックス)の担当ファンドマネジャーである岩本誠一郎氏より、19周年に向けてメッセージを頂戴しました。

アセットマネジメントOne株式会社

運用本部 株式運用グループ 国内株式担当ファンドマネジャー

岩本 誠一郎 氏

1997年から一貫して中小型株チームにアナリスト、ファンドマネジャーとして従事。趣味はパワーリフティングで、国体出場経験あり。現在も休日にはジムでバーベルを持ち上げ、汗をかいてリフレッシュしている。一日中、日本の未来とファンドの組入銘柄について考えている、自他ともに認める「投資マニア」。

運用開始18周年を迎え、大変嬉しく思っています。これまでご支援いただいた投資家の皆様にこの場を借りて改めてお礼申し上げます。組入銘柄の選定に際し、私たちのチームは年間延べ3,000社の企業と面談をしています。投資先との適切な関係構築を重視していますので、各社からしっかりとお話を聴きます。18年運用していますが、過去の取材メモやチーム内での議事録などはすべて保存してあります。「いつ誰に何を聴いて、その時何を感じたか」をいつでも確認することができるのです。これは私たちにとって大きな財産・強みであると考えています。 当たり前のことですが私たちは本当に「真面目に」運用に取り組んでいると自負しています。やはりプロにこそできるビジネスの見極めというものがあると思います。節目の20年に向けて、これまで通り真摯に取り組んでまいりますので、ぜひ長期的に当ファンドを応援いただけますと幸いです。引き続きどうぞよろしくお願い申し上げます。

松本大が語った!ザ・ファンド@マネックスへの"想い"

マネックスの"想い"をのせた「マネックス・日本成長株ファンド(愛称:ザ・ファンド@マネックス)」

マネックス証券 代表取締役社長

松本 大 (まつもと おおき)

マネックス証券代表取締役社長の松本大が、ザ・ファンド@マネックスを販売することになった2000年当時のエピソードを語りました。

※2017年9月にマネックス証券インベストメント・アドバイザー益嶋が行ったインタビュー内容を抜粋し、再編集しました。

(インタビュー抜粋)

-なぜ、ファンド@マネックスを販売しようと思ったのですか?

創業した当初、色々な運用会社にそちらの投資信託を販売させてほしいというお願いに回りました。当初は「インターネットなんかで投信が売れるの?」とか「他の会社さんとの関係性があるのでマネックスで販売はできません」というようにネガティブな反応ばかりだったのですが、粘り強くお願いして徐々に「マネックスで売ってもいいよ」という運用会社さんが出てきました。続いて「販売手数料を無料にさせてほしい」という話もしに行ったのですが、「他の証券や銀行では販売手数料を取っているのだから無理だ」と言われました。

そんな時、第一勧業アセットマネジメント(現アセットマネジメントOne)で社長を務められていた畠中さんに「インターネットを使って個人投資家のためにコストの低い投信を販売したいんだ」と相談しました。その後畠中さんにお会いした時に「松本さん、やろうよ!」と言ってくれました。そして畠中さんは「やる以上はしっかりしたものを作ろう。」と言って、当時「DKA株式オープン(現MHAM 株式オープン)」というパフォーマンスが良くて非常に人気があったファンドのファンドマネジャーを起用してくださって、マネックス専用のファンドを作ろうという話になりました。当初は低額の販売手数料をいただいていましたが、後に完全に無料としました。当時は今とまったく違ってアクティブファンドで販売手数料が無料なんて考えられない時代でしたから、かなり思い切ったチャレンジだったと思います。

-このファンドが設定されたのが2000年ということで、ITバブルが弾ける直前でした。運用成績が厳しい時期もありましたが、受益者の方の反応はいかがでしたか?

運用報告会でしっかり説明していたこともあってか、それほど大きなご不満をいただくことはなかったように思います。当時から「一番長く続くファンドにしたい」という想いがありました。当時日本のファンドは短命のものが多くて、そういう状況を変えたかった。そういった想いを胸に市況が悪い中でもしっかりと説明を続けたことが良かったのではないかと考えています。

-最後にマネックス証券のお客様へメッセージをお願いします!

手前味噌ですが、このファンドはアクティブファンドのノーロード化を実現したという意味で我が国の投資信託の歴史を作ったファンドの1つではないかと思います。近年のパフォーマンスも良いですし、マネックスの色々な想いが詰まったファンドです。ぜひご購入をご検討いただければと存じます。

インタビューをもっとお読みになりたい方は、こちらからご覧ください。

パフォーマンスが魅力!マネックス・日本成長株ファンド

(愛称:ザ・ファンド@マネックス)の運用実績

好調な当ファンドの運用実績 <基準価額・純資産総額の推移>

※過去の実績を示したものであり、将来の成果を示唆・保証するものではありません。

出所:アセットマネジメントOne作成の2018年9月マンスリーレポートより引用

ファンドの騰落率は分配金再投資基準価額より算出しており実際の投資家利回りとは異なります。

※過去の実績を示したものであり、将来の成果を示唆・保証するものではありません。

出所:アセットマネジメントOne作成の2018年9月マンスリーレポートより引用

マネックス・日本成長株ファンドの投資戦略とは?

投資対象は、日本国内の「インターネット関連株」

ファンドの目的

主として、わが国の企業の中から、インターネットビジネスの普及・拡大により、高い利益成長が期待できる企業の株式を中心に積極的に投資を行い、信託財産の中・長期的な成長を目指します。

ファンドの特色

出所:アセットマネジメントOne作成の交付目論見書より引用

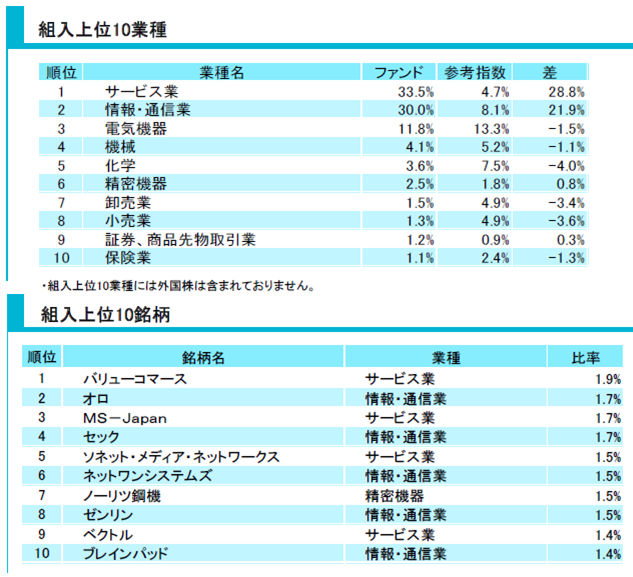

当ファンドの組入上位業種、組入上位銘柄(2018年9月末時点)

2018年9月末時点の組入上位10業種、組入上位10銘柄は以下のとおりです。

インターネット関連株が投資対象のファンドですが、情報・通信業以外では、サービス業、電気機器などの業種の組入比率が多く、柔軟な運用が当ファンドの特徴と言えるでしょう。

当ファンドのコンセプトを踏まえた銘柄選定は、以下の点を踏まえポートフォリオを構築しています。

- 各産業分野の潜在的な成長力、個別企業の競争力、個別銘柄の株価水準の比較・分析・評価を特に重視

- 企業調査アナリスト、外国株式運用担当者などによる比較・分析・評価の支援

- 信用リスク・流動性リスクのチェック

組入比率は、純資産総額に対する比率を表示しています。

※過去の実績を示したものであり、将来の成果を示唆・保証するものではありません。

出所:アセットマネジメントOne作成の2018年9月マンスリーレポートより引用

当ファンドのファンドマネジャー岩本氏と

当社チーフ・ストラテジストの広木が特別対談!

このほど、当ファンドを運用するアセットマネジメントOne運用本部 株式運用グループ 国内株式担当ファンドマネジャーの岩本誠一郎氏をお迎えし、マネックス証券 チーフ・ストラテジストの広木 隆とのスペシャル対談を実施。前編では、ファンドのコンセプトや好調なパフォーマンスの秘訣、AIにはできない投資銘柄の選定方法などをテーマに語り合いました。また、後編では、市場で特に注目度が高いAI(人工知能)やRPA(ロボティック・プロセス・オートメーション)、さらには仮想通貨などのテーマについて議論を交わしました。ぜひこちらもお読みください。

マネックス・日本成長株ファンド (愛称:ザ・ファンド@マネックス)

- 主として、わが国の株式の中から、「インターネット関連企業の株式」を中心に投資を行います。

- 「ファンドに組み入れるひとつひとつの銘柄の選択」を重視した運用を行います。

- 純資産総額の30%の範囲内で外貨建資産への投資を行うことがあります。外貨建資産への投資にあたっては、機動的な為替ヘッジにより、為替変動リスクの低減に努めます。

詳細・お申込みはこちらから