マネックス証券では、2019年1月に「マネックス・アクティビスト・フォーラム」と題して、個人投資家が積極的に投資先企業へ意見を発信していくことを応援する取り組みの発表をいたしました。

独立系の運用会社会社を30年にわたって率いるスパークス・グループ代表取締役社長の阿部修平氏にアクティビズムの本質、投資とはなにかについてとことん語っていただきました。

マネックス証券代表取締役会長の松本大との対談をお楽しみください。

プロフィール

スパークス・グループ株式会社

スパークス・アセット・マネジメント株式会社

代表取締役社長

阿部 修平 氏

1954年札幌生まれ、1978年上智大学経済学部卒業、1980年にバブソンカレッジでMBA取得。帰国後、株式会社野村総合研究所入社。企業調査アナリストとして日本株の個別企業調査業務に従事。その後、1982年4月にノムラ・セキュリティーズ・インターナショナル(ニューヨーク)に出向し、米国機関投資家向けの日本株のセールス業務に従事。1985年、アベ・キャピタル・リサーチを設立(ニューヨーク)。クウォンタムファンド等欧米資金による日本株の投資運用・助言業務を行うとともに、欧米の個人資産家の資産運用を行う。

1989年に帰国後、スパークス投資顧問(現スパークス・グループ株式会社)を設立、代表取締役社長に就任(現任)。2005年ハーバード大学ビジネススクールでAMP修了。2012年6月株式会社国際協力銀行(JBIC)リスク・アドバイザリー委員会 委員就任。

マネックス証券株式会社

代表取締役会長

松本 大

1963年埼玉県生まれ。1987年東京大学法学部卒業後、ソロモン・ブラザーズを経て、ゴールドマン・サックスに勤務。1994年、30歳で当時同社最年少ゼネラル・パートナー(共同経営者)に就任。1999年、ソニー株式会社との共同出資でマネックス証券株式会社を設立。2004年にはマネックスグループ株式会社を設立し、以来CEOを務める。マネックスグループは、個人向けを中心とするオンライン証券子会社であるマネックス証券(日本)、TradeStation証券(米国)・マネックスBOOM証券(香港)などを有するグローバルなオンライン金融グループである。株式会社東京証券取引所の社外取締役を2008年から2013年まで務めたほか、数社の上場企業の社外取締役を歴任。現在、米マスターカード、株式会社ユーザベースの社外取締役も務める。

イトーヨーカ堂伊藤氏、成長する会社の経営者は投資家の話を良く聞く

松本:

『アクティビスト・フォーラム』なるものを始めたのですけれども、アクティビストという言葉や存在について、そもそも阿部さんは、どのように思われていますか。

阿部氏:

自分のことをアクティビストと思ったことはないですね。

企業と対等に話し合いをするということは、創業初期のころから30年近く、割と当たり前のことのようにやってきたのです。対話することの重要性を理解できる経営者は、振り返るとやっぱり成長している会社が多いなということを改めて思いますね。

松本:

それは、話を聞く経営者は、元から聞く人だったのか、あるいは阿部さんが話をしに行ったので話を聞くようになり、その結果、経営にもいい部分が出てきたのか、どんな按配なんでしょうかね。

阿部氏:

元から話を聞く人だったのか、あるいは私が話をしに行ったので話を聞くようになったのかは分からないですね。

もっとも、スパークスと話をしたから、その企業が大きくなったなんてことを言っているわけではありません。そういう話をする姿勢のある経営者が、結果として成長しているということです。

松本:

でも、今のお話を聞いていると、全員がそれで変化をするとは限らないけれども、投資家が経営者と対話することで、その対話を通じて経営者がいろいろな考えを発展させていったり、なにか思いつくきっかけになるケースもありうるのでしょうか。

阿部氏:

私たちの話を聞いて経営者がなにか思いついたなんてことは思いませんけど、例えば私が新入社員だった頃、当時、イトーヨーカ堂に伊藤雅俊さんという方がいらっしゃいました。

松本:

イトーヨーカ堂やセブン&アイホールディングスの名誉会長ですね。

阿部氏:

私は当時、野村證券のアメリカ駐在員だったのですが、伊藤さんは経営の仕方などを、野村総合研究所の方とか、野村證券のトップアナリストとかからものすごく一所懸命学んだっていう話を、いつも聞いていたのです。

だからイトーヨーカ堂は、不動産バブルのときも、当時自分達で土地を買わなかったのです。ROEという考え方を、当時の野村證券のアナリストから学んでいたようです。

「資本の効率性を、商売をしている伊藤さんは分かっていた」と、その上司は言っていました。当時は、だれもが土地を買わないと駄目と思われていたのに。

でも今振り返ると、その当時いっぱい買っていたら企業はなくなってしまいましたよね。

その後、セブン&アイホールディングスは日本で最大の小売企業となり、さらに進化したじゃないですか。だから、経営者が市場の声を聞く。そして、市場の声を聞く方法の一つとして、金融市場の近くにいる人たちと接点を持つべきというのは、いい経営者だったら本能的に分かっているのだと思いますよ。

松本:

伊藤さんはいまだに勉強に熱心ですよね。

阿部氏:

謙虚に聞くこと。私もこの仕事や投資のことを30年やってきて、結果的に伸びている会社というのは、そういう経営者の下にある会社だなと思っているのです。

だからアクティビズムということについて、経営者として頑なに貝に閉じこもってしまう経営者ではなくて、株主から積極的に言葉をもらおうとする姿勢のある会社を個人投資家はしっかり見極めるということがまず大事だと思いますね。

ある19銘柄に投資していたら今ごろは・・・

阿部氏:

私は、創業間もない20数年前に「いま、この企業に投資しなさい―大変革期の新投資戦略」という本を書いて、その中で19銘柄を勧めたのです。

19銘柄選んで、それにもし1,000万円投資していたら、いまいくらになっていると思いますか?9,000万円弱です。ちなみにTOPIXはマイナス0.4%くらいですね。

松本:

9,000万円ですか。10倍近いですね。

阿部氏:

そうです。

会社を始めて30年で、ある境地に達したのです。株は儲かると思います。でも一般的な株好きの やり方では駄目ですよ。

長期にわたって資産を形成する会社と共にあるということをしっかり見据えて、良い経営者が経営する良いビジネスに投資をすることが大事です。1社だけにベットしているわけではありません。もちろん、それが一番効率が良いのですが、一般的な株主として参加する場合は、ある一定レベルの分散をして、長く持つ必要があるのだと思います。

私は、10年で結果が出ると思いますね。特に今の日本株の場合、そういう時代じゃないかなと思います。

アクティビズムとは経営者と対話を築くこと

阿部氏:

アクティビズムというのは、企業の株式を買って、無理を言うってことじゃないですよ。経営者の話を聞いて、もしくはその会社がやっていることを通して、ありがたいなと消費者が思い、いいなと思い、株主になる。そして株主として個人の方がなにか言ったときに、企業のほうは合理性があるなと思う、そういう対話を築くということがアクティビズムっていうことの原点じゃないでしょうか。

だからアクティビズムという言葉だけをもって、個人投資家に株主としての権利だけを会社側に強いるというだけでは、私は、不十分で実りが少ないと思いますね。

私達は30年ずっとそういう対話を行う方針でやってきているのです。

その結果、スパークスは、様々な賞を毎年受賞しているのです。もっとスパークスのことをみんなに見てほしいですね。もう30年のトラックレコードがあるので。

日本株のPERが低い理由は成長がないから

松本:

日本の株は、PERが低いじゃないですか。それはなぜだと思われますか。

阿部氏:

株は売上が伸びないのが嫌いなのです。売上が伸びない成長をあまり評価しないのです。ところが、売上が無限大に伸びると思うと、利益がゼロでもものすごい価値を付けるのです。過去にそれを何回も見てきました。

松本:

成長が必要だということですね。

阿部氏:

そうです。だからPERがなぜ低いかというと、やはりデフレーションが理由だったわけですよ。だって日本のGDPって全然伸びてないですよね。

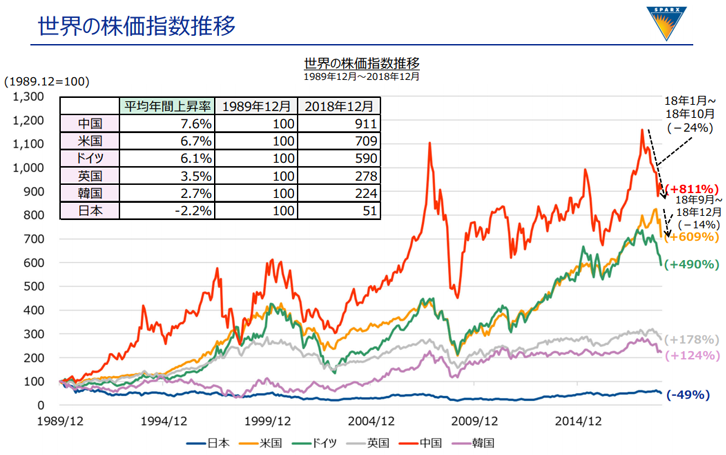

(提供:スパークス・アセット・マネジメント)

阿部氏:

(資料を見ながら)やはりこれまではアメリカと中国の時代でした。過去30年でアメリカは約6.7倍、中国は7倍に成長しています。ドイツも良かったですよね。

松本:

名目GDPと株価は、とても相関が強いですよね。

阿部氏:

日本はGDPが伸びてないし、それから給与所得が伸びてないのです。だからPERが低いのです。

私たちがファイナンスとかで勉強したいろんな前提が、全く機能してなかった。だって金利がゼロになるなんて、そう習ったことないのだから。

私は今でも覚えています。大学生のとき、図書館に行って調べないと、デフレという言葉がはっきり定義できなかったのです。だってインフレが当たり前と思っていたので。

逆に、今の皆さんだと、インフレはスマホで見て調べないと、説明できなくなっている。それぐらい世の中変わったのです。PERが低いのはそういうことだと思いますよ。

海外に進出する日本企業はもっと評価されるべき

松本:

日本の上場企業は、海外でもビジネスを展開しているところも多くあります。

そうするとそういう会社の株価というのは、もっと海外の企業と同じようなPERであってもおかしくないと思うのですが、日本の中にある成長しないという雰囲気に引っ張られてしまっているという部分はないのでしょうか。

阿部氏:

松本さんがおっしゃっているのは、海外で80円、日本国内で20円の利益、つまり合計100円利益を上げている会社がある場合、20円は日本のPERで評価して良いが、80円は海外のPERが適用されてもいいんじゃないかと言うことですよね。

つまり、そこにアービトラージ(裁定)のオポチュニティー(投資機会)がありますよって言ってるのですよね。

私も全くそうだと思いますよ。そのことを言う人は今後いっぱい出てくると思いますよ。

というのも、いま業績が伸びている会社はみんなそこですから。でも、これからは平均的な経営者も海外に行きますよ。

私がこれまでスパークスで投資の仕事をしてきて、一番駄目だったなと反省しているのは、アメリカそして中国に投資しなかったこと、そしてテクノロジーを全然知らなかったこと、です。つまり成長していることに全然投資をしてないのです。

だから今松本さんが言われたことを、どのように投資で実現するべきかを、ずっと考えています。

松本:

そういうのは眺めているだけだと気付かないですよね。

先ほど阿部さんがおっしゃるように、経営者と対話したり、意見を言うためには、会社のことを知らなければいけないと思います。経営者と対話をするつもりで会社のことを見ていくと、バリエーション(評価)が低いままほったらかしになっている(割安になっている)んじゃないかみたいなことに気が付き、そうするとそこには投資のチャンスもあると思います。

私は、そういう行動が広がると、日本の個人投資家も儲かるし、結果として日本の株価もPERも、修正が可能なのではないかという夢があり、それをこの『アクティビスト・フォーラム』で盛り上げていきたいと思っているのです。

オリジナルのレポートがジョージ・ソロス氏の目に留まる

阿部氏:

私がスパークスを始める前、野村證券を辞めた後、最初に含み資産株のレポートを作ったのです。自分で作って、そこで投資のストラテジーを組み立てていきました。

私は30歳ぐらいで、株式相場のことは知らなかったですが、アメリカ人の考え方とかは、アメリカ人のアナリストの話を日本で通訳するなどしていたので、理解はしていました。

当時の、含み資産がある株って資産価値が100円だったとしたら、株価が10円くらいだったのです。特に鉄道株とかですね。合理的な市場では、そういうことは起こらないのです。でもみんながそう評価していたら、おかしな値段でも付いてしまうのです。

だから、私は素人の目線で、それはおかしいと思いレポートを作成しました。1人だけそれを見てくれた人がいました。それがジョージ・ソロスさんだったのです。

松本:

なるほど。

阿部氏:

ソロスさんは、私が運用していたとは言わないかもしれないですが、私の自由裁量に3000億円預けたのですよ。ファンド自体小さかったので、すごいレバレッジを掛けていました。なぜソロスさんはそんなことをしたかというと、別に私に賭けたわけではなく、日本の不動産価値は、プラザ合意の後で上がると信じていたのです。そして、私に言ったのは、「通貨が強い国の資産価格は上がる」と。私は、当時その意味はあまり良く分かりませんでした。(注:プラザ合意後、日本円は円高へ進んでいった)

でもいずれにしろ、私は、誰も買わない鉄道株をたくさん買っていました。当時、かつての上司だった方からは、そんな買って大変なことになるぞって、すごい脅かされていたのです。

ところがそこから2年、3年ぐらいしたらバブル相場が始まって、まるで枯れ葉が舞うように株価が舞ったのです。大量に持っていた株も一瞬で売れました。

つまり誰かがコミットし、みんなが評価するようにならないといけないのです。それが、もしかしたら個人投資家なのかもしれません。

アメリカは下がってもまた戻る市場

松本:

個人投資家のメリットは、投資期間がめちゃくちゃ長くなり得ることですよね。

だからそういった意味では、そういう株式投資にはすごい向いていると思うんですよね。

阿部氏:

本来向いていますよ。

松本:

そうですよね。会計がないので。売らなければ税も発生しませんし。

だからそういう風に考えて、ちゃんとそういう株を見極めて、対話もしてっていうのがいいんですよね。なんとなく株価だけを見て安く買って高く売るではなくて、長く持つという気持ちでちゃんと持って、そういう気持ちでちゃんと探していってほしいですよね。

阿部氏:

そういう気持ちで探すということは大事だと思います。というのも、株式投資をして、30年損し続けると、誰も信じなくなってしまうのです。だから今、そういう意味で日本株は、非常に深刻な問題を抱えていますよね。株式は、資本主義の柱じゃないですか。

でも株について誰も信じてないのです、日本は。1000兆円現金預金であって、金利がゼロっていうのは、国を誤るくらい深刻な問題だと私は思いますよ。まず、この仕事をしているからかもしれないですけどね。でもそういう認識がほとんどないですよね。

松本:

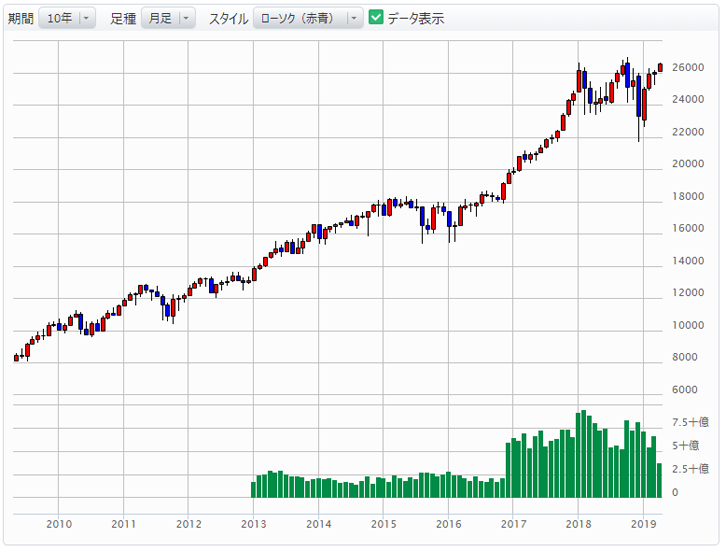

私は人間の気持ちと株価の長期移動平均は相関するんじゃないかと思っています。日本株は移動平均チャートを20年間分見ると、全然駄目なわけですよ。でもアメリカ株とかは長めに移動平均を取ったら、ずっと上がり続けているんですよね。

そういう国だと、リーマンショックみたいな危機があっても、メンタリティー的にやはりまた戻りますよ。株価が下がったとしても、また戻るんでしょ、とみんなが考える。でも日本みたいに移動平均線から下の領域が長いと、長期的展望で考えるのはなかなかきついですよね。

NYダウの10年チャート

(出所:マネックス証券)

機関投資家と個人投資家に情報格差はあるか?

松本:

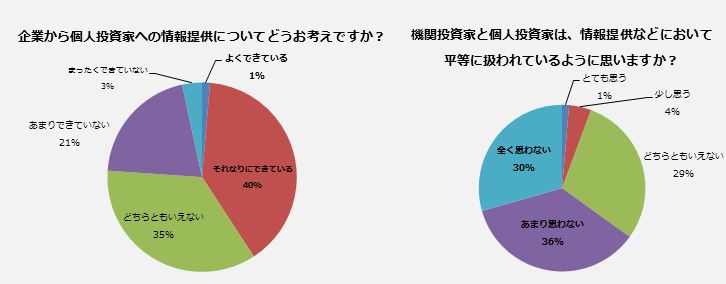

当社で以前に、当社のお客様にこのようなアンケート調査をしました。

(出所:マネックス証券が口座保有者に対して2019年2月に実施したアンケートを集計)

松本:

つまり、日本の企業はそれなりに情報開示をしています、と。しかし機関投資家と個人では、企業からの情報開示に差があるんじゃないかという結果がでました。機関投資家と個人で差があまりない、と思っている人がほとんどいないのです。

事実はどうか分からないですが、少なくとも当社のお客様はそういう印象を持っています。

私が思うのは、個人と機関投資家の分析力はそんなに変わらないんじゃないか、ということです。なぜなら、機関投資家とはいえ、最後はその中で個人が判断をしているからです。個人投資家にもちゃんと同じように情報提供の機会が与えられれば、もっと投資家の層が厚くなるのではないかと思っているんですけど、その点についてご意見ございますか。

阿部氏:

難しいですね。ただ、情報を出すほうとしたら、機関投資家に対しても個人投資家に対してもフェアじゃなきゃ駄目ですね。求める人に対しては、どういう立場の人であれ、1株でも1億株でも公平であるべきだと思います。

松本:

そうですよね。

個人投資家でもバフェットに勝てる

阿部氏:

個人投資家に対してメッセージがあるとしたら、持ち株が少ないことはハンデじゃないですよということを言いたい。

松本:

どういうことでしょうか。

阿部氏:

私のアイドルはウォーレン・バフェットです。多分私は日本の中でウォーレン・バフェットを一番勉強し、実践してきました。

以前、バフェットさんにお会いしたときに、彼は全く外出しないと言っていました。

一日中、財務諸表などを読んでいるそうです。だから私なんか会ってもらえるのは、本当にありがたかったです。

つまり、視点がしっかりしていて、機関投資家より長期で物を考えることができるという優位性を活かせば個人投資家でもバフェットさんのように勝てる可能性はあるということです。

だから「知らないほうがいいことがある」とまで言うつもりはないですが、投資ですごいハンデがあると思うことはありません。

松本:

本当にいい話ですね。

阿部氏:

個人投資家のほうが儲けられると思いますよ。だってバフェットさんも儲けているじゃないですか。でもバフェットさんは、「いい経営者はあんまりいない」と言っているのです。私も30年くらい投資していますが、松本さんみたいな方はあんまりいないですよ。だから、良い経営者を見つけたら、とことんずっと付き合いなさいと言っているのです。

でも、いい経営者かどうかということは、個人投資家もちゃんと調べなきゃ駄目ですよ。

今は私らの時代よりも、図書館に行かなくても良い分だけ、時間が節約できます。 最近、高名な大学の先生とお会いして、「インターネットの時代になって、人間の知的能力は上がったか」と聞いたのです。そしたら「知的能力は上がってないけど、時間ができた」とおっしゃっていました。 今まで1時間かかっていた調べ事を、10分ぐらいでやっている可能性があるのです。

でも残りの50分をさらに勉強に使っているかというと分からないですよね。その時間を無駄にしてる可能性があるのです。だから、その先生は、知力の総量は、上がってないって言っていました。

だって私がアナリストとして最初に野村證券に入って、企業を担当させられて、野村総研の図書館行っていたのです。そして、有価証券報告書を10年分とか20年分を紙に書き写すのが仕事でした。でも今の人って、そういうプロセスがないじゃないですか。そうすると何が起こるかっていうと、数字が頭に入りづらいわけですよね。

アクティビスト・フォーラムへの願い

松本:

阿部さんにもご賛同いただいた、この『マネックス・アクティビスト・フォーラム』について、どんなふうになっていってほしいと思っていらっしゃいますか。

阿部氏:

株を今日買って明日売るような人のために増配をみんなで訴えようということを先導しているのではないのです。新しい価値のコンセンサスをみんなに持ってもらいたいですよね。

松本:

そうです。

阿部氏:

だから松本さんが先程話していたように、例えば1,000円はみんなが1,000円と思っているから1,000円なのです。だから今の日経平均も、2万円が当たり前と思っているから2万円なのです。でもよく見たら、20年前の2万円と今の2万円は構造が違うよ、ということですよね。

松本:

そうですね。

阿部氏:

松本さんが個人投資家に対して指針を与えるように、しっかり皆さんにプロモートしていただきたいですね。

最近注目していること

松本:

その他に投資などで注目していることはありますか?

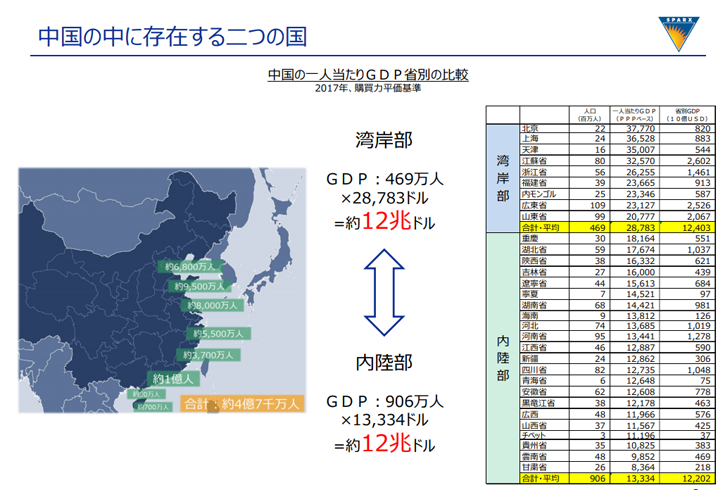

(提供:スパークス・アセット・マネジメント)

阿部氏:

私がまとめている資料を見ていて、中国関連でとても大事なことを思い出しました。

中国は、一つではないということです。二つある。沿岸部と内陸部です。

内陸部は、一人あたりGDPでいうと、平均で1万3000ドルぐらいです。ここの人口が約8億人ですよ。一方、沿岸部に住んでいる4億4000万人については、一人あたりGDPが2万8000ドル。さらに、場所によっては4万ドル弱と、日本と同じぐらいあるのです。

だから内陸部と沿岸部に日本の2.4倍の経済が二つあるのです。

産業革命以降、人々が求めているのはQuantity to Quality to Utility(量から質、質から利便性)なのです。最初は数があればいいんです。まだここ(内陸部)はQuantity to Quality、つまり量から質に向かう過程にある経済圏です。 沿岸部はもう先進国のマーケットみたいですね。つまりQuality to Utility、つまり質より体験やより良い効用を求めています。そして、そこにテクノロジーが合わさったのです。だから、誰でも家にいてアプリなどで注文すると家に届く、といったことが流行しているのです。

求めているのは新しい効用です。例えば日本でも、今の若い世代のお子さんだと、水は家に届くものだと思っている人もいます。私の頃は、水道で飲んでいました。つまり、中国の沿岸部に今の日本と同じぐらい豊かな経済圏ができているのですね。そこで、何が必要かっていうと、空気なのです。繁栄を得た裏側で、空気が汚染さてしまったということです。そして今後、これを改善していこうというのが、ここからの10年ですよ。だってこのままだと、みんなバタバタと病気になりますよ。

もう一つは、ここ(沿岸部)に住んでいる人々はすごく豊かじゃないですか。だからQualityを求める。さらにUtilityを求める。日本人と同じですよ。ところが、このニーズを満たす企業が中国にないのです。だから先程、松本さんが最初に言ったように、それを海外でやる日本の企業は、これからすごく儲かる可能性があるのです。

だからといって、空気清浄機の会社を買うとか、そういう単純な話にはなりません。もちろんそれもあるとは思いますが。でも、数量をいっぱい増やすような会社をどんどん誘致して、そういう会社だけが儲かっていた中国でのビジネスプレーはすでに終わっています。

でも私は、中国が成長の源泉であることは変わらないと思う。中国のかつての10%の成長から5%程度の成長になっているのは、一時的な生産余剰、需給ギャップが拡大したことによるよくあるショックなのです。

だけど、ニュースの評論家は、去年夏ごろから、上海総合指数の株価が24%下がった理由を中国のリスクとか説明しているのですが、それは見えているところがあったからちょっと2年前くらいに言ってほしいですよね。これ見る限り、24%下がるって結構大きいですよ。

(提供:スパークス・アセット・マネジメント)

松本:

結構大きいですよね。

阿部氏:

もしかしたら30%下がるかもしれないけど、リスクは限定的じゃないですか。長期のチャートをみたら、marginal event(限定的な現象)ですよ。 私はそういう時間軸を持った見方こそが非常に大事だと思っているのです。これまで前提としてきたいろんなことが変わる。一番大きいのは、30年伸び続けた中国が、ちょっとこのままでは行かなくなっているということなのです。

それから数量から質へ、質から効用へって移る経済の中で、特徴が出るのは何かというと水なのです、水。これは私の時代と同じなのです。私の時代って、日本はまだ水がすごく綺麗だったのです。東京の人とかはそうではないかもしれませんが。でも私は北海道出身だから、綺麗な水を飲んで育ったのです。1980年くらいからだんだん日本の水質はすごく悪くなっていきました。 でも、その後、改善しているのです。

人々が質を求めるときって、数量ベースの成長はスローダウンするのです。これが今、中国で起きていることです。だから、これからは数量ベースの成長を中国に求めたら駄目ですよ。中国も環境を捨ててでも成長を優先してきた時代がありました。でも、内陸部の経済ってまだ大きいじゃないですか。ここの経済はさっき言った8億人で経済規模は1200兆円。今後、これが伸びていき、Quantity to Qualityがもう少し進んでいくときに、かつてと同じ環境を悪くすることをもう許容はしないでしょうね。

少し貧しいけど、同じ国の中で沿岸部の発展過程を見ているから。というのが、ここをじっと私が見ていて思っていることで、日本にどう投資をすべきかなということを、これを見ながら考えているのです。

いい会社を10年、20年持てば、どういうときでもそれなりにリターンが上がるというのは、一番にここで伝えた銘柄なのです。日経平均が上がるとか下がるとか、あんまり議論しても分からない話ですね。

対談後の2ショット