資産運用について考える時、多くの方は「どのくらいのリターンを得られるか」のみに目が行きがちです。しかし、長期的に取り組んで成果を挙げるにはリスクへの理解も必要であり、特に重要なのが「リスク許容度」です。適切な方法で資産運用に取り組むためにも、リスク許容度とはどのようなものかを詳しく解説します。

リスク許容度とは

リスク許容度とは、運用成果がマイナスになってしまった場合に「どのくらいのマイナス幅までなら受け入れられるのか」を表すものです。

同じマイナス幅だとしても、気にも留めない人がいる一方で、不安になってしまう人もいます。これは個人のリスク許容度の違いによるものです。資産運用に取り組む際は、自身のリスク許容度に合わせた資産配分や商品選びが大切です。

リスク許容度をより理解するには、資産運用におけるリスクとリターンの関係性についても知る必要があります。

資産運用におけるリスクとは「リターンの振れ幅」を指し、この2つはトレードオフの関係にあります。リスクが大きいと得られるリターンも大きくなり、リスクが小さければ得られるリターンも小さくなる傾向がみられます。

つまり、リターンの振れ幅が大きい場合、多くの利益を得られる可能性があるものの、多くの損失が発生する可能性もあるということです。

リスク許容度に合わない投資をするとどうなる?

自身のリスク許容度を超えて資産運用をはじめてしまうと、値下がりが発生した際に、不安な気持ちが続いたり、場合によっては生活に支障が出るレベルで損失を出してしまったりすることがあります。

上述したように、これはリスクが大きければ、マイナスの振れ幅も大きくなるからです。逆に、自身のリスク許容度に対して低いリスクしか取らずに資産運用をしていると、より高い収益を得る機会を失ってしまいます。

ここで特に注意したいのは、自身のリスク許容度を超えている場合です。人間は元々できるだけ損失を回避する傾向にあるため、想定以上のマイナスが発生してしまうと、そこで資産運用をやめてしまう可能性があります。

このような損失回避的な行動は行動経済学のプロスペクト理論で証明されており、上手に資産運用を行うためには、自身のリスク許容度を理解してそれに合った方法で運用することが重要です。

資産運用を途中でやめると長期投資の恩恵を受けられない

資産運用を途中でやめてしまうと、複利効果などの長期投資のメリットを得られなくなります。

複利効果とは、運用利益を元本に加えて再び投資することで、利息に利息がついて資産が雪だるま式に増えていくことを言います。運用が順調であれば元本が膨らみ続けるため、効率的に利益を得られる可能性があり、資産運用には欠かせない要素の1つといわれています。

続ければ続けるほど、元本が大きくなり複利効果は得やすくなりますが、途中でやめてしまうと十分に複利の恩恵を受けられなくなります。

また、長期投資ではリターンの振れ幅が安定する傾向にあります。短期的な視点で投資を行う場合、投資をはじめるタイミングや一時的な下落などが成果に大きく影響を与えますが、長期投資ではそうした影響が相対的に小さくなるためです。運用をやめてしまえば、このようなメリットも享受できなくなってしまいます。

なお、短期投資はその時々の相場に左右されるケースが多く、安定した収益を狙うのは難しいため、初心者ほど長期投資を心掛けた方が良いと一般的には考えられます。

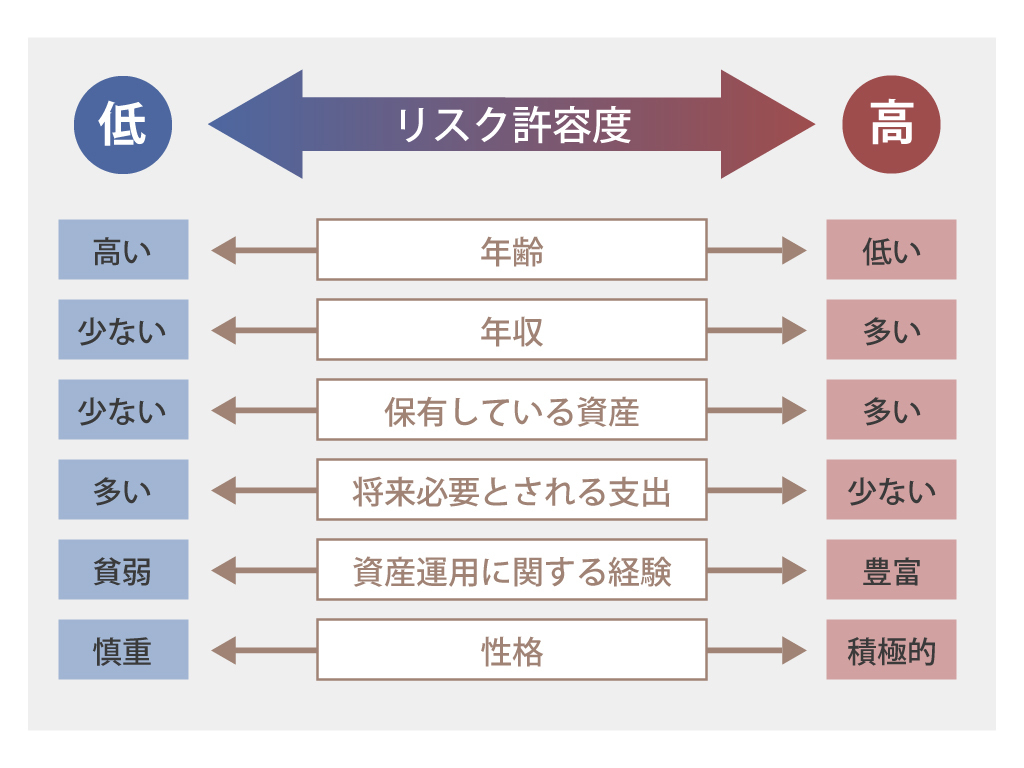

リスク許容度を左右する6つの要素

次に、リスク許容度を判定する際に用いられる、一般的な6つの要素を紹介します。

- ①年齢

- ②年収

- ③保有している資産

- ④将来必要とされる支出

- ⑤資産運用に関する経験

- ⑥性格

①年齢

若い方ほど、リスク許容度は高くなります。運用期間を長く取れることから、損失が出ても挽回しやすいためです。働いて収入を得られる期間も長く、資産運用の損失を労働収入でカバーしやすい点も関係しています。

②年収

年収が多い方ほど、リスク許容度は高くなる傾向にあります。大きなリスクを取って失敗しても、収入が多ければ生活に支障をきたす不安は低いからです。

③保有している資産

年収と同様に、保有資産が多くなるほどリスク許容度は高くなります。万が一、多額の損失が出ても、資産が多ければ生活への支障などに対する不安が低いことが理由です。

④将来必要とされる支出

住宅ローンや子どもの教育費など、将来大きな出費を伴うライフイベントが多い方ほど、リスク許容度は低くなります。なお、家族が多い人は支出も増える傾向にあります。

⑤資産運用に関する経験

資産運用の経験が豊富な方ほど、リスク許容度は高くなります。自分が投資した商品の値動きに対する耐性や理解があると考えられるためです。

⑥性格

損失が出たときの感じ方は人それぞれです。大きなショックを感じる場合は、リスク許容度が低いといえます。仮に他の要素でリスク許容度が高くても、性格が慎重派であればリスク許容度は低くなる傾向がみられます。

リスク許容度に合った運用戦略が大切

リスク許容度を把握したら、それに沿った運用戦略が必要です。しかし、リスク許容度に合わせて運用戦略を立てるには、豊富な知識が求められます。

そもそも、リスク許容度を自分で把握することはとても難しいことです。

リスク許容度に合わせて適切な運用戦略で資産運用を始めたい場合は、専門家への相談やロボアドバイザーの利用がおすすめです。

ON COMPASSはリスク許容度に合った運用戦略を提案

リスク許容度は測ること自体が難しく、仮にリスク許容度がわかったとしても、それに合わせた資産運用の実行はさらに困難なものです。

ON COMPASSは、ウェブサイト上の簡単な質問に答えるだけで、お客様のリスク許容度を測定し、それに合わせた資産運用戦略を提案します。さらに、その運用戦略に沿って資産運用自体もあなたの代わりに行います。リスク許容度に合わせた運用戦略は3ヶ月に1度見直しを行い、過去の値動きや将来予測などに基づいて調整していくので、長期運用にぴったりなサービスです。リスク許容度の測定や運用戦略の提案は無料で行えるので、一度試してみてくさい。

出典:マネックス・アセットマネジメント「資産運用で大切なリスク許容度とは?リスク許容度に合わせて投資をしよう」

ON COMPASSのご紹介

ON COMPASSは、簡単な質問に答えるだけで、お客様に合った運用プランと毎月の積立額もご提案します。さらにその資産運用プランに沿って、全自動で運用を行います。毎月の積立額をいくらにしたらいいか分からないという方や、これから資産形成を始める方にもぴったりです。

ON COMPASSの詳細はこちらをご覧ください。