株式投資の中で大きな魅力を持っている各企業の株主優待ですが、株主優待を目的に購入した株式が、次の日には、株主優待の価値以上に大きく値下がりした、という経験はありませんか?

本コンテンツでは、株主優待を取得時の株価変動リスクを小さくしながら取得する「つなぎ売り」という手法について、ご説明いたします。ぜひ、みなさまの投資にお役立てください。

本コンテンツは情報提供が目的であり、投資その他の行動を勧誘する、あるいは、コンテンツ中の個別銘柄を勧誘、推奨するものではございません。また、過去の実績は将来の投資成果を保証するものではありません。銘柄の選択などの投資にかかる最終決定は、お客様ご自身の判断にてお願いいたします。

つなぎ売りがより使いやすく!2019年3月から一般信用「売建取引」(無期限)の取扱開始!

株主優待を株価変動リスクを小さく手に入れる方法、ご存知ですか?

「つなぎ売り」とは

リスクを抑えて株主優待を手に入れる手法のひとつが「つなぎ売り」です。つなぎ売りとは、「現物取引の買付け」と「信用取引の新規売建て」を使い、リスクを抑えて株主優待を取得する取引手法です。

信用取引を用いることから、信用取引口座をお持ちのお客様だけができる取引手法です。

つなぎ売りを理解するための3つの基礎!

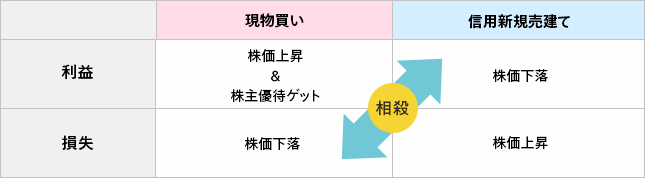

- 現物株式(買付け)は、株価が上昇することで利益が生まれ、株価が下落することで損失が発生。

- 信用の新規売建ては、株価が下落することで利益が生まれ、株価が上昇することで損失が発生。

- 信用の新規売建ての返済は、市場での返済(買い返済)のほかに、保有している同銘柄の現物株を差し出す「現渡」という手法がある。

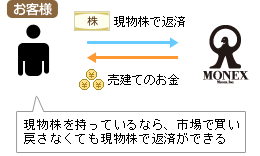

現渡ってなに?

信用売建ての場合、決済方法は、返済と現渡を選ぶことができます。

現渡は、信用の売り建玉と同じ銘柄の現物株を持っている場合に、現物株を差し出すことで返済する方法です。

保有している現物株で返済し、

売建て金額を受け取る

※それぞれ売買手数料がコストとして発生いたします。また、信用取引の場合には金利などの諸経費もコストとなります。

※現物買いの場合には、配当金などの権利も取得できます。信用新規売建ての場合には、配当金は支払コストとなります。あらかじめご注意ください。

同じ価格と株数で「現物取引の買付け」と「信用取引の新規売建て」を約定できれば、株価が上昇(下落)しても、損益は±0(※)

これを権利付最終日までに実施すれば、現物取引の買付けで「株主優待」権利を取得し、権利落ち日(権利付最終日の翌営業日)以降に株価が下落したとしても、下落分の損失を信用取引の新規売建てがカバー。さらに、信用の売建て分を、現物で買付けた株式の「現渡」にて返済することで、株価変動リスクを小さく株主優待が獲得できます!

この手法のことを「つなぎ売り」といいます。

※金利や売買手数料などの諸経費は発生いたします。また、逆日歩による費用が発生する場合もございますので、あらかじめご注意ください。

「つなぎ売り」の3Step

権利付最終日までに

STEP1

「現物取引」で株主優待銘柄を購入する(①)

権利落ち日(権利付最終日の翌営業日)以降に

STEP3

①の「現渡」により②を返済する。

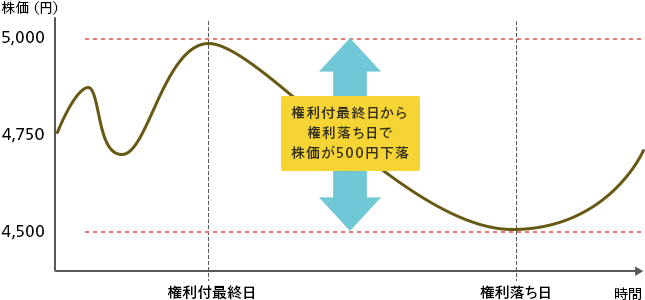

つなぎ売りのイメージ図

- 現物株式(買付け)は、500円下落により、1株あたり500円の損失

- 信用の新規売建ては、500円の下落により、1株あたり500円の利益

- ②の返済は①を現渡(差し出す)ことで、完了。手元には①②ともに残りませんが、権利付最終日に現物株式を保有していることで、株主優待などの株主権利を獲得することができます。

- 信用取引の金利などの諸経費はコストとして発生します。

- 逆日歩による費用が発生する場合もございます。

- NISAの制度上、NISA口座内で保有されている株式は、現渡の対象外となります。

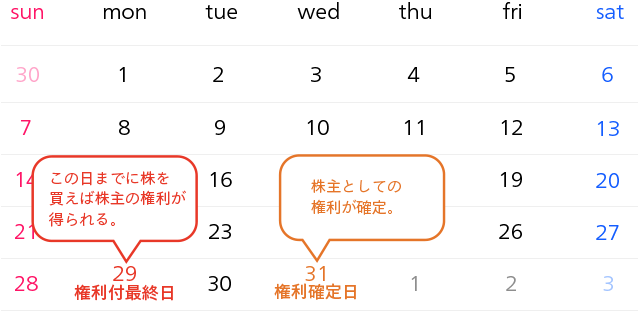

権利付最終日の数え方

権利付最終日は、株主優待などの権利が確定する権利確定日の3営業日前(権利確定日を含む)になります。

(月末に権利確定する銘柄の場合)

ご注意

- ※ 権利確定日(および権利付最終日)は銘柄によって異なりますのでご注意ください。

- ※ 信用取引の買付けでは株主優待の権利を得ることはできません。現物での買付けが対象となります。

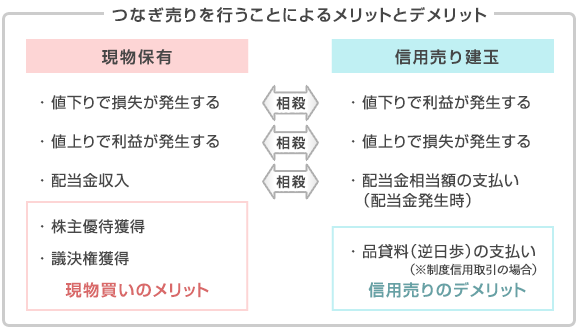

「つなぎ売り」のメリット・デメリット

- ※この他に株式取引手数料や信用取引貸株料など信用取引の諸経費が必要になります。

- ※配当金収入と配当金相当額の支払いは税金の影響で同一金額にならない場合があります。

つなぎ売りのリスク。逆日歩について解説!

つなぎ売りのリスクである「逆日歩」について、信用取引(貸借取引)の専門業者である日本証券金融(株)のご担当者様に、逆日歩の発生する仕組みを解説いただきました。

収録日:2019年8月29日(木)

品貸料(逆日歩)がかからない「つなぎ売り」とは?

制度信用取引ではニュースや決算発表等において売建ニーズが高まった際に、品貸料(逆日歩)というコストが別途かかる可能性があります。

せっかく、「つなぎ売り」で株価の下落による損失を相殺しても、品貸料(逆日歩)を支払った結果、株主優待の価値以上の損失が発生する可能性もあります。

逆日歩のコストを回避するには、一般信用取引での「つなぎ売り」があります。

一般信用取引での「つなぎ売り」は、逆日歩がかかりません!

株主優待を取得したい銘柄が一般信用取引に対応している場合は、一般信用取引でつなぎ売りを行うのがおすすめです。

ご注意

- 売建の建玉を保有している間、当社事由(在庫不足等)により、翌営業日以降強制返済させていただく場合がありますので、ご注意ください。

- 上場廃止・株式併合・合併・株式交換・株式移転等があった場合は、当社が定める期日を設定させていただくことがありますので、ご注意ください。

※銘柄によっては在庫がない場合もございます。お取引に際しては、こちらに記載のその他諸注意、ご留意事項の内容をご確認の上、ご判断いただきますようお願いいたします。

信用取引には信用取引口座の開設が必要です。(無料)

信用取引を行うためには、信用取引口座が必要です

信用取引は、投資した資金(保証金)に比べて大きな利益が期待できますが、その一方で価格の変動が予想と違った場合には、損失も大きくなります。信用取引を利用するときは、その仕組みをよく知り、お客様自身の判断と責任において行うようお願いいたします。

また、信用取引口座の開設には審査がございます。審査の結果によってはお申込を受けかねる場合もございますので、あらかじめご了承ください。