グループ会社のマネックスSP信託が、家族信託のコンサルティング業務に関して、朝日税理士法人と提携しました。今後、マネックスSP信託は、資産凍結を回避したいシニア世代のお客様・ご家族のご相談に応じて、税理士と一緒に、家族信託の検討・活用をお手伝いします。

そこで、近年注目が高まっているものの、いまひとつ理解しづらい「家族信託」について、マネックスSP信託が解説します。

いつか施設に入るときに自宅を売ることを考えて、不動産業者を訪れると、次のような話を聞くことがあります。

不動産業者「将来、もし認知症で意思を確認できない状態となったら、ご自宅を売れなくなるのですよ。」

父「自分の家を売れないって、どうして?」

娘「それじゃ、施設に入るお金を用意できないじゃない!」

また、銀行ではこのような会話も。

息子「父が認知症になってしまい、介護のために父の定期預金を取り崩したいのだけど。」

銀行員「ご本人でないと取引できません。すでに認知症になられているのであれば成年後見人を届け出ていただく必要があります。」

息子「父は認知症になる前から介護費用に定期預金を充ててほしいと言って、印鑑を預けくれていたのに...。」

超高齢社会と単独世帯が増加する現在において、老後の財産管理をどうするかという課題が生じています。財産管理に関する制度は色々とありますが、近年、注目されているのが「家族信託」の活用です。

認知症になると財産の管理や処分等ができなくなります

認知症になると、契約や取引の内容が理解できなくなります(意思能力を欠く状態といいます。)。

そのような状態で行った法律行為は無効とされるため、金融機関は意思能力を欠く人単独での取引を受け付けません。具体的には、有価証券の売買取引の停止や本人のみによる預貯金口座の引出しの停止などの影響が出ます。IDやPWの共有は契約違反ですので、そのような事態が発覚すれば、金融取引を停止され、本人による然るべき手続きが取られない限り、再開されません。ところが、既に本人が意思能力を欠く状態であると、成年後見制度に基づく成年後見人等※が選任されない限り、手続きは進まず、大変な負担が生じます。

※成年後見人制度を利用した場合、各金融機関毎の手続きに準じますが一般的に自由な取引が出来なくなります。

また、新たな契約締結にも支障が出ますので、例えば、不動産の売買ができず、不動産を売却して必要資金を捻出することができません。贈与も同様で、贈与は契約ですから、意思能力を欠く状態では無効とされ、生前の資産承継ができなくなります。

顧客の認知能力に問題があると判断した場合の金融機関の対応例:

新規契約の停止(有価証券の売買等)

既存契約の解除(信用取引、FX取引等)

本人のみによる預貯金口座の引出しの停止

家族信託とは

2007年9月30日に施行された信託法の改正により、信託を活用した新しい財産管理の仕組みが注目されています。

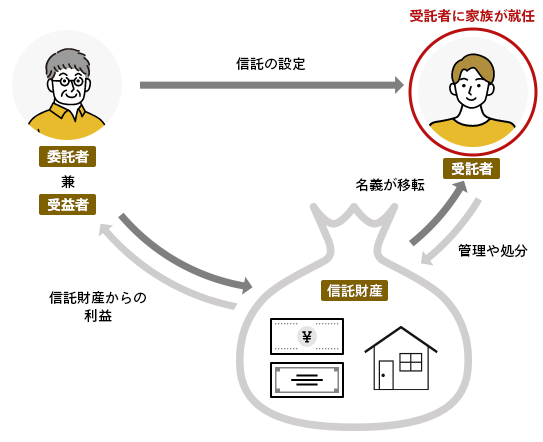

信託は、財産の管理又は処分や一定の目的の達成のために、財産を特定の人(受託者)に任せる手法で、受託者が本人のために信託契約で定めた行為を行うことが法律で認められています。

受託者は個人でも法人(金融機関など)でもなれますが、個人、特に家族が受託者となる信託が「家族信託」※と呼ばれています。なお、受託者に財産管理を任せる人を「委託者」、信託している間、財産から得られる成果(財産からの給付や利益など)を受け取る人を「受益者」といいます。

※家族信託は一般社団法人家族信託普及協会の登録商標です。

【家族信託のイメージ】

上記のイメージでは、委託者と受益者が同一人物であるケースを表現しましたが、別の人を受益者に指名する(委託者が受託者に財産管理を任せて、配偶者や幼い子供などの第三者に財産からの利益を与えて生活を支援する)ことも可能です。

家族信託を使って何ができる?

- 認知症になっても口座凍結されません。

ご子息を受託者として、預金を信託したとします。ご子息は委託者本人の生活資金や各種支払のために預金を管理します。信託することで、預金は受託者名義となっており、万が一、委託者が認知症になっても預金の引出が停止されることはありません。

- 遺された家族のための生活資金の確保をできます。

委託者が亡くなられたら、配偶者を次の受益者とする信託を設計します。委託者に相続があっても信託は継続し、配偶者の生活資金を信託した財産でまかなうことができます。

- 認知症になっても、不動産を売却して介護費用の捻出できます。

不動産を信託したとしましょう。不動産は受託者名義となっていますので、受託者が不動産に関わる契約を行います。万が一、委託者が認知症になって介護サービス付き住宅等に移る場合も、受託者が自宅を売却して入居に必要な一時金に充てることができますし、賃貸不動産ならば管理を受託者に任せることもできます。賃貸不動産から得られる賃料収入を、配偶者の生活資金に充てるといった設計もあるでしょう。

家族信託のポイント・留意点

信託は、自由度の高い制度といえます。例えば、成年後見制度と比較しますと、成年後見制度では家庭裁判所による審判などが関係したり、家族だけでは制度の利用ができず、有資格者に後見人などを依頼せざるを得ない場合もあります。一方、信託は委託者と受託者の契約で決められますので、委託者の想いに寄り添った財産管理が可能となるでしょう。

ただ、一般の人が将来も安定的に稼働する信託を設計することは困難です。信託の検討時には専門家に相談して、委託者の想いを正しく反映した信託契約書を作成することが必要です。

財産管理についてご相談ください

超高齢社会では、年齢に合わせた財産管理を行うことが、本人とご家族双方にとって重要です。特にシニア世代の増加にともない、シニア世代に合わせた財産管理の手法も生まれています。その代表格の一つが家族信託といえます。

家族信託は自由度が高い分、ご家族や専門家とよくすり合わせて設計する必要がありますが、上手に活用すれば、今の財産でご家族とともに豊かなシニアライフを実現できます。

シニア世代の財産管理についてお考えの方は、是非お気軽にご相談ください。

※ マネックスSP信託のホームページに遷移します。

日本株をお持ちのお客様には株式管理サービスの「たくす株」のご利用をお薦めしています。

たくす株では、マネックスSP信託が受託者となって、直接、お客様の財産を管理します。

- たくす株は日経経済新聞社が主催する「2021年日経優秀製品・サービス賞」において、「日経ヴェリタス賞」を受賞しました。

- たくす株はマネックスSP信託のサービスです。マネックス証券はマネックスSP信託の代理店としてご案内しています。