日本経済新聞社が主催する「2020年日経優秀製品・サービス賞」において、「日経ヴェリタス賞」を受賞した「マネックス・アクティビスト・ファンド」。本ファンドに助言を行うカタリスト投資顧問の代表取締役社長でチーフポートフォリオマネージャーでもある平野太郎氏にインタビューを行いました。運用への姿勢や、お客様の投資先として実際に期待できそうなのか、など本当に気になるところを質問しています。第2弾は「投資先について」です。

「日本企業や経営者を応援したい方にぜひ購入してほしい」

ーどれくらいの期間でどれくらいの値上がりが見込めるファンドなのでしょうか?

「あくまでも参考情報ですが、グローバルのアクティビストファンドでは、平均で年間10%以上のリターンがでており、同程度のリターンを目指して運用していきたいと考えています。そのため、エンゲージメント銘柄の選定においては、3年程度の時間軸で50%以上のアップサイドが得られることを投資イメージとしております。ただし、投資先とのコミュニケーション次第で状況は大きく変化します。投資期間やリターンを確約できる商品ではない旨をご理解いただければと思います。」

(執筆者コメント)具体的な数字が出てきました。アクティビストファンドの運用者は、投資先の会社とコミュニケーションすることで、企業価値向上をより早く実現するように努めます。狙い通りにいった場合、他の投資方法に比べて一定期間におけるアップサイドが期待できそうです。

ー年齢や資産など、どのようなお客様にお勧めできそうですか?

「エンゲージメントを通じて、日本企業の変革を後押しすることによるリターンを目的とした金融商品です。短期的に売買を繰り返すお客様というよりも、マーケットのリスクにとらわれず中長期的に資産形成を目指されている方や、日本の企業や経営者を応援したい方、そういった長くお付き合いいただけるお客様にお勧めしたい商品です。」

(執筆者コメント)前回のインタビューでありましたように、「マネックス・アクティビスト・ファンド」は相場全体の動向に影響を受けるものの、会社の変革などを促すことでマーケット動向とは異なるアップサイドを目指すというものです。そういうアップサイドがいつ起きるかは運用者にも想像しにくいものと思います。そのため、短期的な売買よりはそういったアップサイドを期待できる長い目の投資が適していると言えそうです。長期投資を考えると、特に積立などで継続的に買い付けていくことが有効ではないでしょうか。

ー積立投資に向いていると思いますか?

「ファンドの性格上、非常に向いていると思います。先ほど申し上げましたが、本ファンドは集中投資であるがゆえに、ボラティリティが高く、短期的には価格が上下しやすい傾向があります。積み立て投資であれば、ドルコスト平均法での投資となります。」

(執筆者コメント)積立投資、ドルコスト平均法の魅力は「安いときにたくさんの量を買い」「高いときに少ない量を買う」ことです。本ファンドは過去の値動きを見ても個別株に集中的に投資していることから、インデックスなどと比べ上下動も起こりやすくなっています。定期的に決まった金額でコツコツと投資をすることで、ドルコスト平均法の利点を活かすのに向いているのでしょう。

ー資産全体の中で、どのくらいの割合を保有するのがいいでしょうか?

「本ファンドは、基本的に少数の銘柄に集中的に投資およびエンゲージメントを行う金融商品ですので、TOPIXなどのマーケット全体の動きとは大きく乖離する可能性があります。したがって、マーケット全体と連動しやすいインデックスや純粋なアクティブ運用の商品と組み合わせることにより、本ファンドのリターンを享受するのみならず、保有者のポートフォリオ全体のリターン特性を分散させることが出来ると考えております。

例えを挙げますと、TOPIXなどのマーケット全体がなかなか上昇せずフラットになっている局面で、本ファンドがエンゲージメントによるマーケット要因でないリターンを受益者にお届けする、といった場面が今後あり得ると考えております。」

(執筆者コメント)本ファンドのリターンで他ファンドと特に異なるところはエンゲージメントによるアップサイドの部分です。その意味で一般的な資産と異なる値動きであることから、自身のポートフォリオの一部に加える形で分散を図ることができるだろうということでした。

気になるファンドの投資先は?

ー現在の投資先はどういう会社があり、割合はどんなものでしょうか?

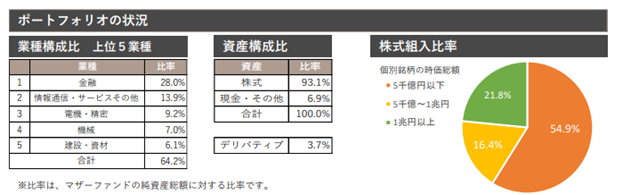

「毎月発行する月次レポートで、当社のポートフォリオを公開しています。昨年12月末時点では、時価総額が5,000億円以下の中小型株銘柄の組入比率が最も高くなっています。また、業種別では、「金融」「情報通信・サービスその他」が上位を占めています。具体的な投資先は非開示としておりますが、なるべくエンゲージメントを水面下で行うことによって、受益者の利益の最大化を図るためですので、ご理解いただけますと幸いです。」

出所:マネックス・アクティビスト・ファンド12月の月次レポートより抜粋

(執筆者コメント)具体的な投資先はぜひ知りたいところです!しかし、本ファンドは性質上、投資先の価値を引き出すのに時間がかかるため、個別銘柄を公表すると他の投資家に先回りされてしまう恐れがあるということでしょう。その上で運用状況を見ると、業種が偏っていることに気づきます。かなり集中的に投資しているのでしょう。確信度の高い銘柄に特に集中できるのがアクティビストファンドの運用で特に魅力的なところで、パフォーマンスに表れてくることを楽しみにしたいと思います。では、どういった銘柄選定をしているのでしょうか。

ー投資先はどのような形で選んでいますか?

「様々な情報源からのインプットを通じて銘柄選定を行っています。弊社の松本からの発案もありますし、アナリストからの発案もあります。銘柄によって様々です。」

ー現在の割合はどういう意図でしょうか?

「エンゲージメント銘柄については、リスクリワードやエンゲージメントの進捗に鑑みて、中小型銘柄の比重が高まっています。一方で、運用開始時からのマーケットは、コロナ禍からの回復局面で中小型銘柄が出遅れやすい状況であった為、本ファンドのパフォーマンスの最大化を企図して、一部大型銘柄の組み入れを行っております。ファンドのコアとなるエンゲージメント銘柄以外の部分は、マーケットの状況に鑑みて機動的に組み入れ銘柄の調整を行っております。」

(執筆者コメント)投資先の銘柄については、カタリスト投資顧問が総力をあげて選んでいるようです。投資先への発言力を高めるため、組入比率の54.9%が時価総額5千億円以下という相対的に小さい会社となっているのでしょう。そのうえで、マーケットのパフォーマンスに追随することも意識して運用されていることが分かります。長い目で価値が出そうだが、短期には動きにくい銘柄を保有しながら、全体のパフォーマンスをよくしていこうということです。こういう運用はなかなか難しいでしょうが、直近のパフォーマンスを見るとそういう運用が奏功しているように見えます。このように丹念に運用されているという点は投資家にとって良い点だと言えます。

(第3弾へ続く)

マネックス・アクティビスト・ファンド特設サイト

マネックス・アクティビスト・ファンドの情報をまとめて掲載しているサイトです。

当ファンドの特長の説明や動画解説など、理解を深めるために有益な情報がたくさん詰まっていますので、ぜひご覧ください。