「eMAXIS Slim 米国株式(S&P500)」は、米国大型株で構成するS&P500指数に連動することをめざすインデックスファンドです。中長期で経済成長が期待できる米国の主要産業を代表する約500社にこれ1本で投資できます。

資産形成を無理なく長く続ける強い味方である非課税制度「つみたてNISA」やマネックス証券の「個人型確定拠出年金(iDeCo)」でも活用が可能です。

eMAXIS Slimで米国株式(S&P500)に投資する3つのメリットや、運用状況をご紹介していますので、ぜひご覧ください。

*対象範囲:ETF・DCを除く公募追加型株式投信をFundmarkの分類を参考に三菱UFJ国際投信で集計。他社類似ファンドが信託報酬率の引き下げを行った場合、当ファンドの信託報酬率も引き下げ、業界最低水準にすることをめざしますが、これを実現することを保証するものではありません。

他社類似ファンドが信託報酬率の引き下げを行った場合、業界最低水準でない期間が存在する旨、ご留意ください。

とことんコストにこだわるファンドで長期の資産形成しませんか?

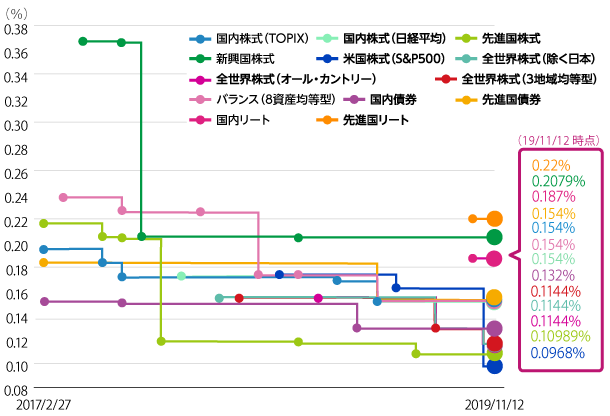

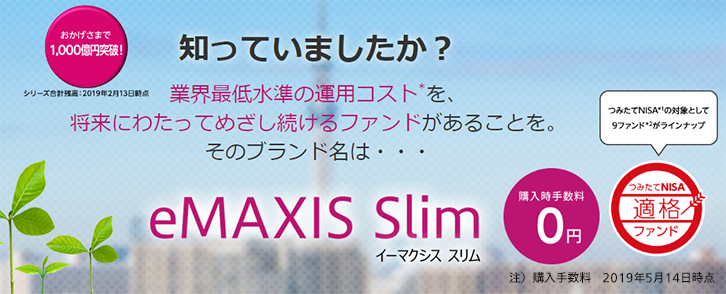

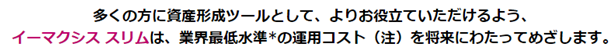

三菱UFJ国際投信の「eMAXIS Slim」シリーズは、「業界最低水準*の運用コストを、将来にわたってめざし続ける」という方針のもと、設定後も継続的に運用コストの見直しを実施しています。

eMAXIS Slim 米国株式(S&P500)他3ファンドが2019年11月12日より信託報酬率の引き下げが実施されました。

2019年10月15日 三菱UFJ国際投信プレスリリース

業界最低水準の運用コストをめざす『eMAXIS Slim(イーマクシス スリム)』信託報酬率の引き下げを実施

※三菱UFJ国際投信のサイトにリンクします。

eMAXIS Slim 信託報酬率の引き下げ実績[税込](イメージ図)

*対象範囲:公募投資信託(ETFおよび企業型確定拠出年金のみで取扱いのファンドを除く)をFundmarkの分類を参考に三菱UFJ国際投信が公開情報をもとに集計。他社類似ファンドの信託報酬率が当ファンドを下回る場合、当ファンドの信託報酬率を引き下げ、業界最低水準にすることを目指しますが、これを実現することを保証するものではありません。また、業界最低水準ではない期間が存在する旨、ご留意ください。

マネックスの個人型確定拠出年金(iDeCo)で運用可能!

「eMAXIS Slim 米国株式(S&P500)」は、マネックス証券の個人型確定拠出年金(iDeCo)で運用が可能です。将来の資金作りに、マネックス証券のiDeCoでぜひご活用ください。

eMAXIS Slim 米国株式(S&P500)

- S&P500指数(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

- 主として対象インデックスに採用されている米国の株式に投資を行います。

- 原則として、為替ヘッジは行いません。

詳細・お申込みはこちらから

eMAXIS Slimで米国株式(S&P500)に投資する3つのメリットとは?

(1)米国の経済成長を味方につける!

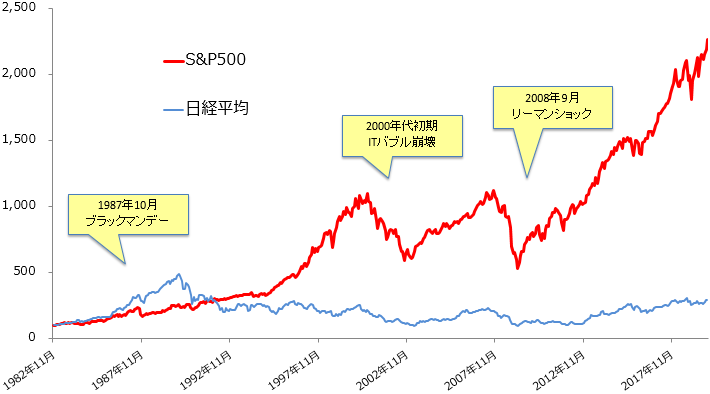

S&P500指数は、米国大型株の動向を表す株価指数で、米国株式市場の時価総額の約80%をカバーしています。1982年から現在までのS&P500指数と日経平均のパフォーマンスの推移を見ると、1987年のブラックマンデーや2000年代初期のITバブル崩壊、2008年のリーマンショックを乗り越えた後も、米国経済が力強い成長を続けてきたことが分かります。

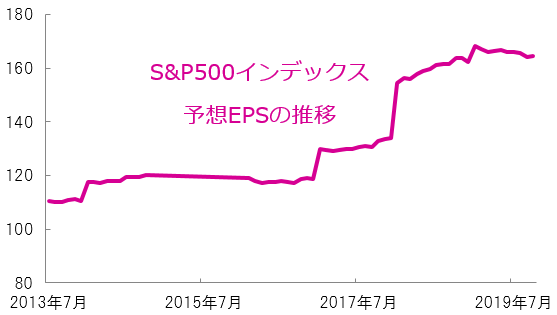

また、直近では、2018年8月に、米国株式市場の強気相場の連続日数がITバブルを抜いて最長記録を更新したことも記憶に新しいところです。企業業績が好調な米国市場は、1株あたりの予想純利益(予想EPS)の上昇基調が続いています。

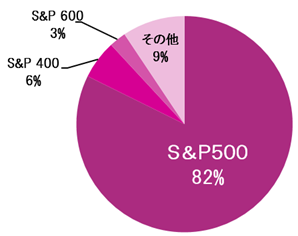

S&P500指数とは?

S&P500指数は、米国の代表的な株価指数の1つです。

市場規模、流動性、業種等を勘案して選ばれたニューヨーク証券取引所等に上場および登録されている500銘柄で構成されています。

S&P500指数は米国株式市場全体に対し約80%の時価総額比率を占めており、米国市場全体の動きを概ね反映していると言えます。

※2019年10月末時点

※制度的に投資可能と考えられる銘柄を対象に三菱UFJ国際投信集計

パフォーマンスの推移(1982年11月~2019年11月)

期間:1982年11月~2019年11月(1982年11月末を100として指数化)

出所:Bloombergのデータを基にマネックス証券作成

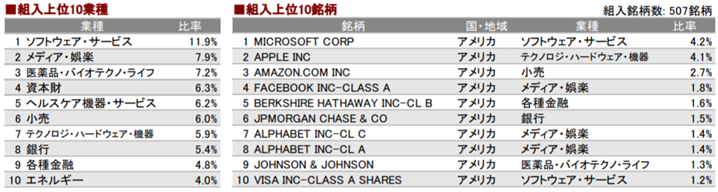

S&P500指数の組入上位10銘柄は、米国を代表する企業です。

組入上位10銘柄

| 銘柄 | 銘柄 | ||

|---|---|---|---|

| 1 | マイクロソフト | 6 | JPモルガン・チェース |

| 2 | アップル | 7 | アルファベット(クラスC) |

| 3 | アマゾン | 8 | アルファベット(クラスA) |

| 4 | フェイスブック | 9 | ジョンソン&ジョンソン |

| 5 | バークシャー・ハサウェイ(クラスB) | 10 | ビザ |

2019/11/29時点、時価総額ベース

出所: S&P Dow Jones Indices

米国株式の1株当たり純利益

期間:2013年7月~2019年10月、月次、予想EPSは各時点の当期予想EPS(米ドルベース)

出所:Bloombergのデータを基に三菱UFJ国際投信作成

- 上記は、将来の運用成果等を保証するものではありません。

- 上記の指数等の知的所有権、その他一切の権利はその発行者および許諾者に帰属します。また、発行者および許諾者が指数等の正確性、完全性を保証するものではありません。各指数等に関する免責事項等については、委託会社のホームページhttps://www.am.mufg.jp/other/disclaimer.html)を合わせてご確認ください。

(2)長期運用に嬉しい低コスト

業界最低水準(※)の運用コストを将来にわたってめざし続けるインデックスファンドシリーズ「eMAXIS Slim」。「eMAXIS Slim 米国株式(S&P500)」の信託報酬率(年率、税込)は、0.0968%(2019年11月末時点)です。

長期目線の運用に嬉しい低コストで、米国の代表的な株価指数であるS&P500指数に連動する当ファンドの運用を通じて、米国市場の約80%をカバーする米国の大型株に投資できます。

※対象範囲:ETF・DCを除く公募追加型株式投信をFundmarkの分類を参考に三菱UFJ国際投信で集計。他社類似ファンドが信託報酬率の引き下げを行った場合、当ファンドの信託報酬率も引き下げ、業界最低水準にすることをめざしますが、これを実現することを保証するものではありません。

他社類似ファンドが信託報酬率の引き下げを行った場合、業界最低水準でない期間が存在する旨、ご留意ください。

(3)「積立投資」で長期目線の資産運用にぴったり!つみたてNISAもご利用可能

「eMAXIS Slim 米国株式(S&P500)」は、「つみたてNISA」の対象ファンドです。

2018年から導入された積立型の少額投資非課税制度「つみたてNISA」は、つみたてNISAの専用口座経由で購入した投資信託などの運用益が非課税になります。おトクに資産形成できるので、積立投資するなら利用したい制度です。

また、「eMAXIS Slim 米国株式(S&P500)」は、通常の課税口座(証券総合取引口座)でも購入できます。つみたてNISA口座と併用して積立投資するやり方も、資産形成に有効な方法と言えるでしょう。

「eMAXIS Slim 米国株式(S&P500)」のメリットは、「少額(最低金額100円)」から、米国の主要大型株に「銘柄分散」できて、「円で投資」できること。米国の経済成長を味方にすべく、長く付き合えるファンドとして資産形成にお役立てください。

※つみたてNISA口座による投信積立のお買付けは、NISA口座の開設が必要です。

投信積立の購入手続きにつきましては、詳しくは、お取引ガイド 投信積立>投信積立のお申込方法をご確認ください。

eMAXIS Slim 米国株式(S&P500)の運用状況

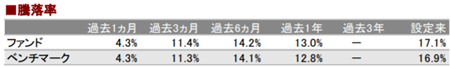

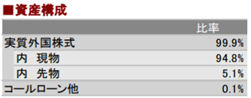

当ファンドの運用状況(2019年11月29日時点)

2019年11月29日時点の基準価額(1万口当たり)は11,711円、純資産総額は379.32億円です。

- 実際のファンドでは、課税条件によってお客様ごとの騰落率は異なります。

また、換金時の費用・税金等は考慮していません。 - 設定来のファンドの騰落率は、10,000を起点として計算しています。

- 分配金実績がある場合は、分配金(税引前)を再投資したものとして計算しています。

- REITの組み入れがある場合、REITは株式に含めて表示しています。

出所:・eMAXIS Slim 米国株式(S&P500)の月次レポート[2019/11/29]より抜粋

※最新の月次レポートはこちらから ご確認ください。

・表示桁未満の数値がある場合、四捨五入しています。・原則として、比率は純資産総額に対する割合です。・業種は、GICS(世界産業分類基準)で分類して います。・コールローン他は未収・未払項目が含まれるため、マイナスとなる場合があります。・国・地域は原則、主要取引所所在地で分類しています。

■本資料で使用している指数について

- S&P 500®指数とは、S&Pダウ・ジョーンズ・インデックスLLCが公表している株価指数で、米国の代表的な株価指数の1つです。市場規模、流動性、業種等を勘案して選ばれたニューヨーク証券取引所等に上場および登録されている500銘柄を時価総額で加重平均し指数化したものです。 S&P 500指数(配当込み、円換算ベース)は、S&P 500指数(配当込み)をもとに、委託会社が計算したものです。S&P 500指数は、S&P Globalの一部門であるS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスが三菱UFJ国際投信株式会社に付与されています。Standard & Poor's®およびS&P®は、S&P Globalの一部門であるStandard & Poor's Financial Services LLC(「S&P」)の登録商標で、Dow Jones®はDow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標であり、これらの商標を利用するライセンスがSPDJIに、特定目的での利用を許諾するサブライセンスが三菱UFJ国際投信株式会社にそれぞれ付与されています。当ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、当インデックスのいかなる過誤、遺漏、または中断に対しても一切の責任を負いません。

■GIC(世界産業分類基準)について

- Global Industry Classification Standard("GICS")は、MSCI Inc.とS&P(Standard & Poor's)が開発した業種分類です。GICSに関する知的財産所有権はMSCI Inc.およびS&Pに帰属します。

eMAXIS Slim 米国株式(S&P500)

- S&P500指数(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

- 主として対象インデックスに採用されている米国の株式に投資を行います。

- 原則として、為替ヘッジは行いません。

詳細・お申込みはこちらから

「eMAXIS Slimシリーズ」を改めてご紹介します

eMAXIS Slimシリーズ とは?

「eMAXIS Slimシリーズ」 は、三菱UFJ国際投信が提供するインデックスファンドシリーズです。シンプルで分かりやすく低コストであることが特徴のインデックスファンドシリーズで、「長期・分散・積立」の資産形成におすすめです。

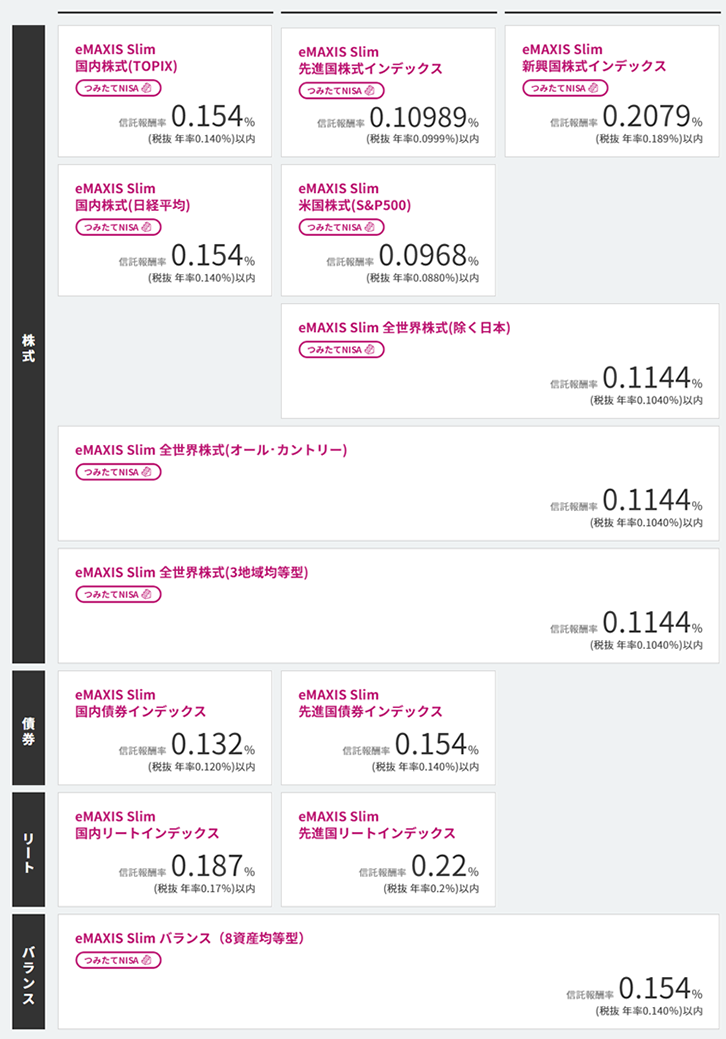

「eMAXIS Slim 米国株式(S&P 500)」を含め、マネックス証券でご購入いただける銘柄は、以下の13ファンドです。

「つみたてNISA」のアイコン付は、マネックス証券のつみたてNISA口座でご購入いただけます。

※「つみたてNISA適格ファンド」とは、三菱UFJ国際投信がつみたてNISAに適うファンドとして、法令上の要件を満たすもののうち、長期に渡り資産形成を望まれるお客様に適合すると考えたファンドであり、金融庁への届出が受理されたファンドです。

信託報酬率の表記は税込・年率(カッコ内 税抜)、2019年11月12日時点

出所:三菱UFJ国際投信の特設ページ

コストのスリム化へのこだわり

出所:三菱UFJ国際投信の特設ページ

*対象範囲:ETF・DCを除く公募追加型株式投信

*他社類似ファンドが信託報酬率の引き下げを行った場合、業界最低水準ではない期間が存在する旨、ご留意ください。他社類似ファンドが信託報酬率の引き下げを行った場合、当ファンドの信託報酬率も引き下げ、業界最低水準にすることをめざしますが、これを実現することを保証するものではありません。

(注) 一般的に投資信託に係るコストとしては、信託報酬の他にも取扱い金融機関により購入時手数料がかかる場合があります。

なお、その他にも、売買委託手数料等に関して信託財産を通じて間接的にご負担いただく場合があります。

ご投資にあたっては、お客様の負担となる費用について、くわしくは投資信託説明書(交付目論見書)でご確認の上、慎重にお選びください。

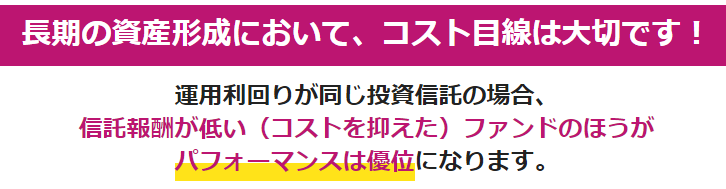

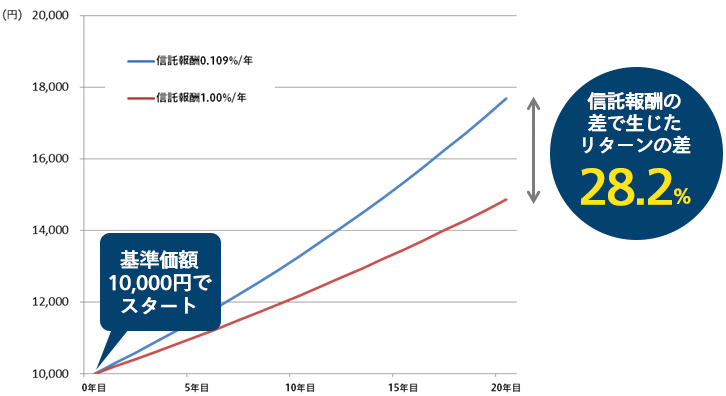

[ご参考・信託報酬がパフォーマンスに与える影響(イメージ図)]

※信託報酬控除前の運用利回りを年率3%と仮定。(10,000円で運用スタート)

※各信託報酬の場合のパフォーマンスの違いを示しています。信託報酬以外の手数料等は考慮しておりません。

※上記は信託報酬の大小が長期的にパフォーマンスへ与える影響を示すためのシミュレーションであり、実際の運用とは異なります。

したがって、将来の運用成果を示唆・保証するものではありません。

出所:三菱UFJ国際投信作成の販売用資料