「FXってよく聞くけれど、いまいち仕組みが良くわからない」

このような疑問をお持ちではないでしょうか?

FXとは「Foreign Exchange」の頭文字をとった略語で、日本語で「外国為替証拠金取引」を意味します。

簡潔に言えばFXはある通貨を別の通貨に交換する際の価格(レート)の変動を利用して利益を上げることを目指す金融商品です。

例えば米ドル/円の場合、日本円と米ドルの交換価格の変動を利用して、為替レートが安い時に買って高い時に売る、または為替レートが高い時に売って安い時に買い戻すことで、生じる差額を利用して利益を得ることを目指します。

FXには一般的に以下の4つの魅力があります。

FXはレバレッジを活用することで少額の自己資金からでも始めることができ、大きなリターンを狙うことが可能です。一方で高いレバレッジをかけて取引をすると投資元本以上の損失が出る可能性もあります。

そのため、これからFXを始めようと考えている人は、まずはFXについての基礎的な知識や、初心者が実践すべき取引手法を正しく身につけてから取引を始めることが大切です。

この記事を読めば、あなたもFXについての正しい知識を持ち、リスクを把握した状態で取引を始めることができるでしょう。

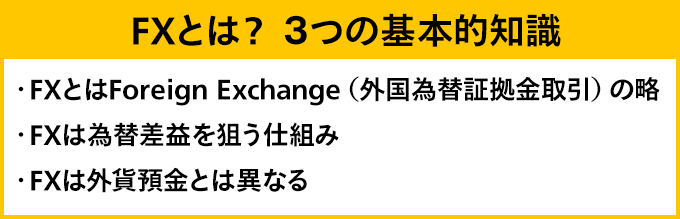

FXの魅力やリスクについて詳しく解説する前に、まずはFXについての基本的な知識を解説します。

以下に示す3つのポイントを抑えれば、どのようにFXで利益を得ることができるのかFXの基本的な仕組みを理解することができます。

では、1つずつ解説します。

冒頭でもお伝えした通りFXとはForeign Exchangeの略で、海外の通貨を取引する外国為替証拠金取引のことを指します。

海外旅行に行く時に日本円を米ドルに替えるのと同じように、1つの通貨を別の通貨に替える取引のことを言います。

一般的に多くの国(通貨)では為替レートが変動する変動相場制が取られています。FXはこの変動相場制を利用し、例えば米ドルと円、ユーロと米ドル、ポンドと円など、2つの通貨の交換価格の変動をうまく利用することで利益を狙う金融商品です。

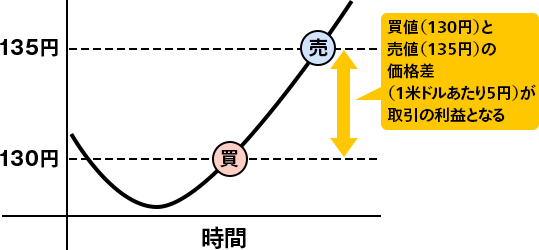

FXでは、2つの通貨間の価格変動を利用して為替差益を狙います。

つまり、ある通貨が別の通貨に対して安い時に買い、価格が高くなった時に売ることで、その差額を利益とするわけです。

例えば上のグラフの米ドル/円の取引のように、1米ドル130円の時に米ドルを買い、1米ドル135円まで米ドルが値上がりしたタイミングでその米ドルを売ったとします。

この場合、1米ドル130円で買った米ドルが1米ドル135円になったため、その差額分、つまり1米ドルあたり5円がこの取引の利益にあたります。

FXでは、証券会社等によって最低取引単位は異なりますが、例えば、最低取引単位が1,000通貨と定められている場合、米ドル/円の最低取引単位は1,000米ドルとなります。

仮に上に示す取引で1,000米ドルの売買を行った場合の利益は

5円(1米ドルあたりの為替差益) × 1,000 = 5,000円

つまり一度の取引で5,000円の利益を上げたことになります。(※ 諸費用等は考慮していません)

FXではこのような為替差益を積み重ねて利益を上げていきます。

最低取引単位が1,000米ドルと聞くと、FXにはあらかじめ大きなお金を準備しなくてはいけないように感じる方もいるかもしれませんが、FXは用意した証拠金に比べて大きな金額の取引が可能であるため、少額の証拠金を用意すれば取引が可能です。自己資金以上の金額の取引を行ってリターンを高めようとすることを「レバレッジ」と呼びます。証拠金やレバレッジについては後ほど詳しく説明します。

ここまでの解説を読むと、FXは外貨預金とかわらないと思われた方もいるかもしれませんが、FXと外貨預金は異なる性質を持ちます。

FXと外貨預金の大きな違いの1つは、FXを日本語にした「外国為替証拠金取引」という言葉からもわかるとおり「証拠金」による取引であるという点です。

証拠金には取引を行う場合に預ける「担保」の性質があります。

そしてFXはこの担保である証拠金を介して行う「差金決済」、現物の受け渡しを行わず買付金額と売却金額の差額を決済する取引です。

例えば外貨預金の場合、1,000米ドルを日本円と交換する場合、1,000米ドル分の円を用意する必要があり、購入した1,000米ドルは自分の口座で保有することとなります。

これに対してFXで1,000米ドルを購入しても実際に自分の口座に1,000米ドルが入るわけではありません。

FXでは原則として外貨を新規に買建て取引したらいつかは売却を、新規に売建て取引したらいつかは買い戻しを、つまり当初の取引の反対の売買を行う必要があります。反対売買が行われた際に、利益が出たら証拠金が増加し、損失が出ていたら証拠金から差し引かれる仕組みになっているのです。

つまりFXの証拠金は「発生するかもしれない損失に対する担保」であるということです。

FXは証拠金取引であるため、実際に入金した証拠金よりもずっと大きな金額の取引を行うことができるのです。

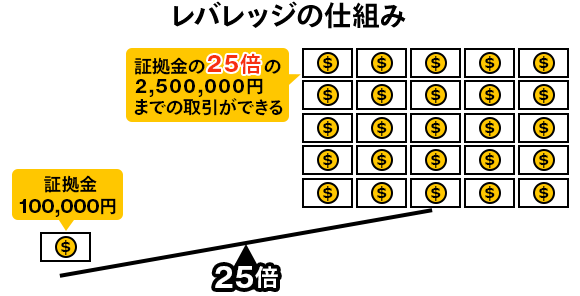

入金した証拠金よりも大きな金額を取引できる効果のことを「レバレッジ」と呼び、日本国内で個人投資家がFXをする場合のレバレッジは、証拠金の最大25倍までと定められています。

レバレッジについては次章でさらに詳しく解説していきます。

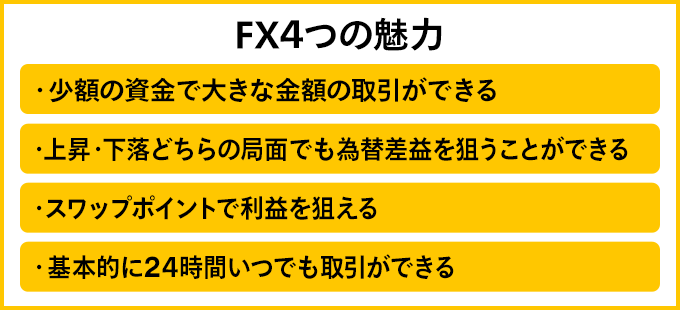

前章ではFXの基本的な取引の形式について解説しましたが、ここからはFXの魅力について具体的に見ていきましょう。

FXには一般的に以下に示す4つの魅力があると考えられます。

以下の解説を確認いただけば、FXの具体的な特徴とメリットを正しく理解する手助けになるでしょう。

証拠金取引であるFXでは、実際に入金した証拠金よりも大きな金額の取引ができますが、その倍率の上限は法律で定められています。

日本国内で個人投資家がFXをする場合は、証拠金の最大25倍までの取引を行うことができます。

例えば証拠金を100,000円用意すれば、最大で2,500,000円までの取引が可能です。

レバレッジの仕組みは「てこの原理」を想像すると理解が簡単です。

てこの原理は小さい力で大きな物を持ち上げることができますが、FXにおけるレバレッジもこれと同じ意味を持ちます。

そもそも「レバレッジ(Leverage)」という言葉は「てこ(梃子)」を意味する「レバー」を語源に持っており、てこの原理そのものを指す単語でもあります。

この仕組みにより、少ない証拠金で大きな取引を行うことができます。

例えば、米ドル/円の取引で1米ドル130円の時に1,000通貨(1,000米ドル)の取引を行う場合、外貨預金では

130円 × 1,000米ドル = 130,000円

となり130,000円が必要になりますが、レバレッジが25倍のFXの取引では同じ取引を行うためにはこの25分の1である5,200円を証拠金として預ければ取引が可能になるのです。

仮に預けた証拠金の25倍の取引を行えば、当然発生する利益も損失も25倍です。

自己資金以上の金額を取引できるという意味で、FXは効率よく資金を活用することが可能な金融商品であると言えます。レバレッジ25倍の取引を行うと利益を大きく狙うこともできますが、うまくいかなかった場合の損失も25倍となりますのでリスク管理や資金の管理は慎重に行う必要があります。

後ほど詳しく説明するとおり、少額の証拠金で高レバレッジの取引を行うのではなく、一定の証拠金を用意して低レバレッジの取引をするほうが特に初心者の方にとっては良いと考えられます。

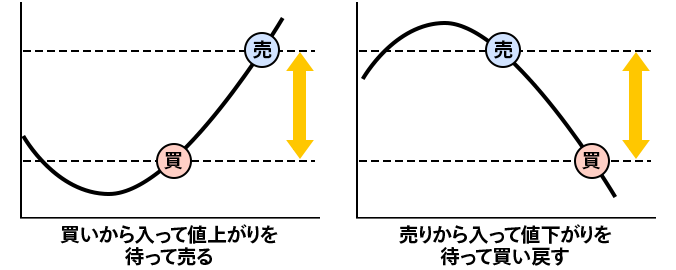

FXのメリットの1つとして、「買い」からでも「売り」からでも為替差益を狙うことができるという点があげられます。

外貨預金の場合、米ドルを売るためには米ドルを持っていなければいけませんが、証拠金取引であるFXの場合、米ドルを持っていなくても売り建てすることができます。

このためFXでは、

FXでは相場がどのような局面であっても、為替変動の方向性を予測して適切な取引ができれば、為替差益を狙うことができます。

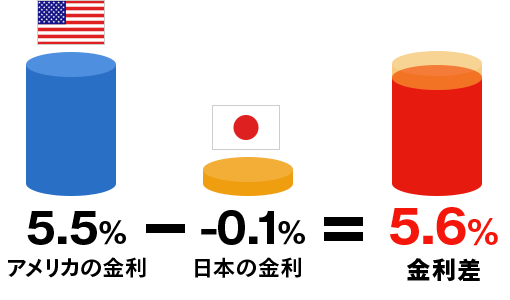

FXでは為替差益で利益を狙う以外にも、金利の高い外貨を保有し、「スワップポイント」と呼ばれる金利差調整額を受け取ることで利益を得ることができます。

スワップポイントとは通貨間の金利差調整分のことを言います。

金利の低い通貨と金利の高い通貨を交換して保有すると、通貨間の金利差と保有日数にしたがって利益が発生します。これがスワップポイントです。

例えば、米ドル/円の取引でアメリカの金利が年利5.5%、日本の金利が年利-0.1%だった場合に円で米ドルを買うと、差し引きで年利5.6%の金利差が生じます。

※証券会社等のルールにより、必ずしも金利差をそのまま受け取ることできるわけではありません。

この金利差が投資家の利益となるわけです。さらにスワップポイントは

という特徴があるため、このスワップポイントを狙って長期的に金利が高い通貨を保有する投資家もいます。

2023年8月現在、日本の金利は低い状況が続いているため、日本円の方が外国通貨よりも金利が低いケースが多く、スワップポイントを受け取りやすいというメリットがあります。

ただしスワップポイントは必ずしも受け取れるわけではなく、逆に支払わなければならない場合もあるため注意が必要です。

金利の高い通貨を買い建てした場合は利益が発生しますが、金利の高い通貨を売り建てした場合、金利差分の損失が発生することになります。

先ほどの米ドル/円の取引に当てはめれば、米ドルを売って円を買う場合、米ドルを買い戻すまでの間、スワップポイントを支払い続けなくてはいけません。

このため、特に低金利の通貨を買う場合、また高金利の通貨を売る場合はスワップポイントの支払いが発生する可能性があることに注意が必要です。

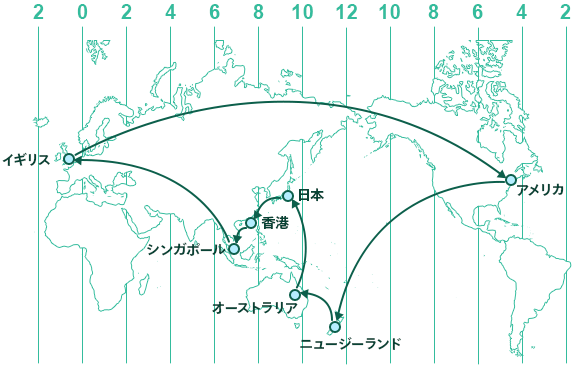

もう1つFXの利点としてあげられるのが、基本的に24時間取引ができることです。FXは原則として月曜日から金曜日まで世界のどこかの市場が開いていれば、いつでも取引ができます。

下に示した図は世界の為替市場の開場時間を示しています。

日付が変わって最も早く開く市場は、ニュージーランドのウェリントンですが、すぐにシドニー、東京、香港の順で市場が始まり、最後に開くニューヨーク市場が閉まるまで、ほぼ24時間、休みなく取引を行うことが可能です。

平日の日中に限られている日本の株式取引などに比べると、FXは土日を除いて、基本的に24時間取引が可能で夜間でもじっくりとトレードができるため、日中は仕事で忙しい会社員の方でも取引がしやすいというメリットがあります。

またFXを取り扱う証券会社等ではFX専用のスマホアプリを用意している場合があり、通勤時間などの空き時間に行うなど、自分のライフスタイルに合わせて柔軟に取引を行うことができます。

なおマネックス証券ではFX専用アプリ「MonexTraderFXスマートフォン」をご用意しています。

クイック注文や自動発注といった多様な注文機能に加え、経済指標カレンダーやプッシュ通知等、情報収集にもご活用いただけるアプリになっています。

ダウンロードは無料で、口座をお持ちでなくても、経済指標カレンダーやチャートをご利用いただけますので、ぜひお試しください。

FXを始めたいと考えた時にまず気になるのが、その資金です。

FXは、どの程度の証拠金を準備する必要があるのでしょうか。

FXを始める場合に欠かせない証拠金について詳しく確認していきましょう。

以下の2つのポイントを確認すれば、FX初心者が取引を始めるためにどれだけの証拠金を用意するべきか、適正な金額がわかります。

1つずつ確認しましょう。

実際にFXを行う場合、理論的には5,000円程度の証拠金があれば取引は可能です。

FXを行う場合、証券会社等に口座を開き、その口座に証拠金を入金して取引を行いますが、取引の最小単位は1,000通貨に設定されているケースが多くあります。

例えば米ドル/円の取引の最小通貨単位は1,000米ドルということになります。

その取引に最低限必要になる証拠金の金額のことを「必要証拠金」と言いますが、この必要証拠金は以下の金額で計算します。

取引時の為替レート × 取引数量 ÷ レバレッジ(25倍)= 必要証拠金

例えば、取引時に米ドル/円が130円だった場合、

130円 × 1,000通貨 ÷ 25倍(レバレッジ)= 5,200円

つまりこの取引では口座に5,200円程度が入金されていれば取引を行うことが可能ということになります。

お伝えした通り5,000円程度の証拠金があれば、理論的には取引が可能ですが、実際の取引では、損失や複数の取引を行うケースを考慮する必要があることから、初回の証拠金の入金額は5~10万円程度を目安とすることがおすすめです。

証拠金の金額は未決済の取引が抱える含み損も反映されるかたちで常に変動するため、もし取引の最中に米ドルが下がり、損失が出ると、証拠金は不足することになります。

例えば1米ドル130円で買った米ドルが129円に下がった場合、

(現在価格129円 - 買値130円) × 1,000通貨 = -1,000円

下がった時点で、1,000円の含み損が出ることになります。

損失は証拠金から差し引かれて計算されるため、

5,200円 - 1,000円 = 4,200円

このように証拠金は常に変動するため、十分に余裕を持って証拠金を入金する必要があります。

仮に1米ドル130円の際に1,000米ドル取引する場合5~10万円程の証拠金があれば、米ドル/円が数十円円高に触れたとしても証拠金には余裕があるため、一定の安心感を持って取引ができるでしょう。

次章で解説いたしますが、初心者のうちは大きな規模の取引はできるだけ控えつつ経験を積むことが大事ですので、取引開始時は5~10万円程の証拠金で少額の取引を繰り返す取引スタイルがおすすめです。

FXでは、取引を始める前にFXの基本的な取引手法や初心者でも行いやすい取引スタイルなどについてある程度の知識を持っていないと、思いがけない損失を被る危険性もあります。

特に以下の3つのポイントについてあらかじめ正しい理解を持っておけば、不意に損失を被ったり、予想外の状況に焦って取引を失敗したりするなどのリスクを下げることができます。

1つずつ解説しましょう。

FXでは取引を行う場合の基本的取引手法として「順張り」と「逆張り」の2つの方法を知っておく必要があります。

1つずつ確認しましょう。

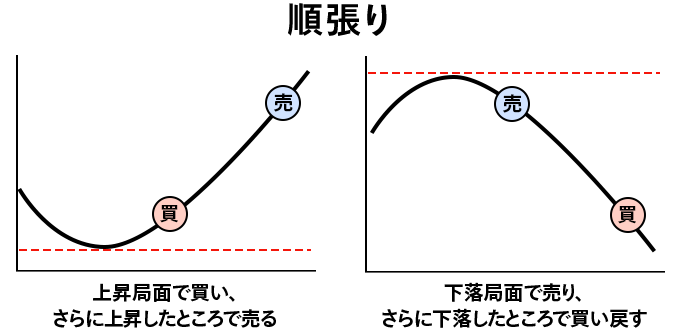

為替取引では、価格の上昇局面や下落局面など、その時点での相場がもつ価格の方向性のことを「トレンド」と言い、順張りは基本的にこの「トレンド」に従って売買を行います。

つまり

このいずれかの方法で利益を狙います。

順張りはトレンドに従って素直にトレードするスタイルで、後で解説する「逆張り」に比べると相場の反転を見極める必要がなく、流れに乗りやすいという特徴があります。

このため初心者のうちは、順張りを基本とした取引を重ねるのがおすすめです。

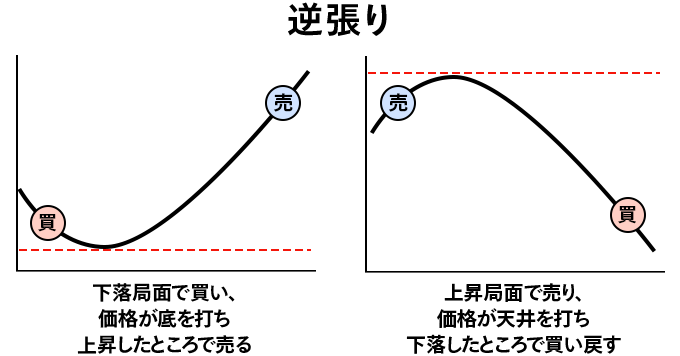

逆張りは順張りとは反対に、相場のトレンドに逆らって取引を行います。つまり

このいずれかの方法で利益を狙います。

逆張りの場合、相場のトレンドとは逆行し、売りのトレンドの時に買う、または買いのトレンドの時に売り、相場の反転を待って価格が上昇(下落)したところで売り(買い戻し)ます。

逆張りは短期取引で利益を狙うことができる取引手法ですが、実際に想定通りに相場が反転するかどうかを見極めるためには相場を読む経験が必要になるため、初心者には不向きと言えます。

もちろん順張りをしたから簡単に利益を出せるわけではありませんが、ご自身の知識や経験が蓄積されるまでは、まずは順張りを基本としてトレードを行うことがおすすめです。

では次に、FXのトレードにおける3つの代表的な取引スタイルについて解説しましょう。

FXには一般的にデイトレード、スイングトレード、ポジショントレードの3つの取引スタイルがあり、それぞれに特徴が異なります。

1つずつ解説しましょう。

一度の取引を数十分~数時間で行い、1日で取引を完結させる取引スタイルです。

取引を翌日に持ち越さないことから、取引をしていない間に大きなニュースなどが出ても損益に影響はありません。

数日~数週間かけてトレードを行う取引スタイルです。

日を跨いで取引を行うため、デイトレードよりも大きな利益を狙えますが、同時に損失が拡大するリスクも大きくなります。

デイトレードと比較してトレードの期間が長いため、頻繁に相場を確認することができない会社員などの兼業投資家に向いている取引スタイルと言われています。

一回の売買に数日~数ヶ月以上をかけ、大きな利益を狙う取引スタイルです。

FXでは取引を継続し、未決済の通貨を所有している状態のことを「ポジション」と言います。

ポジショントレードは、文字通り「ポジション」を長い間保有する取引スタイルを意味します。

ポジショントレードは基本的に長期的なトレンドを予想して取引を行うため、長期のマーケットやトレンドの分析によって取引の戦略を立てる必要があります。

特にFXをこれから始める場合、取引を始めてしばらくの間はできるだけ少額取引を心がけることをおすすめします。

その理由はFXで継続的に利益を狙うためには取引経験を重ねることが重要で、特に経験が少ない間は大きな金額の取引を行うと大きな損失を出してしまいやすいと考えられるからです。

これらの判断を実際の取引の中で冷静に、そして適切に行うためには、どうしてもある程度の取引の知識と経験が必要になります。

言い換えれば、取引を始めたばかりの頃は、経験の無さゆえに取引で失敗し損失が発生する可能性が高いということです。

もちろん誰でも初めは初心者ですし、取引開始当初に多少の損失を抱えるリスクは致し方ありません。また、どんなに長い取引経験や高い取引スキルを持っていたとしても、損失の可能性は常につきまといます。

だからこそ、損失が発生した際にその損失をできるだけ小さくするという対策を行う必要があり、特に損失のリスクが高い取引開始当初からしばらくの間は、できるだけ小規模の取引を行いながら経験を積むことが大切であると言えます。

大きな損失を出さないためにも、FXを行うにあたってどのようなリスクが伴うのか、あらかじめ理解を深める必要があります。FXでは一般的に、「価格変動リスク」「信用リスク」「流動性リスク」「システムに関するリスク」「ロスカットのリスク」などがあると言われています。

この項目では、以下の2つのリスクに関して詳しく解説します。

これらのリスクは決して無視できるものではありませんが、一方で過度に危険視する必要もありません。

まずは正しい理解を持ち、適切な対処ができるよう準備しましょう。

では1つずつ確認しましょう。

FXのレバレッジについては「レバレッジ」を活用すれば少額の資金で大きな金額の取引ができるでも詳しく解説しましたが、最大で証拠金の25倍の取引ができる仕組みは、当然ですが、大きなリターンを得られる可能性があると同時に大きな損失につながるリスクにもなります。

もう一度外貨預金との比較で考えてみましょう。

例えば130,000円の資金で1,000米ドルの米ドル(1米ドル130円)を外貨預金で購入し、のちにその米ドルが128円まで値下がりした場合、

(128円 - 130円) × 1,000通貨 = -2,000円

となり、2,000円の損失が発生します。

これに対してもし同じ130,000円の資金で、FXによってレバレッジ10倍を利用した最大の取引を行った場合、取引規模は1,000米ドルの10倍である10,000米ドルまで拡大します。この取引を行った場合の損失は

-2,000円 × 10倍(レバレッジ) = -20,000円

となり、一度の取引で20,000円の損失が出ることになるわけです。(※ 諸費用等は考慮していません)

この比較を見ると、レバレッジを利用した取引のリスクの高さが際立ちます。

しかし、取引のリスクはレバレッジそのものにあるのではなく、レバレッジを過度に利用して大きな取引を行った場合に生じるということであり、取引を適切な規模に止めることができれば、過大な損失が出るリスクを回避することができます。

この意味でもレバレッジはあくまでも使いようであり、取引の規模を冷静にコントロールできれば、取引のリスクをコントロールすることもできるというわけです。

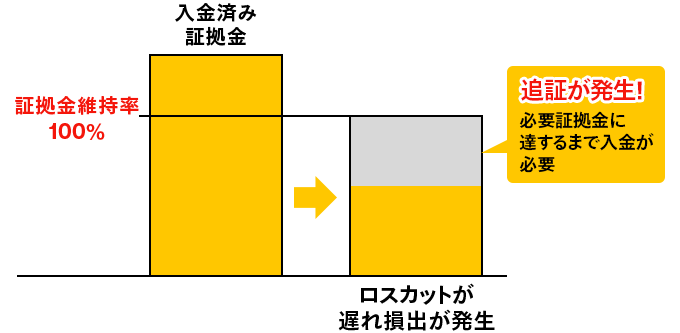

もう1つFXにおけるリスクで注意しなければいけないのは「ロスカット」と「追証(おいしょう)」です。

FXでは証拠金の金額が、取引の規模に対して一定の割合を下回った場合、強制決済によって自動的にその取引を完結するしくみがあり、これを「ロスカット」と言います。

FXにおいてロスカットは損失が予想外に大きく膨らむことを避けるため、つまりリスクを回避するための仕組みです。

ただし、証拠金率を小まめに確認して場合によっては追加入金を行う、ポジションを少なくするなどの対応を行っておかないと、想定外にロスカットされるということも起こり得ますので注意が必要です。

また、FXでは「追証」という仕組みがあります。

追証とは「追加証拠金」を略した言葉で、この追証が発生した場合は不足した証拠金を補うために速やかに追加の証拠金を入金しなければいけません。

日本国内の証券会社では多くの場合、その日の営業終了時点での証拠金が証拠金維持率100%を下回った場合に追証が発生します。

証拠金維持率とは、その時に取引を継続しているポジションの取引総額に対する証拠金の割合のことで、

証拠金維持率(%) = (現在の証拠金額 / 必要証拠金額) × 100

の計算式で求められます。

また、ここで言う「現在の証拠金」は未決済ポジションの損益も合算して計算されるため、注意が必要です。

この証拠金維持率が100%を下回り追証が発生した場合、証券会社等が指定する期日までに証拠金率が100%を超える金額に達するよう新たな証拠金を入金するか、ポジションを決済して必要証拠金の金額を引き下げる必要があり、この対処が遅れた場合は全てのポジションが強制決済になる場合があります。

また、場合によっては取引の損失が入金した証拠金を上回り、強制決済の後にも損失を補填するための証拠金を入金しなければいけないケースもあります。

大きなトラブルを避けるためにも、証拠金は一定の余裕を持ち、取引の規模を適正に保つように意識することが重要です。

FXの取引を始める前にしっかりと情報収集を行うようにしましょう。

もちろん始めるまえから十分な知識や経験を持っている人はいませんが、これを補う方法はあります。

初心者の皆様には、特に以下の3つの方法を実践することをおすすめします。

1つずつ確認しましょう。

多くの場合、証券会社等のウェブサイトには重要度の高い経済指標発表のタイミングを確認できるカレンダーがあります。このカレンダーを頻繁に確認するようにしましょう。

為替相場は、経済指標の発表や要人の発言などによって大きく変動する傾向にあります。これらを前もって知っておくことができれば、相場の急変動に備えることができます。

例えば経済指標の発表はほとんどの場合、発表する時間が細かく決定されており、この時間をまたぐ取引を行わないだけで、想定外の損失を避けることができます。

なおマネックス証券でも経済指標カレンダーを用意しており、国や重要度別に表示を絞ることができます。

Check!

国際的な経済の変化や各国の金融政策などを知る上で役に立つのが経済関連のニュースです。これはニュースサイトやアプリを利用することで比較的簡単に情報を入手することができます。

FXを行う場合、国際経済の状況を知り大きな価格変動を予測しておくことはとても重要です。

このため、デイトレードのように短期で行うトレーダーであっても経済ニュースをこまめにチェックしてできるだけ多くの情報を把握しておきましょう。

なお、経済やマーケット・投資の最新情報をチェックするならマネックス証券が提供する「マネクリ」がおすすめです。マネクリでは初心者向けの記事から最新のマーケット情報まで、幅広いコンテンツを取り揃えていますので、これから投資を始めたい方、経済や投資について学びたい方はぜひ一度ご覧ください。

証券会社や銀行などの金融機関に所属するエコノミストなどが定期的に公開するレポートなども、価格変動を予測する上で役立ちます。

証券会社や銀行などの金融機関は、ほぼ毎日、相場の見通しを解説するレポートをウェブサイトなどで公開しています。

もちろんこれらの内容はあくまでもそれぞれの金融機関の考える見通しに過ぎないため、予想などが的中するとは限りません。

しかし、為替相場の先行きに関するそれぞれの見解などを情報収集することで、自分がどう対処すべきかを冷静に考える助けとなるでしょう。

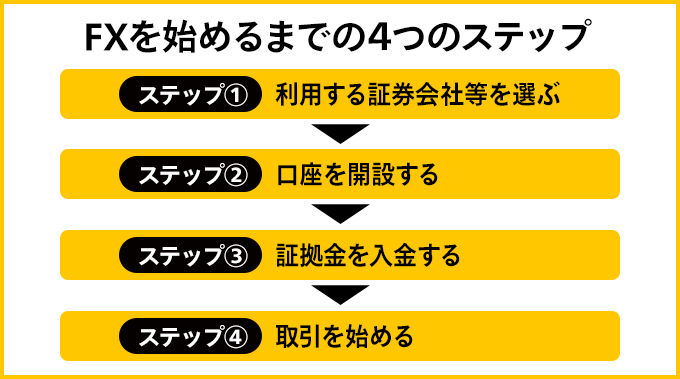

最後に、これからFXトレードを始めたいという方に向けて、実際にFXを始めるまでに行う手続きを、以下の4つのステップで解説します。

この4つのステップに従って手続きを進めることで取引を開始することができます。

※口座開設時の審査状況によっては開設できないこともございます。

まずは取引する証券会社等を選択します。

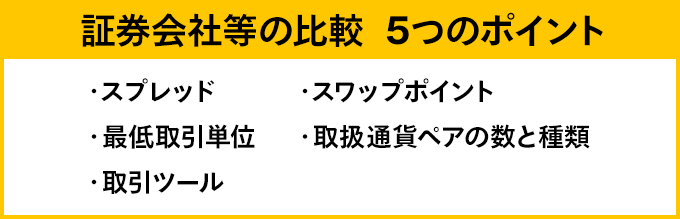

国内の証券会社等の場合、最大レバレッジは金融庁によって上限が25倍に制限されているため変わりません。 ただし、手数料や最低取引単位など、そのほかの取引条件は会社ごとに異なるため、それらを比較して自分に最適な会社を選びましょう。

比較ポイントとしては以下の5つです。

1つずつ解説します。

スプレッドとは、取引を行う際の為替レートの売り値と買い値の差のことを言います。スプレッドは証券会社等が設定するため、証券会社ごとまた通貨ペアによっても異なります。

スプレッドが狭いほど取引コストをおさえることができるため、スプレッドの幅は証券会社を選ぶ際のポイントの1つと言えます。

マネックス証券のFX PLUSでは、お客様にコストを抑えてお取引いただけるようなスプレッドをご提供しています。

FX PLUS(外国為替証拠金取引)をはじめるには

FX PLUSは、マネックス証券の「証券総合取引口座」と「FX PLUS口座」の2つの口座を開設すると、ご利用いただけます。もちろんどちらも口座開設・維持費は無料です。

外国為替証拠金取引は、全てのお客様の投資運用に適合するものではございません。お客様によっては、投資商品として適合しない場合がございますのでご注意をお願いいたします。お客様の本商品・取引の性格・リスク・費用に対する正確なご理解を前提とし、現在の収入金額や金融資産額の状況、ご投資資金の運用期間や目的を十分にご考慮のうえ、お取引の決定のご判断をお願い申し上げます。

また、FX PLUS口座の開設には一定の審査がございます。審査の結果によっては開設できない場合もございますので、あらかじめご了承ください。

FX PLUS(外国為替証拠金取引)をはじめるには

FX PLUSは、「FX PLUS口座」を開設すると、ご利用いただけます。もちろん口座開設・維持費は無料です。

外国為替証拠金取引は、全てのお客様の投資運用に適合するものではございません。お客様によっては、投資商品として適合しない場合がございますのでご注意をお願いいたします。お客様の本商品・取引の性格・リスク・費用に対する正確なご理解を前提とし、現在の収入金額や金融資産額の状況、ご投資資金の運用期間や目的を十分にご考慮のうえ、お取引の決定のご判断をお願い申し上げます。

また、FX PLUS口座の開設には一定の審査がございます。審査の結果によっては開設できない場合もございますので、あらかじめご了承ください。

スワップポイントとはスワップポイントを受取ることができるでも詳しく解説していますが、取引する通貨の2国間の金利差によって生じる損益のことを言いますが、このスワップポイントも証券会社等が通貨ペアごとに設定しています。

トレードを行う最小取引量も証券会社等によって異なりますが、特に初心者の場合、少額取引が可能な証券会社等を選ぶことをおすすめします。

基本的には1,000通貨単位で取引ができることが望ましいでしょう。

取引ができる通貨ペアも証券会社等によって異なるため、自分が取引したい通貨ペアを扱っているかどうか、あらかじめ確認しておくことをおすすめします。

実際に取引をする際に利用する取引ツールの充実度も証券会社等を選ぶ上では大切なポイントです。

初心者でもわかりやすく扱いやすいか、またスマートフォンなどで取引を考えている方は、スマートフォン向けの取引ツールが提供されているかなどもチェックすべきポイントです。

利用する証券会社等を決定したら、その会社の口座開設ページから口座開設の手続きを行います。

口座開設フォーム画面は、証券会社等によって若干の違いはありますが、入力事項について大きな違いはありません。フォームの指示に従って名前や住所等の必要事項を入力します。

入力自体は5~10分程度あれば完了するでしょう。

また本人確認書類として、マイナンバー書類などの提出が必要になりますが、オンラインで申込む場合、基本的にはスキャンデータや画像をフォーム画面からアップロードするだけで手続きが完了するものが多くみられます。

口座開設手続きを行うと、証券会社等で審査が行われ、数日中に口座情報やログインID、パスワードがメールや簡易書留などで通知されます。

FX PLUS(外国為替証拠金取引)をはじめるには

FX PLUSは、マネックス証券の「証券総合取引口座」と「FX PLUS口座」の2つの口座を開設すると、ご利用いただけます。もちろんどちらも口座開設・維持費は無料です。

外国為替証拠金取引は、全てのお客様の投資運用に適合するものではございません。お客様によっては、投資商品として適合しない場合がございますのでご注意をお願いいたします。お客様の本商品・取引の性格・リスク・費用に対する正確なご理解を前提とし、現在の収入金額や金融資産額の状況、ご投資資金の運用期間や目的を十分にご考慮のうえ、お取引の決定のご判断をお願い申し上げます。

また、FX PLUS口座の開設には一定の審査がございます。審査の結果によっては開設できない場合もございますので、あらかじめご了承ください。

FX PLUS(外国為替証拠金取引)をはじめるには

FX PLUSは、「FX PLUS口座」を開設すると、ご利用いただけます。もちろん口座開設・維持費は無料です。

外国為替証拠金取引は、全てのお客様の投資運用に適合するものではございません。お客様によっては、投資商品として適合しない場合がございますのでご注意をお願いいたします。お客様の本商品・取引の性格・リスク・費用に対する正確なご理解を前提とし、現在の収入金額や金融資産額の状況、ご投資資金の運用期間や目的を十分にご考慮のうえ、お取引の決定のご判断をお願い申し上げます。

また、FX PLUS口座の開設には一定の審査がございます。審査の結果によっては開設できない場合もございますので、あらかじめご了承ください。

口座開設通知が届いたら、証拠金の入金を行います。

入金方法は証券会社等によって異なりますが、一般的にはまず証券会社等の会員ページにログインし、入金の指示を行うページの内容に従って手続きを行います。

証拠金の入金が完了すれば取引が可能になります。

まずはその証券会社等の取引ツールを開いて、チャートなど表示の設定を行い、取引環境を整えてから取引を開始します。

取引開始からしばらくの間は、取引の規模に気をつけて出来るだけ少額のトレードを重ねて経験を積むことをおすすめします。

これからFXを始める方におすすめなのはマネックス証券が提供する「FX PLUS」です。

マネックス証券のFX PLUSなら最低1,000通貨からのお取引、各種手数料が無料という基本的なサービスに加えて、様々なメリットがあります。

高金利通貨で高水準のスワップポイントを提供しています。

専用取引ツール「Monex Trader FX」で、全ての取引がブラウザ上で完結します。

操作性が高いため初心者でも利用しやすく、スマートフォンアプリも用意されています。

例えば米ドル/円のスプレッドは0.2銭~など、お取引がしやすい環境が整えられています。

FXに興味のある方は、マネックス証券のFX PLUS口座の開設をおすすめします。

既にマネックス証券の口座をお持ちの方は、以下のページよりログインし、新たにFX PLUS口座の開設手続きを行ってください。

マネックス証券の口座をお持ちでない方は、以下のページより証券総合取引口座とFX PLUS口座を同時に開設していただくことができます。

※FX PLUS口座でFXのお取引を行う際には、証券総合取引口座からFX PLUS口座の資金振替が必要になります。

今回はこれからFXを始めたい人に向けて、FXの基本的な情報や取引の魅力などについて詳しく解説しました。

FXは比較的少額から取引を始められる金融商品であり、正しく対処できれば大きな損失を防ぐことも可能です。一方で十分な知識を持たず、闇雲に取引を始めてしまうと大きな損失が出るリスクがあることも事実です。

大きな損失を出さないためにも、FXの基礎的知識や初心者が実践すべき取引手法を正しく身につけてから取引を始めることが大切です。

本文では、FXの基本的知識として以下の3つのポイントから詳しく解説しました。

FXならではの魅力としては、以下の4つのポイントがあげられます。

FXを始める場合、どの程度の証拠金を準備する必要があるのでしょうか。

以下の2つのポイントを確認しFX初心者が取引を始めるためにどれだけの証拠金を用意するべきか、適正な金額を知ることが大切です。

FXでは、取引を始める前にFXの基本的な取引手法や初心者でも行いやすい取引スタイルなどについてある程度の知識を持っていないと、思いがけない損失を被る危険性もあります。

特に以下の3つのポイントについてあらかじめ正しい理解を持つことで、取引のリスクを大きく下げることもできます。

FXを始める際には、FXにどのようなリスクがあるかについても正しい理解が欠かせません。

特にFX特有のリスクとしては以下の2つがあげられます。

FXはリスクを理解し正しい知識を持って取引を行うことができれば、決して危険な金融商品ではなく、初心者でも利益を狙うことが可能です。

これからFXを始める方には、適正な取引規模を守り少額の取引で取引経験を積み重ねることをおすすめします。

FX PLUS(店頭外国為替証拠金取引)に関する重要事項

<リスク>

FX PLUSでは、取引対象である通貨の価格の変動により元本損失が生じることがあります。また、取引金額が預託すべき証拠金の額に比して大きいため(具体的な倍率は当社ウェブサイトをよくご確認ください)、取引対象である通貨の価格の変動により、その損失の額が証拠金の額を上回る(元本超過損)ことがあります。 さらに、取引対象である通貨の金利の変動により、スワップポイントが受取りから支払いに転じることがあります。FX PLUSは、店頭取引であるため、当社・カバー先の信用状況の悪化等により元本損失が生じることがあります。FX PLUSでは、損失が一定比率以上になった場合に自動的に反対売買により決済されるロスカットルールが設けられていますが、相場の急激な変動により、元本超過損が生じることがあります。加えて、相場の急激な変動により、意図した取引ができない可能性があります。

<手数料等>

FX PLUSでは、取引手数料はかかりません。当社は、通貨ペアごとにオファー価格(ASK)とビッド価格(BID)を同時に提示します。オファー価格とビッド価格には差額(スプレッド)があり、オファー価格はビッド価格よりも高くなっています。流動性の低下、相場の急激な変動により、スプレッドの幅は拡大することがあります。<証拠金>

FX PLUSでは、取引通貨の為替レートに応じた取引額に対して一定の証拠金率以上で当社が定める金額の証拠金(必要証拠金)が必要となります。一定の証拠金率とは以下のとおりです。ただし、相場の急激な変動等の事由が発生した場合には当社判断により変更することがあります。<その他>

お取引の際は、当社ウェブサイトに掲載の「契約締結前交付書面」「リスク・手数料などの重要事項に関する説明」を必ずお読みください。