長期の資産形成に、「ボーナス月(増額月)設定」も活用してみませんか?マネックス証券の投信積立は、資金計画に合わせて年2回まで増額月を設定することができます。ボーナス月(増額月)設定のメリットや、設定するタイミングの考え方などをご紹介します。

まずは結論!

ボーナス月(増額月)設定のタイミングはいつが良いのか?

いつでも良い!

ボーナス月(増額月)設定のメリットや、タイミングの考え方などをご紹介します。「つみたてNISA」で40万円を使い切ることができずお悩みの方も多いと思いますが、実はボーナス月(増額月)設定で解決できます。

ぜひ、長期資産形成のご参考としてお読みください。

ボーナス月(増額月)設定とは?

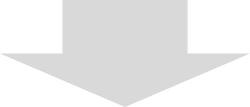

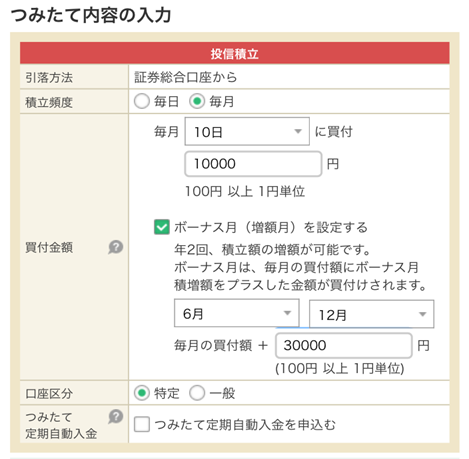

ボーナス月(増額月)設定とは、通常の投資信託の積立設定に、年2回までボーナス月(増額月)を指定できる機能です。NISA口座でもご利用が可能です。

※なお、「毎日つみたて」の日額指定ではボーナス月設定ができません。「毎日つみたて」でボーナス月設定を利用される場合は「月額指定」をお選びください。

毎月つみたての場合

毎日つみたての場合(※月額指定を選択)

ご注意

- 毎日つみたて(日額指定)とクレジットカードつみたてでは、ボーナス月の設定はできません。

- その他、投信つみたての詳細につきましては 「投信つみたて ルール・約款」をご確認ください。

ボーナス月(増額月)設定のメリット

メリット1:投資元本を増やせる

メリット2:一度設定しておけば、自動で上乗せした金額で投資信託の買付けができる

メリット3:臨時収入を資産形成の分としてボーナス月(増額月)設定にまわせば、無駄遣いを防げるかもしれません

以上の理由から、ボーナス月(増額月)設定は資産形成に有利な方法といえます。ご自身の資金計画に合ったお好きなタイミングで設定することをおすすめします。

ボーナス月(増額月)設定月の考え方

1.ボーナス・賞与の時期

例えば、年間でボーナスや賞与の時期がある程度決まっている方は、そのタイミングに増額設定を検討しても良いでしょう。ご自身の年間計画の中で無理なく投資元本をふやす考え方の一つです。

2.収入が増えるとき

積立投資は無理の無い金額で続けることがポイントです。長年同じ金額で「つみたて投資」を続けるのも良いですが、収入が増えるタイミングで、増えた収入の一部を増額設定で資産形成に役立てることも良いでしょう。

3.「市場の季節性」に着目!

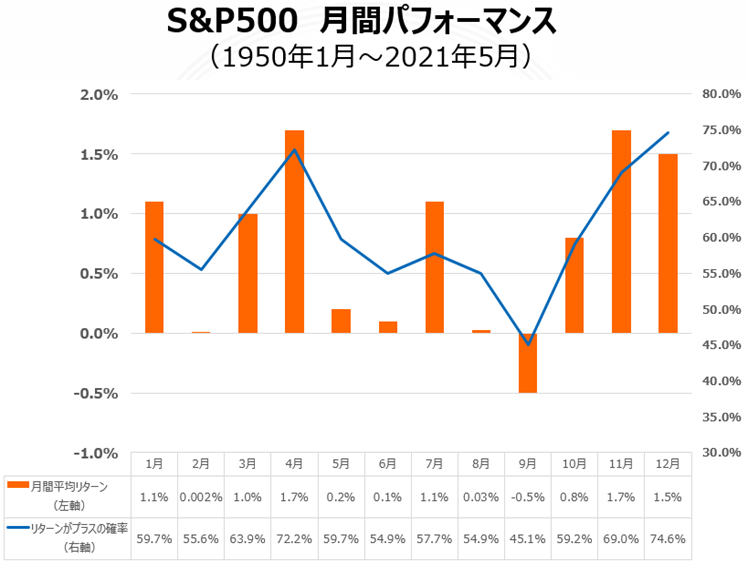

市場の乱高下は誰にも予測できません。市場が下がるタイミングが今と判断することは難しいですが、長期投資を前提に市場のリターンが上がる可能性が高い月を避けつつ、逆に下がる可能性が高そうな月に設定する方法もあります。あくまでも「長期投資」が前提です。以下のグラフは一例で、S&P500指数の過去約70年の傾向です。

(出所:ストック・トレ―ダ―ズ・アルマナック2022からマネックス証券作成)

ボーナス月(増額月)の設定方法を動画で解説!~操作方法のご案内~

マネックス証券のYouTubeチャンネル「マネックスオンデマンド」にリンクします。

積立投資におすすめのファンド!

米国の代表的な株価指数であるS&P500へ投資

eMAXIS Slim 米国株式(S&P500)

- S&P500指数(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

- 主として対象インデックスに採用されている米国の株式に投資を行います。

- 原則として、為替ヘッジは行いません。

全世界(日本を含む先進国・新興国)の株式へ投資

eMAXIS Slim 全世界株式(オール・カントリー)

- 日本を含む先進国および新興国の株式市場の値動きに連動する投資成果をめざします。

- MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

- 原則として、為替ヘッジは行いません。

株式・債券や不動産投資信託(リート)など計8資産へ分散投資

eMAXIS Slim バランス(8資産均等型)

- 日本を含む世界各国の株式、公社債および不動産投資信託証券市場の値動きに連動する投資成果をめざします。

- 各投資対象資産の指数を均等比率で組み合わせた合成ベンチマークに連動する成果をめざして運用を行います。

- 各マザーファンド等を通じて、日本を含む世界各国の株式(DR(預託証書)を含みます。)、公社債および不動産投資信託証券(リート)に実質的な投資を行います。

- 原則として、為替ヘッジは行いません。

つみたてNISA月間積立契約件数

| ファンド名 | ファンドタイプ | |

|---|---|---|

| eMAXIS Slim 米国株式(S&P500) | 国際株式型 | |

| eMAXIS Slim 全世界株式(オール・カントリー) | 国際株式型 | |

| eMAXIS Slim 先進国株式インデックス | 国際株式型 | |

| ひふみプラス | 国内株式型 | |

| 楽天・全米株式インデックス・ファンド (愛称:楽天・バンガード・ファンド(全米株式)) |

国際株式型 |

- ランキングの対象期間は2022年11月1日~2022年11月30日(約定日ベース)です。

- 上記のランキングは、マネックス証券取扱いの投資信託について、つみたてNISA口座において対象期間中の「つみたてNISA」の月間積立契約口座数が多い順で表示しています。

- 上記のランキングは過去のものであり、将来の運用成果等を保証するものではありません。