ジュニアNISAの制度は、2023年をもって終了します。そのため、これからジュニアNISAで新規に投資できるのは、2023年分の非課税投資枠(80万円)です。

これからジュニアNISAを始めたい方に向けて、ジュニアNISAの注意点や商品選びのポイントについて、ファイナンシャルプランナーの高山一恵さんに解説していただきました。

※マネックス証券では、新規のジュニアNISA口座のお申込みを9月22日まで受付いたします(書類返送期限は9月29日)。ご検討中の方はお早めにお申込みください。

ジュニアNISA 新規口座開設の受付について

マネックス証券では、新規のジュニアNISA口座のお申込みを9月22日まで受付いたします(書類返送期限は9月29日)。

上記期限内に書類提出や申込手続きをお済ませになった場合でも、書類やお手続きに不備があった場合はジュニアNISA口座の開設ができませんので、ご了承ください。

| ジュニアNISA 開設申込 (手続書類請求) |

2023年9月22日(金)まで |

|---|---|

| 書類提出 | 2023年9月29日(金)まで |

【動画】ジュニアNISAについてFPが解説!

ファイナンシャルプランナーの高山一恵さんに、ジュニアNISAの注意点や商品選びのポイントについて解説していただきました。

2023年に制度終了!今からでも始めたいジュニアNISA

※動画内に掲載される「投資信託取引に関する重要事項」は収録日時点のものであり、最新の「投資信託取引に関する重要事項」については、本コンテンツ末尾をご参照いただきますようお願い申し上げます。

※マネックス証券のYouTubeチャンネル「マネックスオンデマンド」にリンクします。

(収録日:2022年7月27日)

動画の内容

- 1:37

- ジュニアNISAの概要

- 8:49

- ジュニアNISAのメリット・活用時の注意点

- 15:03

- ジュニアNISAのデメリット

- 18:00

- ジュニアNISAの商品選びのポイント

講師のご紹介

(株)Money & You取締役/ファイナンシャルプランナー(CFP®、1級ファイナンシャル・プランニング技能士、DCプランナー1級)

高山 一恵 氏

慶應義塾大学文学部卒業。2005年に女性向けFPオフィス、(株) エフピーウーマンを設立し、10年間取締役を務めた後、2015年より現職へ。女性向けサービス、一生涯の「お金の相談パートナー」が見つかる場『FP Cafe』の事業に注力。全国で講演活動・執筆活動、相談業務を行い、女性の人生に不可欠なお金の知識を伝えている。

ジュニアNISAの概要

ジュニアNISA(2023年末で終了)

| 利用できる方 | 日本にお住まいの未成年者の方(口座を開設する年の1月1日現在) ※成年年齢の引き下げに伴い、2023年は、0歳~17歳の方がご利用いただけます。 |

|---|---|

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 |

| 口座開設可能数 | 1人1口座 |

| 非課税投資枠 | 新規投資額で毎年80万円が上限(*1) |

| 非課税期間 | 最長5年間(*2) |

| 投資可能期間 | 2016年~2023年(*3) |

| 運用管理者 | 口座開設者本人(未成年者)の二親等以内の親族(両親・祖父母等) マネックス証券では、当社に口座をお持ちの親権者(法定代理人)とさせていただきます。 |

| 払出し | <改正前2023年まで>18歳までは払出し制限あり。(*4) <改正後2024年以降>口座開設者本人である子や孫が、18歳(その年の3月31日時点で18歳である年の1月1日以降)に達していなくても源泉徴収されずに払出し可能。 |

*1...未使用分があっても翌年以降への繰り越しはできません。

*2...期間終了後、新たな非課税投資枠への移管(ロールオーバー)による継続保有が可能です。

*3...2024年以降、ジュニアNISAでは、新規購入ができません。なお、2024年以降、当初の非課税期間(5年間)の満了を迎えても、18歳になるまで引き続き非課税で保有できます。

*4...3月31日時点で18歳である年の前年12月31日までの間は、原則として払出しができません。ただし、災害等やむを得ない場合には、非課税での払出しが可能です。

(出所)金融庁ウェブサイトを基にマネックス証券作成

成年年齢変更に伴うNISAの年齢制限変更について

民法の改正で、2022年4月1日から、成年年齢が20歳から18歳に引き下げられました。

そのため、2023年1月1日以降に設けられるNISA口座について、その年の1月1日において18歳以上に引き下げられます。

| 2022年12月まで | 2023年1月以降 | |

|---|---|---|

| 一般NISA・ つみたてNISAの年齢制限 |

20歳以上 |

18歳以上 |

| ジュニアNISAの年齢制限 | 0歳~19歳 |

0歳~17歳 |

(出所)金融庁ウェブサイト等を基にマネックス証券作成

マネックス証券のジュニアNISA メリット

充実のラインナップ

投資信託

取扱投資信託数1,000本以上

国内株式

新規公開株(IPO)や公募・売出株式(PO)も対象

「マネックスポイント」がたまる

マネックス証券なら、NISAで投資信託(※)を持っているだけで、様々な特典と交換できるマネックスポイントが貯まります。

Amazonギフトカードや日本赤十字社への寄付なら、1ポイントから利用可能。貯めたポイントを無駄なく活用できます。

(※)一部対象外となる銘柄があります。

ジュニアNISAで投資可能!長期積立投資におすすめの投資信託

積立投資を始める際、どこに投資するか、またはどの資産クラスを選ぶかは非常に悩ましいものです。また、毎年資産ごとにリターンのランキングは激しく変動するのでファンド選びが難しいと感じる方も多いのではないでしょうか。

長期の積立投資では、投資対象とする国や資産クラス等に幅広く分散投資するファンドを、じっくり長い時間をかけて積立投資することも有効手段の一つと考えます。そして、ジュニアNISAなどある程度の目的が決まっている資金はリスクを取り過ぎないことも大切です。

これからジュニアNISAで投資を始める方は、以下のファンドを検討されてみてはいかがでしょうか。

マネックス資産設計ファンド<育成型>

世界の6資産(国内外の株式・債券・リート)に分散投資を行うことにより、信託財産の成長と安定した収益の確保をめざします。

基本資産配分比率は、各資産のリターン、リスク等を推計し、証券投資理論に基づいて決定します。なお、基本資産配分比率は原則として年1回見直します。

実質組入外貨建資産の為替リスクに対しては、原則として対円での為替ヘッジを 行いません。

eMAXIS Slim 全世界株式(オール・カントリー)

- 主として対象インデックスに採用されている日本を含む先進国および新興国の株式等(DR(預託証書)を含みます。)への投資を行います。

- 日本を含む先進国および新興国の株式市場の値動きに連動する投資成果をめざします。

- MSCI オール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

- 原則として、為替ヘッジは行いません。

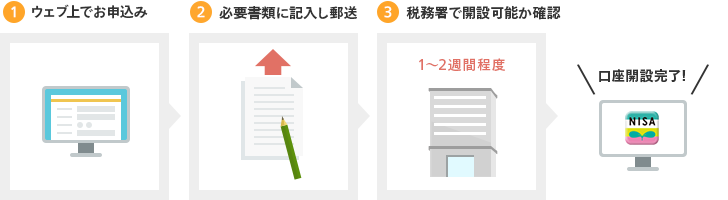

マネックス証券でNISAを利用するには?

NISAの利用には、NISA口座(18歳未満の方はジュニアNISA口座)の開設が必要です。

マネックス証券なら、ウェブサイトから手軽にお申込みいただけます。

NISAをはじめるには

NISAお取引には、マネックス証券の「証券総合取引口座」の開設が必要です。

NISAのお取引は、NISA口座を開設するとご利用いただけます。

金融機関変更・再開設をしたいお客様