ON COMPASSは目標に向かってリスクを徹底管理する、おまかせ資産運用サービスです。2023年4月の金融庁公表調査で、3年・5年リターンで1位(※)を獲得しました。今回は2023年10~12月のON COMPASSの各運用戦略における運用パフォーマンスについてご紹介します。

※出典:2023年4月21日金融庁公表(2023年6月26日更新)「国内運用会社の運用パフォーマンスを示す代表的な指標(KPI)の測定と国内公募投信についての諸論点に関する分析」の(別添)Excel「2022年末(4)ファンドラップ関連」

2023年10~12月期はすべてのコースで上昇

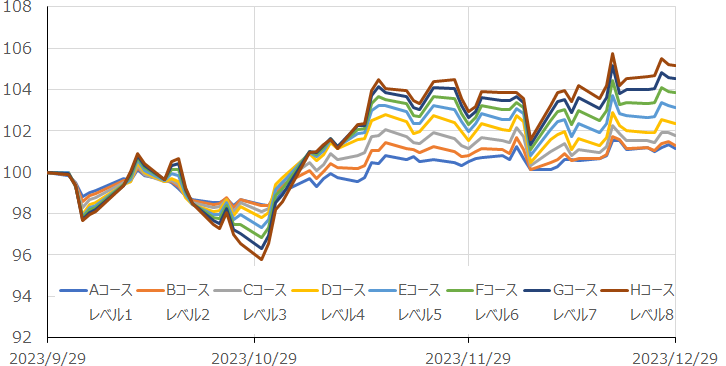

ON

COMPASSでは、8つの運用戦略があり、お客様のリスク許容度に合わせて運用を行います。2023年10~12月の市場環境は、米国の金融引き締め終了観測や2024年の利下げ期待などから、株式やリートが上昇し、債券利回りは低下しました。他方、日米金利差縮小から為替市場は円高・ドル安となりました。

同期間のON

COMPASSの運用状況については、すべてのコースで上昇しました。株式市場の上昇を受けて、株式要因はプラスに働きました。また、金利低下を受けて、債券要因もプラスに影響しました。円高ドル安の展開を受けて、為替要因はマイナスとなりました。A~Dコースでは主に債券要因、E~Hコースでは主に株式要因で上昇となりました。

| 運用戦略 | Aコース レベル1 |

Bコース レベル2 |

Cコース レベル3 |

Dコース レベル4 |

Eコース レベル5 |

Fコース レベル6 |

Gコース レベル7 |

Hコース レベル8 |

|---|---|---|---|---|---|---|---|---|

| 騰落率 | 1.14% | 1.28% | 1.77% | 2.34% | 3.12% | 3.83% | 4.53% | 5.17% |

| 運用戦略 | 騰落率 |

|---|---|

| Aコース レベル1 |

1.14% |

| Bコース レベル2 |

1.28% |

| Cコース レベル3 |

1.77% |

| Dコース レベル4 |

2.34% |

| Eコース レベル5 |

3.12% |

| Fコース レベル6 |

3.83% |

| Gコース レベル7 |

4.53% |

| Hコース レベル8 |

5.17% |

(2023年9月29日~2023年12月29日)※2

- 騰落率は、A~Hの各運用戦略の2023年9月29日の基準価額と2023年12月29日の基準価額を比較して算出しております。データは%表示で小数点以下第三位を四捨五入。

- 2023年9月29日=100として指数化。

- 騰落率は過去一定期間の実績であり、将来の運用成果を保証するものではありません。

- グラフはマネックス・アセットマネジメントにて作成。

- レベル1はMSV内外ETF資産配分ファンド(Aコース)、レベル2はMSV内外ETF資産配分ファンド(Bコース)、レベル3はMSV内外ETF資産配分ファンド(Cコース)、レベル4はMSV内外ETF資産配分ファンド(Dコース)、レベル5はMSV内外ETF資産配分ファンド(Eコース)、レベル6はMSV内外ETF資産配分ファンド(Fコース)、レベル7はMSV内外ETF資産配分ファンド(Gコース)、レベル8はMSV内外ETF資産配分ファンド(Hコース)の基準価額を基に算出しております。

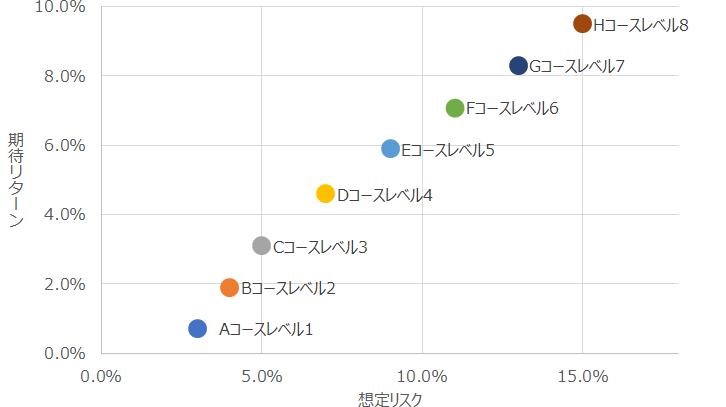

リスク水準の異なる8つの運用戦略

ON COMPASSは、運用戦略に沿って投資を行う事で、お客様の許容できるリスクの範囲で運用が可能です。

資産運⽤の⽬的や投資に対する考え⽅、運⽤期間などによって、最適な運⽤戦略は異なります。ON

COMPASSでは、運用戦略ごとに期待リターン・想定リスクを設定しており、8つの運用戦略の中からお客様の投資に対する考え方に合わせた運用が可能です。

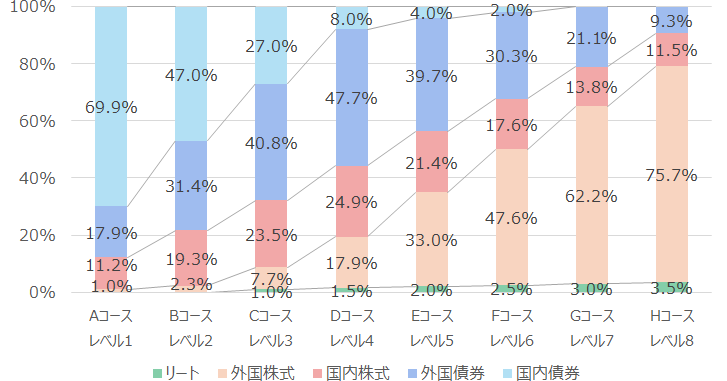

8つの運用戦略は、各コースで株式や債券などの資産への組み入れ比率が異なります。安全性重視の運用戦略では債券への投資比率が高く、収益性重視の運用戦略では株式への投資比率が高くなります。このように、お客様のリスク許容度に合わせ最適な運用を行っています。

| 運用戦略 | Aコース レベル1 |

Bコース レベル2 |

Cコース レベル3 |

Dコース レベル4 |

Eコース レベル5 |

Fコース レベル6 |

Gコース レベル7 |

Hコース レベル8 |

|---|---|---|---|---|---|---|---|---|

| 期待 リターン |

0.7% | 1.9% | 3.1% | 4.6% | 5.9% | 7.1% | 8.3% | 9.5% |

| 想定 リスク |

3.0% | 4.0% | 5.0% | 7.0% | 9.0% | 11.0% | 13.0% | 15.0% |

| 運用戦略 | 期待リターン | 想定リスク |

|---|---|---|

| Aコース レベル1 |

0.7% | 3.0% |

| Bコース レベル2 |

1.9% | 4.0% |

| Cコース レベル3 |

3.1% | 5.0% |

| Dコース レベル4 |

4.6% | 7.0% |

| Eコース レベル5 |

5.9% | 9.0% |

| Fコース レベル6 |

7.1% | 11.0% |

| Gコース レベル7 |

8.3% | 13.0% |

| Hコース レベル8 |

9.5% | 15.0% |

- 2023年12月末基準。グラフはマネックス・アセットマネジメントにて作成。

- リターンの振れ幅のイメージは、すべての状況を示したものではありません。実際のリターンはマイナスとなる場合もあります。

| 運用戦略 | Aコース レベル1 |

Bコース レベル2 |

Cコース レベル3 |

Dコース レベル4 |

Eコース レベル5 |

Fコース レベル6 |

Gコース レベル7 |

Hコース レベル8 |

|---|---|---|---|---|---|---|---|---|

| 国内債券 | 69.9% | 47.0% | 27.0% | 8.0% | 4.0% | 2.0% | 0.0% | 0.0% |

| 外国債券 | 17.9% | 31.4% | 40.8% | 47.7% | 39.7% | 30.3% | 21.1% | 9.3% |

| 国内株式 | 11.2% | 19.3% | 23.5% | 24.9% | 21.4% | 17.6% | 13.8% | 11.5% |

| 外国株式 | 1.0% | 2.3% | 7.7% | 17.9% | 33.0% | 47.6% | 62.2% | 75.7% |

| REIT | 0.0% | 0.0% | 1.0% | 1.5% | 2.0% | 2.5% | 3.0% | 3.5% |

各運用戦略の資産配分比率

| 運用戦略 | 国内債券 | 外国債券 | 国内株式 | 外国株式 | REIT |

|---|---|---|---|---|---|

| Aコース レベル1 |

69.9% | 17.9% | 11.2% | 1.0% | 0.0% |

| Bコース レベル2 |

47.0% | 31.4% | 19.3% | 2.3% | 0.0% |

| Cコース レベル3 |

27.0% | 40.8% | 23.5% | 7.7% | 1.0% |

| Dコース レベル4 |

8.0% | 47.7% | 24.9% | 17.9% | 1.5% |

| Eコース レベル5 |

4.0% | 39.7% | 21.4% | 33.0% | 2.0% |

| Fコース レベル6 |

2.0% | 30.3% | 17.6% | 47.6% | 2.5% |

| Gコース レベル7 |

0.0% | 21.1% | 13.8% | 62.2% | 3.0% |

| Hコース レベル8 |

0.0% | 9.3% | 11.5% | 75.7% | 3.5% |

- 2023年12月末基準。グラフはマネックス・アセットマネジメントにて作成。

- グラフは端数処理の影響で、合計が100%にならない場合があります。

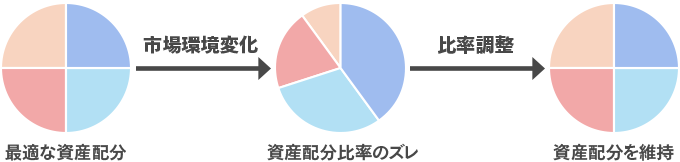

おまかせしたまま適切な資産配分を調整

ON COMPASSでは、運用戦略ごとに株式や債券などの資産配分を3ヶ月に1度見直しています。マネックス・アセットマネジメントの運用モデルに各種データを入力し、各コースについて、マネックス・アセットマネジメントが設定した想定リスクを目標として、目標資産配分の見直しを行います。また、市場環境が変化し、適切な資産配分にズレが生じた場合は適宜リバランスを行いますので、お客様はおまかせしたまま最適な運用が可能です。

- 画像はイメージです。

- マネックス・アセットマネジメントにて作成

簡単な質問に答えるだけで、お客様に合った資産運用プランをご提案

資産運用プランはいつでも無料で、約13個の質問に答えるだけで簡単に作成できます。

難しい投資の知識は不要です。気になる方はこちらのボタンからお試しください。

※ON COMPASSのウェブサイトを表示します。

ON COMPASSの詳細はこちらをご覧ください

おまかせ運用 ON COMPASSとは?

おまかせ運用サービス「ON COMPASS」なら、資産運用プランの作成からゴール達成までをサポートします。質問に答えるだけで最適な資産運用プランをご提案。さらにその資産運用プランにそって、全自動で運用を行います。資産運用の初心者の方や、忙しい方にピッタリのサービスです。

また、下落に強い安定運用もON COMPASSの特徴の一つです。マネックス・アセットマネジメント独自のモデルが、下落幅を抑制します。

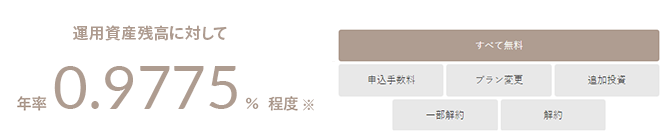

気になる手数料は年率0.9775%程度(税込)

手数料は年率0.9775%程度(税込) のみ。申込みや売買、プラン変更や追加投資などにかかる費用は一切不要です。

※組み込むETFの平均経費率0.07%程度を含む。手数料は、運用資産残高に対して年率0.9775%程度(税込)かかります。市場環境等によっては、実質コストが0.9775%程度(税込)を超えることがあります。手数料・費用の詳細につきましては、契約締結前交付書面や交付目論見書等を必ずご確認ください。

ON COMPASSを始めるには

ON COMPASSをご利用いただくには、マネックス証券の「証券総合取引口座」および「ON COMPASS 投資一任口座」を開設いただく必要があります(口座開設画面で同時にお申込みいただけます)。すでに証券総合取引口座をお持ちのお客様は、「ON COMPASSをはじめる」より、投資一任口座を開設してください。

ON COMPASSを始めるには

ON COMPASSをご利用いただくには、「ON COMPASS 投資一任口座」を開設いただく必要があります。「ON COMPASSをはじめる」より、投資一任口座を開設してください。