セゾン投信は、「長期・積立・分散」の投資スタイルによって、お客様一人ひとりの資産形成をサポートすることを理念に掲げ、創業時よりブレのない運用を続けています。

「セゾン・クローバルバランスファンド」「セゾン資産形成の達人ファンド」とともに、時流に流されず揺るがない投資生活を始めてみませんか。

【動画】セゾン・グローバルバランスファンドとは?

セゾン・グローバルバランスファンドとは、インデックスファンドを活用し、世界中の株式と債券に分散投資をするバランスファンド。

「値動きの激しい商品には投資したくない」けれど「相場上昇時には恩恵を受けたい」という方におすすめです。

講演者:セゾン投信株式会社 マルチマネージャー運用部長 ポートフォリオマネージャー 瀬下 哲雄氏

※セゾン投信株式会社のYouTubeチャンネルにリンクします。

セゾン・グローバルバランスファンド

- インデックスファンドへの投資を通じて、世界各国の株式および債券に実質的に分散投資します。

- 原則として、投資対象ファンドを通じて株式と債券へ半分ずつ投資することにより、リスクを抑えながら安定したリターンの獲得を目指します。

- ローコスト・ハイクオリティ運用で定評のあるバンガードのインデックスファンドの中から、資産規模、運用実績、コスト等の面から厳選したファンドに投資を行います。

- 原則として、為替ヘッジは行いません。

詳細・お申込みはこちらから

セゾン・グローバルバランスファンド 3つの特徴

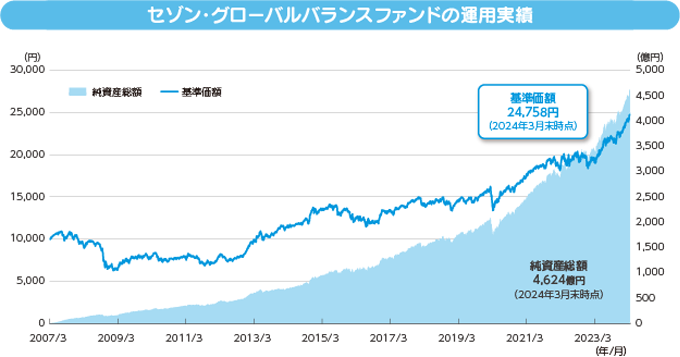

① 17年超の運用実績!純資産総額4,000億円突破(※)

セゾン・クローバルバランスファンドは多くの投資家の皆様に支持され、運用開始から約17年で純資産総額4,000億円を超えるファンドに成長しました。

※純資産総額とは、投資信託の規模を表す金額です。

期間:2007年3月15日(設定日)~2024年3月29日

(出所)セゾン投信株式会社

※当該実績は過去のものであり、将来の運用結果を示唆、保証するものではありません。

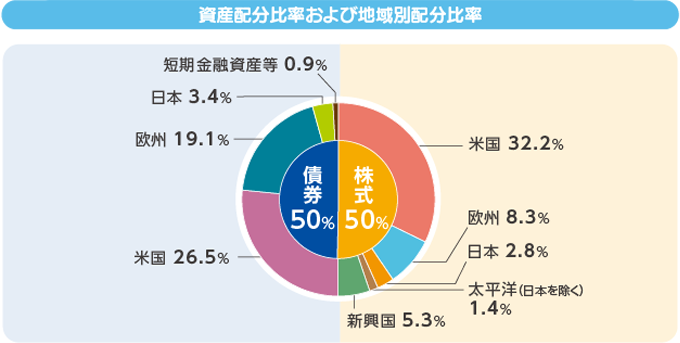

② 株式と債券に半分ずつ投資!シンプルでわかりやすい商品

セゾン・グローバルバランスファンドには以下の3つのポイントがあります。

- ファンド設定来、市場規模の大きい株式と債券にのみ投資(REITは市場規模が小さいため対象外)

- 株式と債券の資産配分比率を半分ずつに固定

- 市場規模に応じて地域配分比率を調整するため、変化に対応した柔軟な運用が可能

(出所)セゾン投信株式会社

- 外貨建て資産については原則として為替ヘッジは行いません。

- 地域は、各投資対象ファンドが投資する主要な市場を表しています。

- 計算過程で四捨五入の処理を行っておりますので、合計が100%とならない場合があります。

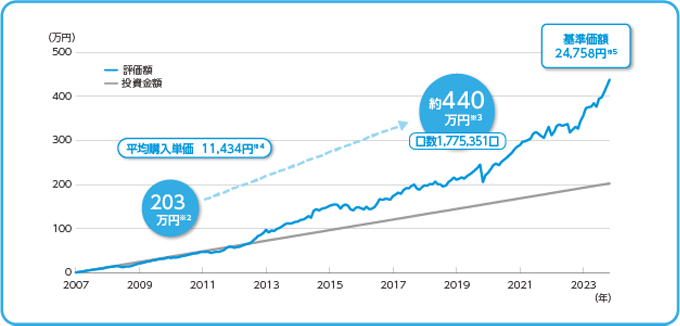

③ 積立投資シミュレーション

2007年のファンド設定来から毎月1万円の積立を継続すると、画像のように203万円が約440万円となりました。※1

(出所)セゾン投信株式会社

- 毎月19日(休日の場合は翌営業日)の翌々営業日の各ファンドの基準価額で毎月1万円ずつ購入した場合の、2024年3月末時点での保有口数の評価額。評価額の計算および平均購入価額の計算では小数点第一位を四捨五入して算出しています。また、計算過程においては税金・手数料・費用等は考慮しておりません。積立による購入は将来における収益の保証や、基準価額下落時における損失を防止するものではありません。また、値動きによっては、積立よりも一括による購入の方が結果的に有利になる場合もあります。

- 2024年3月積立時の累積投資金額

- 2024年3月末時点の評価額

- 上記※1の積立投資および投資期間における2024年3月積立時の平均購入単価(1万口あたり)

- 2024年3月末時点の基準価額(1万口あたり)

上記は積立投資の一例であり、積立投資が必ず利益があがること、一括での投資を上回る成果を保証するものではありません。また、将来への成果を示唆あるいは保証するものではありません。

【動画】セゾン資産形成の達人ファンドとは?

世界各地の優れた運用会社のファンドを活用し、世界中から厳選した企業の株式に投資をする全世界株式ファンド。ファンドマネージャーが銘柄(ファンド)を厳選し、インデックスにとらわれない長期的な視点で運用を行います。

講演者:セゾン投信株式会社 マルチマネージャー運用部長 ポートフォリオマネージャー 瀬下 哲雄氏

※セゾン投信株式会社のYouTubeチャンネルにリンクします。

セゾン資産形成の達人ファンド

- 投資対象ファンドを通じて主として、長期的に高いリターンが期待できる株式に投資を行います。

- 複数のファンドへの投資を通じて、世界各国の株式に実質的に分散投資します。投資対象ファンドへの資産配分比率は、各地域の株式市場の規模等を勘案して長期的な視点で決定します。

- 主として、個別の銘柄選択に特化して長期投資を行うアクティブファンドに投資を行います。

- 原則として、為替ヘッジは行いません。

詳細・お申込みはこちらから

セゾン資産形成の達人ファンド 3つの特徴

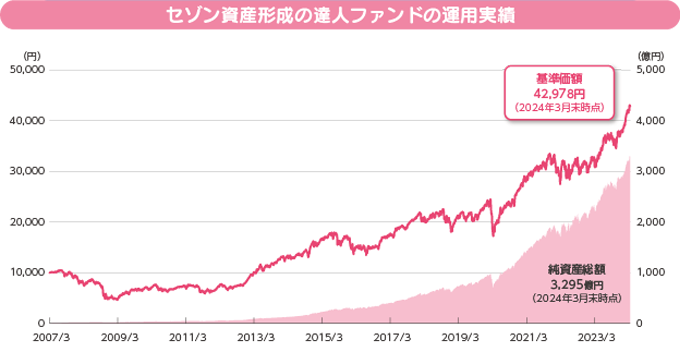

① 運用開始から約17年で4倍以上に成長!

セゾン資産形成の達人ファンドは、2007年3月に運用を開始しました。以来、2008年のリーマンショック、2020年のコロナショックなどを乗り越え、運用開始から約17年後の2024年3月末には、基準価額が4倍以上に成長しました。

期間:2007年3月15日(設定日)~2024年3月29日

(出所)セゾン投信株式会社

当該実績は過去のものであり、将来の運用結果を示唆、保証するものではありません。

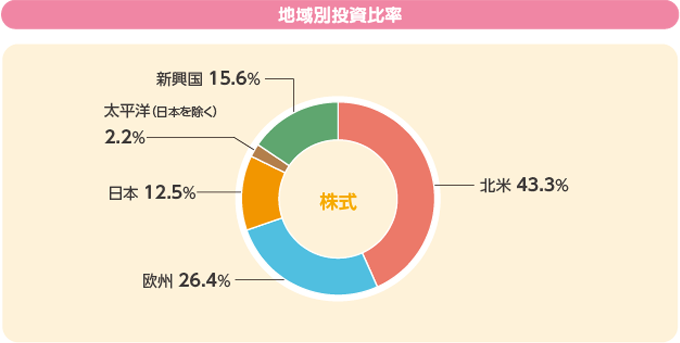

② インデックスにとらわれない運用!長期的な成果に集中した商品

セゾン資産形成の達人ファンドには、以下の3つのポイントがあります。

- 世界各地域のファンドを活用!世界中から厳選した企業の株式に投資

- 長期的な成果を上げることに集中!短期的な結果を追うファンドは選択しません

- インデックスにとらわれない柔軟性のある運用を実現

2023年12月29日現在

(出所)セゾン投信株式会社

- 外貨建て資産については原則として為替ヘッジは行いません。

- MSCIの分類をもとにセゾン投信株式会社の判断にもとづいて分類しております。

- 短期金融資産や債券等を除いた株式部分に対する投資比率です。なお、各投資対象ファンドの投資先銘柄にもとづく投資比率になります。

- 計算過程で四捨五入の処理を行っておりますので、合計が100%とならない場合があります。

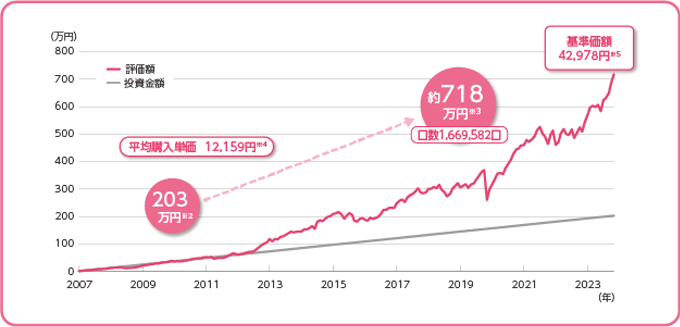

③ 積立投資シミュレーション

2007年のファンド設定来から毎月1万円の積立を継続すると、画像のように203万円が約718万円となりました。※1

(出所)セゾン投信株式会社

- 毎月19日(休日の場合は翌営業日)の翌々営業日の各ファンドの基準価額で毎月1万円ずつ購入した場合の、2024年3月末時点での保有口数の評価額。評価額の計算および平均購入価額の計算では小数点第一位を四捨五入して算出しています。また、計算過程においては税金・手数料・費用等は考慮しておりません。積立による購入は将来における収益の保証や、基準価額下落時における損失を防止するものではありません。また、値動きによっては、積立よりも一括による購入の方が結果的に有利になる場合もあります。

- 2024年3月積立時の累積投資金額

- 2024年3月末時点の評価額

- 上記※1の積立投資および投資期間における2024年3月積立時の平均購入単価(1万口あたり)

- 2024年3月末時点の基準価額(1万口あたり)

上記は積立投資の一例であり、積立投資が必ず利益があがること、一括での投資を上回る成果を保証するものではありません。また、将来への成果を示唆あるいは保証するものではありません。

セゾン・グローバルバランスファンド

- インデックスファンドへの投資を通じて、世界各国の株式および債券に実質的に分散投資します。

- 原則として、投資対象ファンドを通じて株式と債券へ半分ずつ投資することにより、リスクを抑えながら安定したリターンの獲得を目指します。

- ローコスト・ハイクオリティ運用で定評のあるバンガードのインデックスファンドの中から、資産規模、運用実績、コスト等の面から厳選したファンドに投資を行います。

- 原則として、為替ヘッジは行いません。

詳細・お申込みはこちらから

セゾン資産形成の達人ファンド

- 投資対象ファンドを通じて主として、長期的に高いリターンが期待できる株式に投資を行います。

- 複数のファンドへの投資を通じて、世界各国の株式に実質的に分散投資します。投資対象ファンドへの資産配分比率は、各地域の株式市場の規模等を勘案して長期的な視点で決定します。

- 主として、個別の銘柄選択に特化して長期投資を行うアクティブファンドに投資を行います。

- 原則として、為替ヘッジは行いません。

詳細・お申込みはこちらから

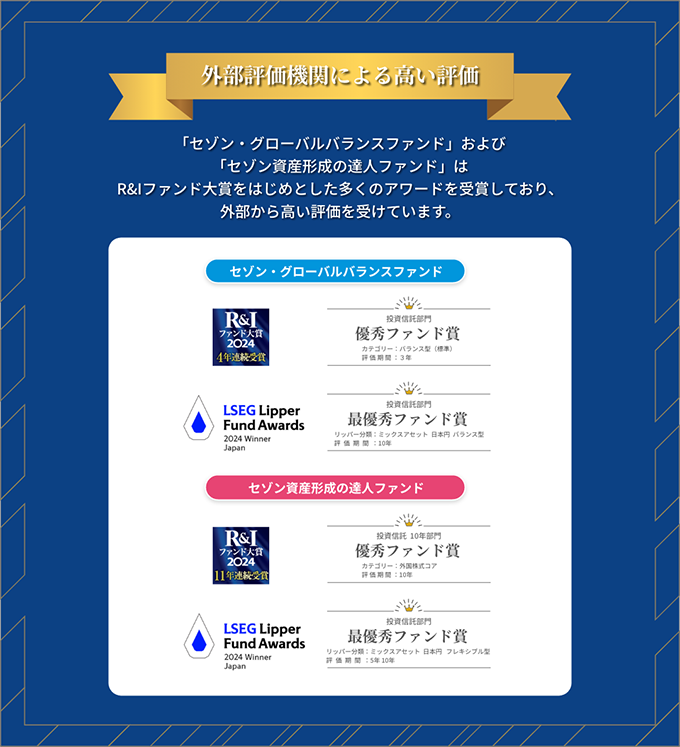

アワード受賞歴

- 「R&Iファンド大賞」は、R&Iが信頼し得ると判断した過去のデータに基づく参考情報(ただし、その正確性及び完全性につきR&Iが保証するものではありません)の提供を目的としており、特定商品の購入、売却、保有を推奨、又は将来のパフォーマンスを保証するものではありません。当大賞は、信用格付業ではなく、金融商品取引業等に関する内閣府令第299条第1項第28号に規定されるその他業務(信用格付業以外の業務であり、かつ、関連業務以外の業務)です。当該業務に関しては、信用格付行為に不当な影響を及ぼさないための措置が法令上要請されています。当大賞に関する著作権等の知的財産権その他一切の権利はR&Iに帰属しており、無断複製・転載等を禁じます。

- LSEG リッパー・ファンド・アワードは毎年、多くのファンドのリスク調整後リターンを比較し、評価期間中のパフォーマンスが一貫して優れているファンドと運用会社を表彰いたします。選定に際しては、「Lipper Leader Rating (リッパー・リーダー・レーティング)システム」の中の「コンシスタント・リターン(収益一貫性)」を用い、評価期間3年、5年、10年でリスク調整後のパフォーマンスを測定いたします。評価対象となる分類ごとに、コンシスタント・リターンが最も高いファンドにLSEG リッパー・ファンド・アワードが贈られます。詳しい情報は、lipperfundawards.comをご覧ください。LSEG Lipperは、本資料に含まれるデータの正確性・信頼性を確保するよう合理的な努力をしていますが、それらの正確性については保証しません。

<おすすめの買い方>毎日つみたての設定方法

「毎日つみたて」は、マネックス証券へご入金後、投信つみたて申込入力の画面で積立頻度を「毎日」と設定していただければ自動で投資信託を買付けます。

詳しい手順は以下をご確認ください。

【動画】毎日つみたての始め方(操作方法)

マネックス証券のYouTubeチャンネル「マネックスオンデマンド」にリンクします。