ON COMPASSは、目標に向かってリスクを管理しながら運用をおまかせできる資産運用サービスです。2016年のサービス開始以来、複数の下落局面を乗り越えながら、資産を成長させてきました。本記事では、現在のトランプ相場でのON COMPASSの動きと、過去の下落時にどれくらいの期間で回復してきたかをお伝えします。

ON COMPASSのこれまでの実績を一目で

過去に相場急落を経験するも、長期で着実な資産成長を実現

2016年のサービス開始以降、ON COMPASSは世界中の市場変動の中でも、着実に資産を成長させてきました。新型コロナウイルスの影響や、2024年の株式急落など複数の下落局面を経ても、長期的にはしっかりとプラスに成長をしてきました。

出所:マネックス・アセットマネジメント作成

- 基準価額(1万口当たり)は信託報酬控除後、2025年4月4日時点で分配実績はありません。

- レベル1はMSV内外ETF資産配分ファンド(Aコース)、レベル2はMSV内外ETF資産配分ファンド(Bコース)、レベル3は MSV内外ETF資産配分ファンド(Cコース)、レベル4はMSV内外ETF資産配分ファンド(Dコース)、レベル5はMSV内外 ETF資産配分ファンド(Eコース)、レベル6はMSV内外ETF資産配分ファンド(Fコース)、レベル7はMSV内外ETF資産 配分ファンド(Gコース)、レベル8はMSV内外ETF資産配分ファンド(Hコース)になります。

- 将来の運用成果を保証するものではありません。

足元の運用状況と投資信託の推移

足元のマーケットですが、米国のトランプ政権が「相互関税」の内容を公表し、世界景気の不透明感が高まったことから、投資家はリスク回避姿勢を強めています。ON COMPASSが投資対象としているMSV内外ETF資産配分ファンドも世界の金融市場の影響を受け、軟調に推移しているものの、底堅い値動きとなっています。

出所:マネックス・アセットマネジメント作成

- 基準価額(1万口当たり)は信託報酬控除後、2025年4月4日時点で分配実績はありません。

- 2024年12月30日の基準価額を100として指数化。

- Aコースレベル1はMSV内外ETF資産配分ファンド(Aコース)、Bコースレベル2はMSV内外ETF資産配分ファンド (Bコース)、Cコースレベル3はMSV内外ETF資産配分ファンド(Cコース)、Dコースレベル4はMSV内外ETF資産配 分ファンド(Dコース)、Eコースレベル5はMSV内外ETF資産配分ファンド(Eコース)、Fコースレベル6はMSV内外E TF資産配分ファンド(Fコース)、Gコースレベル7はMSV内外ETF資産配分ファンド(Gコース)、Hコースレベル8はM SV内外ETF資産配分ファンド(Hコース)になります。

- 将来の運用成果を保証するものではありません。

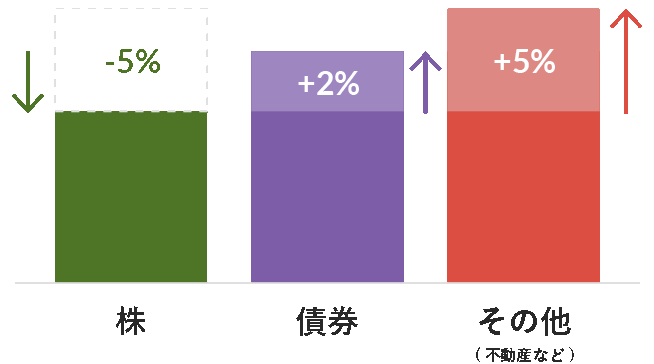

分散投資の重要性

年初来の各資産の推移

2025年初からの各資産の動きを見ると、株式市場はやや厳しい展開が続いています。アメリカの関税政策が発表されたことをきっかけに、世界的に景気の先行きへの不安が広がり、日本や海外の株式は大きく値を下げました。

また、日本では追加の利上げが意識された一方で、アメリカでは景気の減速懸念から長期金利が低下しました。この影響で、為替市場では急速な円高(ドル安)が進みました。

その一方で、景気の減速を見込んで、国内外の債券(国債など)には買いが入り、価格が上昇しています。

出所:各資産の指数化推移は、FACTSETが提供する以下の各指数データをもとに、マネックス・アセットマネジメントが作成。

- 国内債券:NOMURA-BPI総合インデックス、先進国債券:FTSE世界国債インデックス(除く日本、ヘッジなし円ベース)、国内株式:TOPIX配当込み指数、先進国株式:MSCI Kokusai (World ex Japan) Index、グローバルリート:FTSE EPRA Nareit Developed REITs Index、為替:米ドル/円為替レート

(注)海外の指数は、為替ヘッジなしによる投資を想定して、円ベースの指数を採用しています。 - 2024年12月30日の指数を100として指数化。

- 上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

ON COMPASSで実現できる分散投資

ON COMPASSでは、国内外の株式・債券・不動産(REIT)などに分散して投資しています。これは、ある資産が値下がりしても、他の資産がそれをカバーするように設計された仕組みです。

実際、2025年初からの騰落率を見ると、債券の比重を最も大きくしリスクを抑えた<Aコースレベル1>で-4.40%、株式の比重を最も大きくし積極的にリターンを狙う<Hコースレベル8>で-11.39%となりました。これは主に、株式市場の急落と円高による影響によるものですが、同時にON COMPASSの分散投資によって、リスクを一定程度抑えることができた結果でもあります。

各運用戦略の目標資産配分(2024年12月末基準)

過去の下落局面における投資信託の推移

コロナショックのような極端な市場変動での騰落率を見ると、リスクを抑えた<Aコースレベル1>で-5.34%、積極的にリターンを狙う<Hコースレベル8>で-27.50%をそれぞれ記録しました.。<Hコースレベル8>が底値を出してから、157営業日ですべての投資信託の2020年初の基準価額が水準まで回復しました。また2024年8月の相場急落の際も、<Hコースレベル8>が底値を出してから、比較的短期間ですべての投資信託の基準価額が2024年8月月初の水準に持ち直しています。

ケース①:コロナショック時における投資対象とする投資信託の推移

出所:マネックス・アセットマネジメント作成

- 2019年12月30日の基準価額を100として指数化。

- 上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

ケース②:2024年8月株式相場急落における投資対象とする投資信託の推移

出所:マネックス・アセットマネジメント作成

- 2024年7月31日の基準価額を100として指数化。

- 上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

長期の積立投資でリスクを抑える「ドルコスト平均法」

ON COMPASSでは、毎月一定の金額で資産運用を行う「積立投資」を通じて、お客様の目標に向けた長期的な資産形成をサポートしています。

積立投資では、投資対象となる投資信託の価格が日々変動するため、毎月購入できる数量は異なります。

たとえば、価格が上がった月は購入できる量が少なくなり、価格が下がった月は多くの量を購入することになります。

このように、価格の変動がある中で同じ金額でコツコツと買い続けることで、購入価格を平準化し、リスクを抑える効果が期待できるのです。

この投資手法を「ドルコスト平均法」といい、ON COMPASSではこの仕組みを自動で取り入れることで、短期的な価格変動に左右されにくい運用を実現しています。

長期的に積立投資をすることで、市場の上下に一喜一憂せず、着実に資産形成を目指すことができる――

それが、ON COMPASSの考える「おまかせ運用」の価値だと考えます。

ON COMPASSの運用のポイント

- 世界約80ヶ国に分散投資※1

-

国や地域によって値動きは異なります。

さまざまな国に投資することでリスク分散します。

-

※1 ETFを通じて実質的に投資されます。投資対象の見直し等により、投資対象国・地域は変化する場合があります。

- 約38,000銘柄に分散投資※1 ※2

-

資産クラスによって値動きは異なります。

さまざまな資産に投資することでリスク分散します。

-

※2 ETFを通じて実質的に個別銘柄に投資されます。銘柄数は2024年11月末時点。

- 精緻なリスクコントロール

-

ON COMPASSでは、最先端の投資理論と精緻なリスク管理⼿法を駆使し、運⽤を行っています。独⾃に開発した運用モデルを用いて、論理性・ 客観性を重視した数理的な⽅法により投資判断を⾏うと同時に、機械学習や金融工学を随所に取り⼊れ、運⽤の⾼度化を図っています。

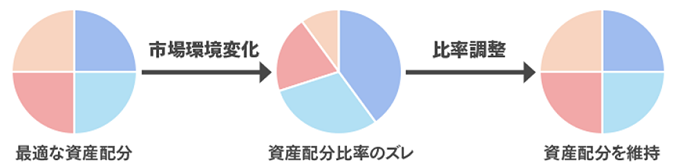

おまかせしたまま、適切な資産配分を調整

ON COMPASSでは、運用戦略ごとに株式や債券などの資産配分を3ヶ月に1度見直しています。マネックス・アセットマネジメントの運用モデルに各種データを入力し、各コースについて設定した想定リスクを目標として、目標資産配分の見直しを行います。また、市場環境が変化し、適切な資産配分にズレが生じた場合は適宜リバランスを行いますので、お客様はおまかせしたまま最適な運用が可能です。

- 画像はイメージです。

- マネックス・アセットマネジメントにて作成。

ご自身の契約状況の確認方法

ご自身の契約状況について、ON COMPASS専用のマイページにて確認することができます。

「ON COMPASSログイン」からアクセスできます。

おまかせ運用 ON COMPASSとは?

おまかせ運用サービス「ON COMPASS」なら、資産運用プランの作成からゴール達成までをサポートします。質問に答えるだけで最適な資産運用プランをご提案。さらにその資産運用プランにそって、全自動で運用を行います。資産運用の初心者の方や、忙しい方にピッタリのサービスです。

また、下落に強い安定運用もON COMPASSの特徴の一つです。マネックス・アセットマネジメント独自のモデルが、下落幅を抑制します。

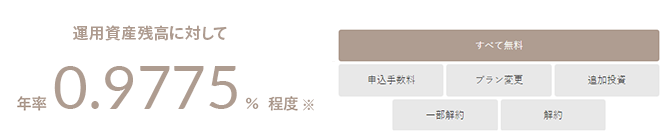

気になる手数料は年率0.9775%程度(税込)

手数料は年率0.9775%程度(税込) のみ。申込みや売買、プラン変更や追加投資などにかかる費用は一切不要です。

※組み込むETFの平均経費率0.07%程度を含む。手数料は、運用資産残高に対して年率0.9775%程度(税込)かかります。市場環境等によっては、実質コストが0.9775%程度(税込)を超えることがあります。手数料・費用の詳細につきましては、契約締結前交付書面や交付目論見書等を必ずご確認ください。

ON COMPASSを始めるには

ON COMPASSをご利用いただくには、マネックス証券の「証券総合取引口座」および「ON COMPASS 投資一任口座」を開設いただく必要があります(口座開設画面で同時にお申込みいただけます)。すでに証券総合取引口座をお持ちのお客様は、「ON COMPASSをはじめる」より、投資一任口座を開設してください。

ON COMPASSを始めるには

ON COMPASSをご利用いただくには、「ON COMPASS 投資一任口座」を開設いただく必要があります。「ON COMPASSをはじめる」より、投資一任口座を開設してください。