本債券の販売は終了いたしました

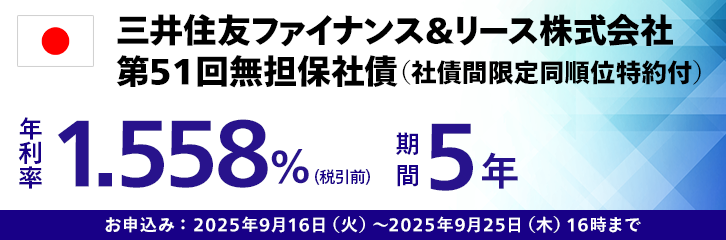

本債券のポイント ※1

- 通貨:日本円

- 格付:AA(JCR)、AA(R&I)

- 利率:年1.558%(税引前)/ 1.241%(税引後)

- 申込単位:1,000,000円

- 期間:5年

- 申込期間:2025年9月16日(火)~2025年9月25日(木)16時まで(先着順)

本債券の販売は終了いたしました

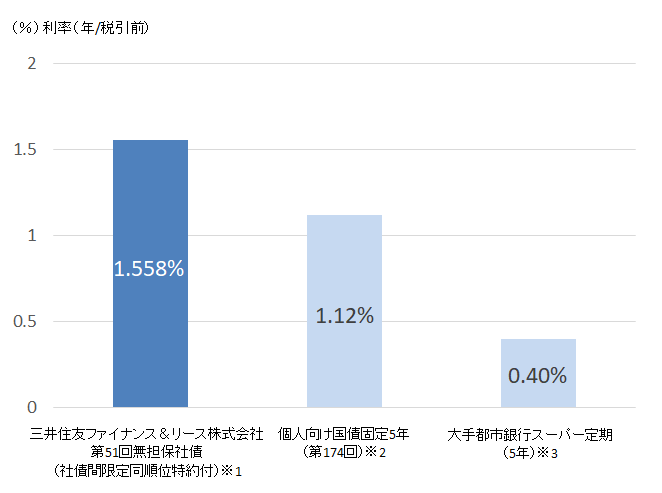

他商品との金利比較

個人向け国債固定5年(第174回)と大手都市銀行のスーパー定期(5年)で比較しました。(2025年9月12日現在、当社調べ)

年利率は償還まで保有した場合のものです。債券投資が、定期等の預貯金と同一の商品性を持つものではないことを予めご確認ください。

- 本債券は100万円以上100万円単位で買付可能です。元本保証はありません。途中売却の場合、売却時の債券市況の変動により、投資元本を割り込むことがあります。

- 国が毎月発行する、1万円以上1万円単位で買付可能な債券です。発行から1年間経過すれば中途換金が可能(直前2回分の各利子(税引前)相当額×0.79685の中途換金調整額が差し引かれます。)で、原則として元本割れがありません。

- 「大手都市銀行」は三菱UFJ銀行、三井住友銀行、みずほ銀行を指します。預金金利が満期日まで適用される商品で、一般的に1円以上1円単位で購入可能です。金融機関の預貯金等の利回りは、各金融機関により異なります。金融機関につき預金者1人当たり「元本1,000万円までと破綻日までの利息等」が保護されます。

本債券の販売は終了いたしました

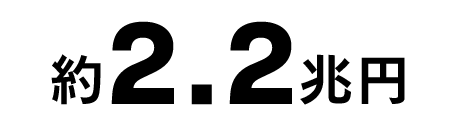

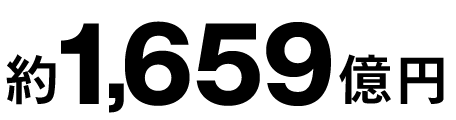

三井住友ファイナンス&リース株式会社とは

大手総合リース会社であり、株式会社三井住友フィナンシャルグループと住友商事株式会社がそれぞれ50%ずつ出資しています。

- 売上高

(2025年3月期) -

- 経常利益

(2025年3月期) -

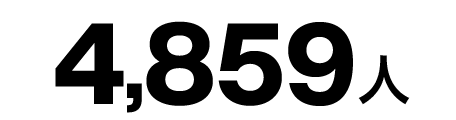

- 従業員数

(2025年3月期末時点) -

出所:三井住友ファイナンス&リース株式会社「有価証券報告書」より当社作成

三井住友ファイナンス&リース株式会社の事業内容

三井住友フィナンシャルグループと住友商事の戦略的共同事業のもと、メガバンクグループと総合商社が有する広範かつ強固な顧客基盤とネットワークを活用して様々な事業を展開しています。

| セグメント | 主な事業内容 |

|---|---|

| 国内リース事業 | 国内の大企業や中堅・中小企業向けに機械設備等各種物品のリース・延払、営業貸付、レンタル、中古売買等を行っています。 |

| 地球環境事業 | 省エネ設備や再エネ発電設備のリース、発電事業およびサーキュラーエコノミー関連ビジネスを行っています。 |

| 不動産事業 | 商業施設やオフィスビル、物流倉庫など不動産を対象としたリース・営業貸付、不動産賃貸事業、不動産開発事業、不動産アセットマネジメント事業等を行っています。 |

| トランスポーテーション事業 | 航空機リース事業、航空機エンジンリース事業、ヘリコプターリース事業、船舶のリース・延払、営業貸付、定期用船事業等を行っています。 |

| 国際事業 | 海外企業向けの販売金融、日系企業の設備投資に対するファイナンスサービス等を行っています。 |

出所:三井住友ファイナンス&リース株式会社 本債券説明資料(PDF : 860KB)

銘柄概要

| 商品名 | 三井住友ファイナンス&リース株式会社 2030年9月26日満期 第51回無担保円建社債(社債間限定同順位特約付) |

|---|---|

| 発行体 | 三井住友ファイナンス&リース株式会社 |

| 通貨 | 円 |

| 格付け | AA(JCR)、AA(R&I) |

| 利率 | 年1.558%(税引前)/ 1.241%(税引後) |

| 期間 | 5年 |

| 払込日 | 2025年9月26日(金) |

| 利払日 | 年2回(3月26日、9月26日)

※1年間の利金を2回に分割し、上記日にお支払いいたします。 |

| 初回利払日 | 2026年3月26日(木) |

| 償還日 | 2030年9月26日(木) |

| 申込単位 | 額面1,000,000円 |

| 申込期間 | 2025年9月16日(火)~2025年9月25日(木)16時(先着順) |

| 手数料について | 本債券を購入する際は購入対価のみをお支払いいただきます。取引手数料は頂戴いたしません。ただし、当社における販売役務の対価相当額として、当社は組成会社等から額面当たり0.35%の販売手数料を受領します。この販売手数料には、本債券の販売等を通じて、お客様が実質的に負担するコストも含まれます。 |

本債券の販売は終了いたしました

社債間限定同順位特約とは

本債券は無担保社債であり、元利金や償還金を支払う為の担保は設定されておりません。

「社債間限定同順位特約」とは、発行体が同じである複数の無担保社債の間で、元利金や償還金の受け取りに有利不利が生じないようにするために、発行体が本債券以外の債券に対して担保を自由に設定しない約束をし、担保を設定する場合には、本債券にも同等の担保を設定することを指します。

取引ルール

- 本債券は申込期間中、システムメンテナンス時間(※)以外はいつでもお申込みいただけます。

- 本債券は販売額に限度がございますので、完売となり次第お申し込みの受付を終了いたします。

- 注文取消はシステムメンテナンス時間(※)以外で完売前であれば、コールセンターにて承ります。

- 完売後の注文取消は、申込期間中だとしても一切できませんのでご了承ください。

- 本債券の約定日時は2025年9月25日(木)18時頃、受渡日は2025年9月26 日(金)となります。

※営業日の翌日1:00~5:00頃、営業日の16:00~17:30頃