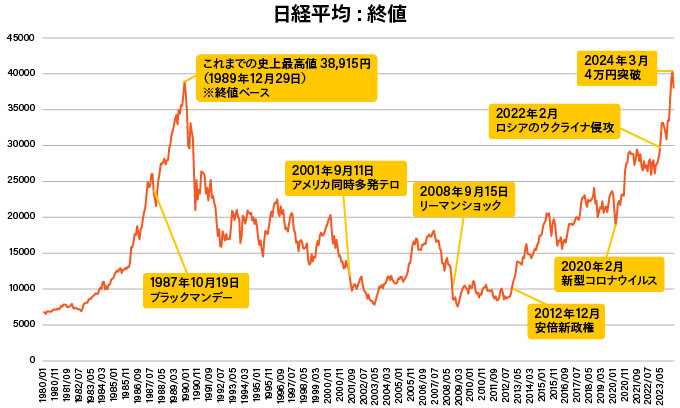

2024年2月22日、日経平均株価の終値は1989年12月につけた3万8915円87銭を超えて史上最高値を更新し、2024年3月4日には4万円を突破しました。

今後マーケットはどこまで上昇するのか?基本的な特徴から具体的に何に投資をすればいいのか?など、日経平均株価にまつわる気になる疑問について解説します。

日経平均株価は日本経済新聞社が公表する株価指数(インデックス)で、東京証券取引所プライム市場に上場している国内約1,600の企業から選定した225社の平均株価です。日経225(にっけいにーにーご)とも呼ばれています。

国内の代表的な株価指数には、日経平均株価の他に、TOPIX(東証株価指数)などがあります。

日経平均株価の選定対象は、東京証券取引所プライム市場に上場している銘柄に限ります。ただし、ETF、REIT、優先出資証券、子会社連動配当株式などの普通株式以外は選定対象になりません。業種のバランスに配慮し、流動性の高い銘柄を中心に選定されています。

日本経済新聞社は、日経平均株価の構成銘柄の市場代表性、指数としての指標性を保つために、年に2回、構成銘柄の入れ替えを行っています。4月、10月の第1営業日に行われる「定期入れ替え」に加え、上場廃止などを理由に不定期に行われる「臨時入れ替え」があります。

日経平均は構成銘柄の株価を「株価換算係数」で調整したうえで合計し、「除数」で割って算出しています。

日経平均株価 =構成銘柄の採用株価合計/除数

日経平均株価は原則225銘柄を対象としているのに対し、TOPIXは東証プライム市場、東証スタンダード市場、東証グロース市場に上場する銘柄を対象にしているため、より日本の株式市場を広範に網羅する指数と言えます。

日経平均株価は株価を基準に算出され、株価が高い銘柄ほど指数に与える影響が大きくなるという特徴があります。

TOPIXは時価総額(株価×発行済み株式数)を基準に算出され、時価総額が大きい銘柄の影響を受けやすいという特徴があります。

出所:QUICKのデータを基にマネックス証券作成

日経平均株価がこれまでの最高値である3万8915円87銭を記録したのがバブル期の1989年12月29日。およそ34年ぶりの高値更新となります。

円安により輸出関連企業の業績が押し上げられるとの期待や、2024年から拡充された新NISAで「貯蓄から投資へ」の流れが加速し株を買う動きが高まったことも要因とされています。また、株価を大きく動かす要因となる外国人投資家の存在も大きく、円安の状態が外国人投資家から見て日本株がお得に思わせることも外国人買いに繋がっているようです。

史上最高値を更新し、未知のステージとなった日経平均株価。

今後のマーケットの動向をマネックス証券チーフ・ストラテジストの広木隆に聞きました。

日経平均株価が、1989年12月末につけた3万8915円を上回り、史上最高値を更新した。

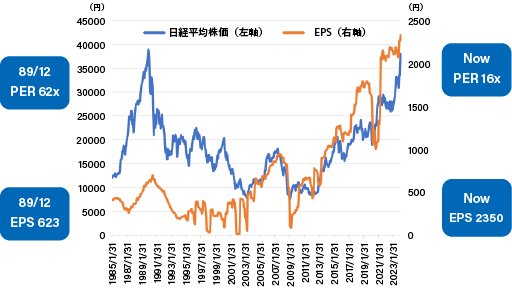

株価はバブル期に並んだが、今はバブルではない。多くの市場関係者が口にする言葉である。当時のPER(株価収益率)は60倍を超えていたが、今は16倍。PERは4分の1になった。EPS(1株当たり純利益)が4倍になったということだ。逆に言えば、PER60倍超というのは今と比べて4分の1しかなかった利益を今と同じ株価水準まで買い上げたということである。いかに異常な相場であったかである。

出所:日本経済新聞社、日経NEEDS、QUICKのデータを基にマネックス証券作成

グラフで示した予想EPSは日経NEEDSのデータとQUICKのデータとをつなぎ合わせたものだ。当時は連結決算が普及しておらず企業の決算は単独であった。そうした違いを考慮しても、あまりにも利益水準からかけ離れた株価であったことがわかる。

全文は「マネクリ」でお読みいただけます。

日経平均株価は日本を代表する225銘柄の株価の平均を表す株価指数のため、指数そのものを売買することはできません。しかし、投資信託やETFなどで、日経平均株価に連動した投資成果を目指す商品に投資することは可能です。

日経225ノーロードオープン

詳細・お申込みはこちらから

日経平均高配当利回り株ファンド

詳細・お申込みはこちらから

日経平均株価指数に採用されている225銘柄の中から、予想配当利回りの上位30銘柄に投資を行う「日経平均高配当利回り株ファンド」が、新たにNISAのつみたて投資枠の対象ファンドになりました。

非課税で分配金を得ながら資産成長も目指すファンドとして、ぜひ長期の資産形成にご活用ください。

詳細はこちらをご覧ください。

日経平均株価に連動をめざす投資信託などに投資をするには、証券総合取引口座の開設が必要になります。

マネックス証券のオンライン口座開設なら書類の郵送は不要です。ぜひ口座開設のうえ、日経平均株価に連動をめざす投資信託等に投資をしてみませんか?

口座の種類は「特定口座」がオススメです。

口座は、「一般口座」と「特定口座」があります。投資信託の売買益は、投資家自身が確定申告を行い納税するのが原則ですが、投資家の申告・納税申告の負担を軽減させる、販売会社が納税の代行などを行う制度として「特定口座」があります。

一般口座・・・投資家自身で損益通算し、確定申告

特定口座・・・特定口座ごとに販売会社が所得金額を計算。

特定口座(源泉徴収あり)→申告不要

特定口座(源泉徴収なし)→確定申告(※)

※一般口座や異なる販売会社の特定口座との損益通算、譲渡損失の繰越控除の特例を受けるには、確定申告が必要です。

入金方法はこちら

「課税・NISA」、「スポット買付」、「つみたてのお申込み」、いずれもファンド詳細画面から申込みます。

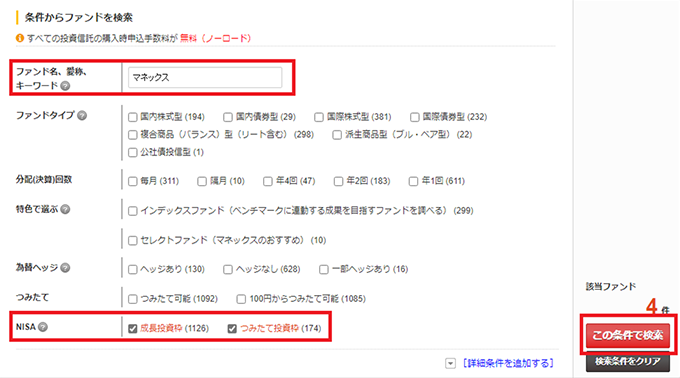

証券総合取引口座へログイン後、購入・積み立てたいファンドをファンド検索で探しましょう。

ファンド名やキーワード等を入力して、ファンドを検索してください。

たとえば、検索条件の「成長投資枠」や「つみたて投資枠」にチェックを入れて検索すると、それぞれの枠の対象となるファンドに絞り込むことができます。

課税の「積立」ボタンを押す。

※スポットでの購入をご希望する場合は「購入」ボタンを押してください。

NISA口座での「積立」・「購入」を希望される場合は、上段(NISA)の「積立」・「購入」からお選びください。

「投資信託説明書(目論見書)・目論見書補完書面」をご確認ください。

(すでにご確認済みの場合は表示されません)。

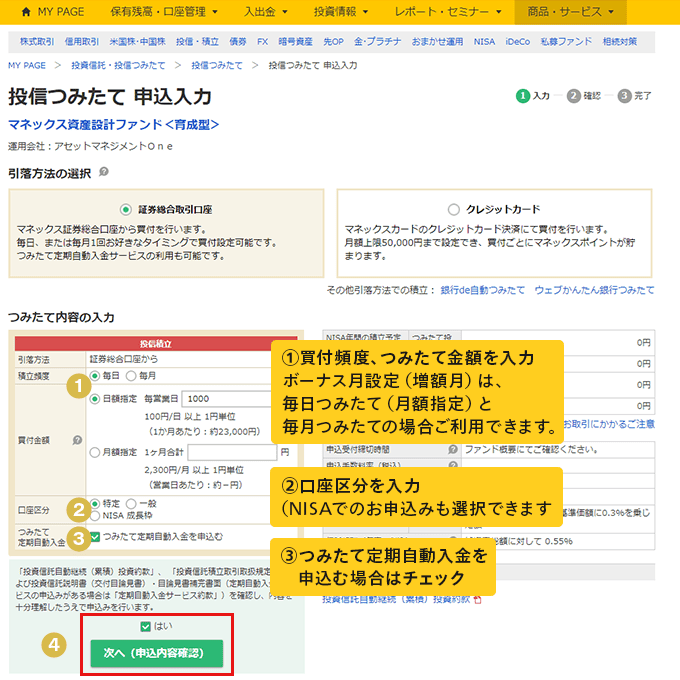

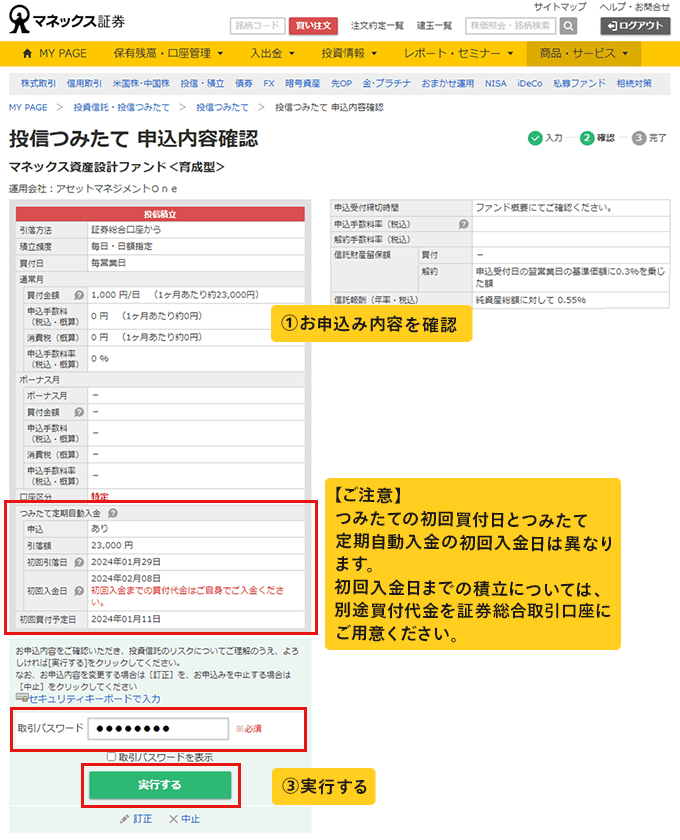

つみたて内容を入力し、「次へ(申込内容確認)」を押す。

以下は「自動つみたて」(証券総合口座からの引落し)で「毎日つみたて」(つみたて定期自動入金申込みあり)お申込みの例です。

つみたてのお申込みが完了しました。お申込み内容を「投信つみたて 申込状況一覧」にてご確認ください。

NISA口座の開設およびお取引に関するご留意事項

<口座開設および金融機関変更に関して>

NISA口座は、同一年(1月~12月)において、1人1口座(1金融機関)までの開設となります。その年の買付けがすでに行われている場合、金融機関変更はできません。また、NISA口座の残高を他金融機関へ移管することはできません。<お取引に関して>

国内上場有価証券取引に関する重要事項

<リスク>

国内株式および国内ETF、REIT、預託証券、受益証券発行信託の受益証券等(以下「国内株式等」)の売買では、株価等の価格の変動や発行者等の信用状況の悪化等により元本損失が生じるおそれがあります。また、国内ETF等の売買では、裏付けとなっている資産の株式相場、債券相場、金利水準、為替相場、不動産相場、商品相場等(これらの指数を含む。)や評価額の変動により、元本損失が生じるおそれがあります。<保証金の額または計算方法>

信用取引では、売買代金の30%以上かつ30万円以上の保証金が必要です。信用取引では、元本(保証金)に比べ、取引額が最大3.3倍程度となる可能性があるため、価格、上記各指数等の変動、または発行者の信用状況の悪化等により元本を上回る損失(元本超過損)が生じるおそれがあります。レバレッジ型商品等の一部の銘柄の場合や市場区分、市場の状況等により、30%を上回る委託保証金が必要な場合があります。<手数料等>

国内株式等のインターネット売買手数料は、「取引毎手数料」の場合、約定金額3,000万円以下のときは、最大921円(税込:1,013円)、約定金額3,000万円超のときは、973円(税込:1,070円)かかります。ただし、信用取引では、「取引毎手数料」の場合、約定金額が50万円以下のときは、成行・指値の区分なく最大180円(税込:198円)が、約定金額50万円超のときは、成行・指値の区分なく最大350円(税込:385円)がかかります。また、「一日定額手数料」の場合、一日の約定金額300万円ごとに最大2,500円(税込:2,750円)かかります。約定金額は現物取引と信用取引を合算します。(非課税口座では「取引毎手数料」のみ選択可能ですのでご注意ください。)単元未満株のインターネット売買手数料は、買付時は無料です。売付時は約定金額に対し0.5%(税込:0.55%)(最低手数料48円(税込:52円))を乗じた額がかかります。国内ETF等の売買では、保有期間に応じて信託報酬その他手数料がかかることがあります。国内株式等の新規公開、公募・売出し、立会外分売では、購入対価をお支払いただきますが、取引手数料はかかりません。IFAコースをご利用のお客様について、IFAを媒介した取引の売買手数料は、1注文の約定金額により異なり、2億円超の約定金額のとき最大手数料345,000円(税込:379,500円)かかります。詳しくは当社ウェブサイトに掲載の「IFAコースの手数料」をご確認ください。<その他>

お取引の際は、当社ウェブサイトに掲載の「契約締結前交付書面」「上場有価証券等書面」「リスク・手数料などの重要事項に関する説明」を必ずお読みください。投資信託取引に関する重要事項

<リスク>

投資信託は、主に値動きのある有価証券、商品、不動産等を投資対象としています。投資信託の基準価額は、組み入れた有価証券、商品、不動産等の値動き等(組入商品が外貨建てである場合には為替相場の変動を含む)の影響により上下するため、これにより元本損失が生じるおそれがあります。外貨建て投資信託においては、外貨ベースでは投資元本を割り込んでいない場合でも、円換算ベースでは為替相場の変動により投資元本を割り込むおそれがあります。投資信託は、投資元本および分配金の保証された商品ではありません。<手数料・費用等>

投資信託ご購入の際の申込手数料はかかりませんが(IFAを媒介した取引を除く)、換金時に直接ご負担いただく費用として、約定日の基準価額に最大0.50%を乗じた額の信託財産留保額がかかるほか、公社債投信については、換金時に取得時期に応じ1万口につき最大100円(税込:110円)の換金手数料がかかります。投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して最大年率3.1%(税込:3.41%)を乗じた額の信託報酬のほか、その他の費用がかかります。運用成績に応じた成功報酬等がかかる場合があります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。IFAコースをご利用のお客様について、IFAを媒介した取引から投資信託を購入される際は、申込金額に対して最大3.5%(税込:3.85%)の申込手数料がかかります。詳しくは当社ウェブサイトに掲載の「ファンド詳細」よりご確認ください。<その他>

投資信託の購入価額によっては、収益分配金の一部ないしすべてが、実質的に元本の一部払い戻しに相当する場合があります。通貨選択型投資信託については、投資対象資産の価格変動リスクに加えて複雑な為替変動リスクを伴います。投資信託の収益分配金と、通貨選択型投資信託の収益/損失に関しては、以下をご確認ください。個別投資信託のご留意事項

<ファンドの概要(投資対象)>

名称:日経225ノーロードオープン<購入/換金時に直接的にかかる費用>

申込手数料率(税込):0%(ノーロード)<保有時に間接的にかかる費用>

信託報酬率(年率・税込):純資産総額に対して 0.55%上記の他にもファンドの保有期間中に間接的にご負担いただく費用がありますが、手数料等(費用)の合計額については、申込金額、保有期間、運用状況等により異なりますので、事前に料率、上限額等を表示することができません。

個別投資信託のご留意事項

<ファンドの概要(投資対象)>

名称:日経平均高配当利回り株ファンド<購入/換金時に直接的にかかる費用>

申込手数料率(税込):0%(ノーロード)<保有時に間接的にかかる費用>

信託報酬率(年率・税込):純資産総額に対して 0.693%上記の他にもファンドの保有期間中に間接的にご負担いただく費用がありますが、手数料等(費用)の合計額については、申込金額、保有期間、運用状況等により異なりますので、事前に料率、上限額等を表示することができません。

ご留意事項

本コンテンツは、情報提供を目的として行っております。

本コンテンツは、当社や当社が信頼できると考える情報源から提供されたものを提供していますが、当社はその正確性や完全性について意見を表明し、また保証するものではございません。有価証券の購入、売却、デリバティブ取引、その他の取引を推奨し、勧誘するものではありません。また、過去の実績や予想・意見は、将来の結果を保証するものではございません。提供する情報等は作成時現在のものであり、今後予告なしに変更または削除されることがございます。当社は本コンテンツの内容に依拠してお客様が取った行動の結果に対し責任を負うものではございません。投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようお願いいたします。

本コンテンツでは当社でお取扱している商品・サービス等について言及している部分があります。商品ごとに手数料等およびリスクは異なりますので、詳しくは「契約締結前交付書面」、「上場有価証券等書面」、「目論見書」、「目論見書補完書面」または当社ウェブサイトの「リスク・手数料などの重要事項に関する説明」をよくお読みください。