| 特定口座 | 一般口座 | NISA口座 | ||

|---|---|---|---|---|

| 源泉徴収 あり | 源泉徴収 なし | |||

| 確定申告 | 原則 不要 | 原則 必要 | 原則 必要 | 不要 |

| 損益計算 | 原則 不要 | ー | ||

| 損益計算書類 | 特定口座年間取引報告書 | なし | ||

マネックス証券では2023年取引分より、特定口座年間取引報告書のマイナポータル連携および、XMLデータを利用できます。

※NISA口座でのお取引の場合は、確定申告は不要です。

なお、NISA口座で生じた利益、損失は税務上ないものとみなされるため、損益通算はできません。

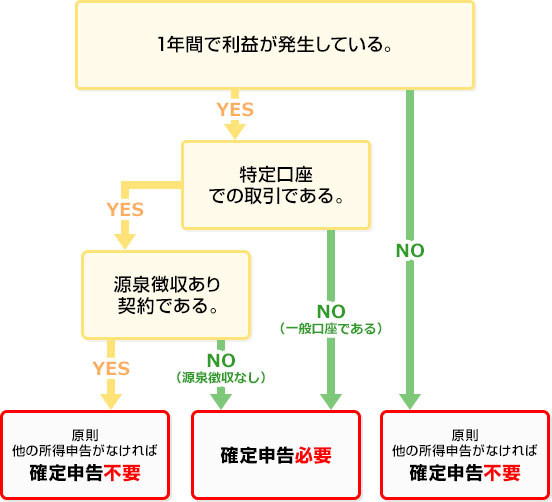

チャートでチェックしてください。

※本チャートはあくまでも目安です。また、NISA口座でのお取引の場合は、確定申告は不要です。

特定口座(源泉徴収なし)、一般口座でも申告不要なケースも!

下記の3つ全ての条件に該当する場合、確定申告を不要とすることができます。

※お客様の所得状況などによって判断が異なる場合があります。詳細につきましては所轄の税務署にご確認ください。

(ログイン後、該当ページへ遷移します)

![]()

年内に受取った上場株式等の配当等があった場合、確定申告で「申告分離課税」を選択すると、株式や投資信託・債券の譲渡損失と損益通算することができます。

また、特定口座(源泉徴収あり)のお客様で、特定口座に配当金等を受入れる契約(上場株式配当等受領委任契約)を締結されている場合は、確定申告を行わなくても、特定口座内の譲渡損失と損益通算が行われます。

チャートでチェックしてください。

※本チャートはあくまでも目安です。

特定口座(源泉徴収あり)を開設している。

NO

確定申告の必要があります

一般口座や特定口座(源泉徴収なし)の譲渡損失と配当等を損益通算するためには確定申告が必要です。

![]()

特定口座(源泉徴収あり)で配当等を受取る契約(上場株式配当等受領委任契約)を締結している。

NO

確定申告の必要があります

特定口座(源泉徴収あり)内で受取っていない配当等を譲渡損失と損益通算するためには確定申告が必要です。

![]()

年内の受渡で、一般口座保有の外国株配当金や外国籍投資信託の分配金は受取っていない。

NO

確定申告の必要があります

一般口座保有の外国株配当金や外国籍投資信託の分配金と譲渡損失と損益通算を行うには確定申告が必要です。

![]()

他の証券会社等で、譲渡損失が発生していたり、配当等を受け取っている。

NO

確定申告は不要です

当社の特定口座(源泉徴収あり)だけで、譲渡損失があり、配当等の受入れを行った場合は、確定申告を行わなくても、特定口座内の譲渡損失と損益通算が行われます。

確定申告の必要があります

他の証券会社等の譲渡損失や配当等と、当社の譲渡損失や配当等を損益通算して、税金の還付を受けたい場合は確定申告が必要です。

![]()

損失が発生した場合は、原則確定申告は不要です。

ただし、確定申告により、他の証券会社での株式等の取引の損益と損益通算(利益から損失を減算)をすることができます。

また、その年に控除しきれない損失については、確定申告をすることにより、翌年以降最大3年間にわたり繰越控除も可能です。確定申告を行わなかった場合は、損失の繰越ができず、翌年以降の利益との相殺もできませんのでご注意ください。

※NISA口座で生じた損失は、税務上ないものとみなされるため繰越控除の対象となりません。

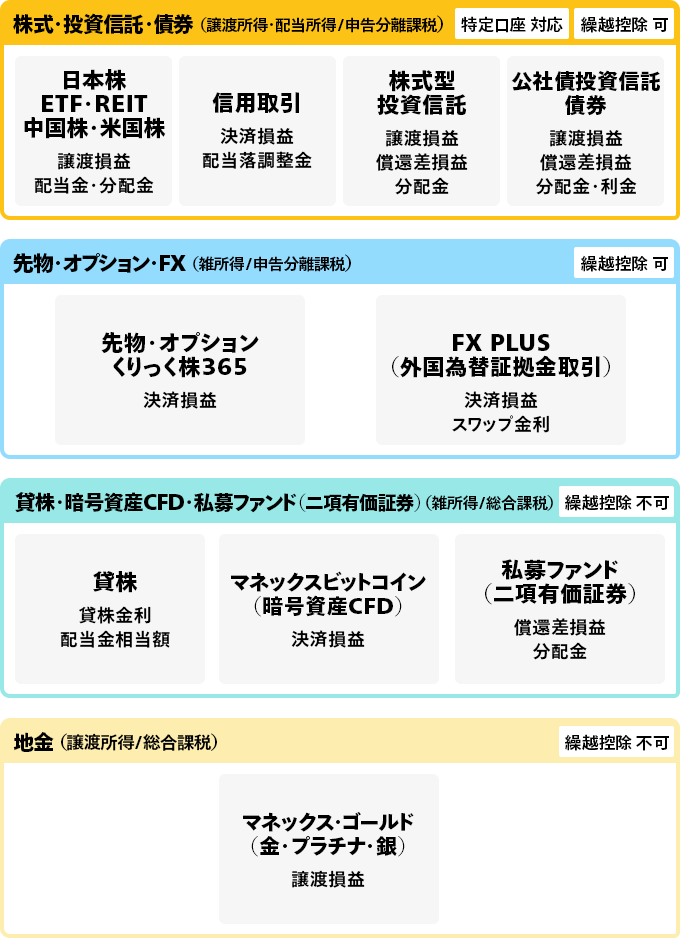

当社で取扱いのあるデリバティブ商品は下記となります。

※くりっく株365は、2021年4月17日をもちまして当社におけるサービス提供を終了いたしました。

申告不要なケースも!

下記の3つ全ての条件に該当する場合、確定申告を不要とすることができます。

※お客様の所得状況などによって判断が異なる場合があります。詳細につきましては所轄の税務署にご確認ください。

外国為替証拠金取引や先物オプション取引のデリバティブ商品の取引にて生じた利益は雑所得として申告分離課税、暗号資産CFD取引にて生じた利益は雑所得として総合課税の対象となり、原則確定申告が必要となります。

なお、デリバティブ商品の取引で、損失が発生した場合は、原則確定申告は不要です。

ただし、確定申告により、当社での他のデリバティブ商品における取引の損益や、他の証券会社でのデリバティブ商品の取引の損益と損益通算(利益から損失を減算)をすることができます。

また、その年に控除しきれない損失については、確定申告をすることにより、翌年以降最大3年間にわたり繰越控除も可能です。確定申告を行わなかった場合は、損失の繰越ができず、翌年以降の利益との相殺もできませんのでご注意ください。

ご注意

本資料は2025年の税制に基づいて作成しており、今後税制変更が行われる場合があります。

確定申告書の具体的な記載方法や申告に伴うご質問は、必ず最寄(所轄)の税務署へお問合せください。