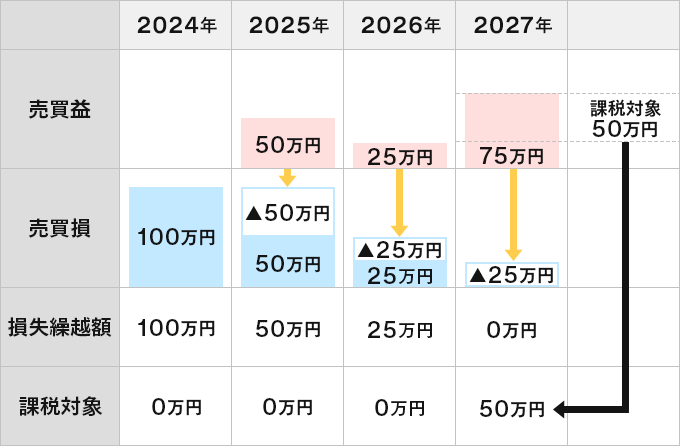

上場株式等の譲渡所得や先物・オプション取引等の雑所得(申告分離課税)の年間の売買損益がマイナスの場合、毎年確定申告を行うことにより最大3年間、損失の繰越をすることができます。

※平成28年1月1日から、株式の無価値化による損失を譲渡損失とみなして、繰越控除の適用を受けることが可能となりました。(特定口座で管理していた国内株について上場廃止後に「無価値化」が確定し、「価値喪失株式に係る証明書」が交付された場合、無価値化による損失を譲渡損失とみなすことができます。)

ご注意

<例:2024年の取引で100万円の売買損が発生した場合>

必ずご確認いただきたいこと

合計所得金額は、上場株式等の譲渡損失などの繰越控除の適用を受ける前の所得金額で計上されます。そのため、確定申告を行ったことにより扶養控除、配偶者控除に影響がでる場合もございます。必ず税務署等へご確認ください。

2009年以降、上場株式配当等は、確定申告で申告分離課税を選択すると、株式や株式投資信託の譲渡損失と相殺できるようになりました。また、2016年取引分から、公社債投資信託や外貨建てMMFの分配金、および国内債券・外国債券の利金についても、申告分離課税を選択することで、株式や株式投資信託の譲渡損失と損益通算を行うことができます。

【損益通算の具体例】

年間で、株式等の売却損が50万円あり、配当等を10万円受け取っていた場合

※復興特別所得税は考慮しておりません。

配当等は、あらかじめ源泉徴収されたものを受け取ります。(申告不要制度)

確定申告により配当等を「申告分離課税」扱いにすることで、株式等の譲渡損失との損益通算が可能となります。

上記のケースでは、損益通算後の譲渡所得がマイナスなので、配当等の源泉徴収された分(2万円)が還付されることになります。

なお、以下すべてを契約の場合には、確定申告不要で通算が行われ、原則、年内最終営業日の翌日に証券総合取引口座へ還付が行われます。

ご注意

本資料は2025年の税制に基づいて作成しており、今後税制変更が行われる場合があります。

確定申告書の具体的な記載方法や申告に伴うご質問は、必ず最寄(所轄)の税務署へお問合せください。