人生100年時代を迎え、働き盛りの40代、これからもお金が必要な50代は資産運用が必要だと考えられます。

長く働く、倹約するといった方法もありますが、気力や体力などを考慮すると、資産運用は効率が良い方法だといえます。 この記事では、40~50代の方が資産運用をする際のポイントや、どのサービスがおすすめかをご紹介します。

40~50代からの資産運用を成功させるためのポイント

40~50代は、会社や家庭で重要な役割を担っていることが多いため、大きな失敗は避けたい年代でもあります。そこで、資産運用を成功に導くために、覚えておきたい4つのポイントを解説します。

- ① 複利効果を理解する

- ② 一定額の積立を継続する

- ③ 長期で取り組む

- ④ 分散投資を心掛ける

① 複利効果を理解する

資産運用で大きな利益を得るのに欠かせないのが複利効果です。

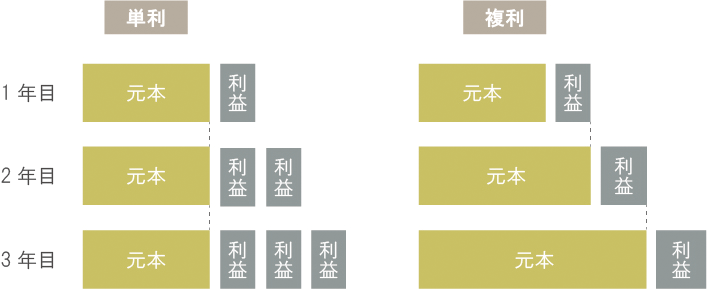

複利効果とは、運用で得た利益を受け取らずに元本に追加することで、利益が利益を生む仕組みになります。複利効果を活かせる方法で資産運用に取り組めば、効率的に利益を得られる可能性が高まります。

具体的な例で、複利効果を見てみましょう。

100万円を年利5%で複利運用したとします。この場合、1年後に5万円の利益が発生しますが、複利運用では受け取らずに元本100万円に追加します。

2年目は105万円での運用となるため、利回りが同じ5%でも、発生する利益は5万2,500円です。3年目は元本が110万2,500円になり、5万5,125円の利益が発生します。

このように利益が利益を生む仕組みが複利効果です。

複利の反対は単利ですが、こちらは元本のみから利益が発生するので、毎年5万円ずつしか得られません。投資金額や利回りなどが同じなら、複利の方が単利よりも効率が良いといえます。

② 一定額の積立を継続する

一定額の積立とは、いわゆる積立投資のことです。

毎月や毎週など同じタイミングで一定額を投資し続けると、平均購入単価が平準化されるため一時的な値動きに左右されづらくなります。

この流れをもう少し詳しく見てみましょう。

価格が変動する金融商品を、同じタイミングと一定額で購入し続けると、毎回の購入量には違いが生じます。価格が安いときは購入量が多く、価格が高いときは購入量が少なくなります。そして継続することで、結果的に平均購入単価が平準化されていくのです。

一括購入ではタイミングが悪いと、高値掴みとなるケースも想定されますが、積立投資ならそういった機会も防ぎやすくなります。加えて、毎回購入タイミングに悩む必要もありません。

③ 長期で取り組む

短期で取引を繰り返す投資に比べて、長期投資は収益の振れ幅が小さくなる傾向にあり、投資期間が長くなるほど収益の安定化が期待できます。

長期投資の期間については、明確に定義されていませんが、10年以上が1つの目安になるといわれています。

そして、長期投資は複利効果や積立投資と、相性が良いのも特徴です。複利は投資期間の長期化に伴い元本が膨らみ続けるため、長期投資を行うことで、より投資効果が高まります。積立投資も少しずつ元本を大きくすることができるため、今手元に大きな資産がなくとも、少しずつ元本を増やし、最終的には大きな金額の資産形成ができます。また毎月一定額を積み立てることは習慣化しやすく、結果的に長く続けられる可能性が高くなります。

④ 分散投資を心掛ける

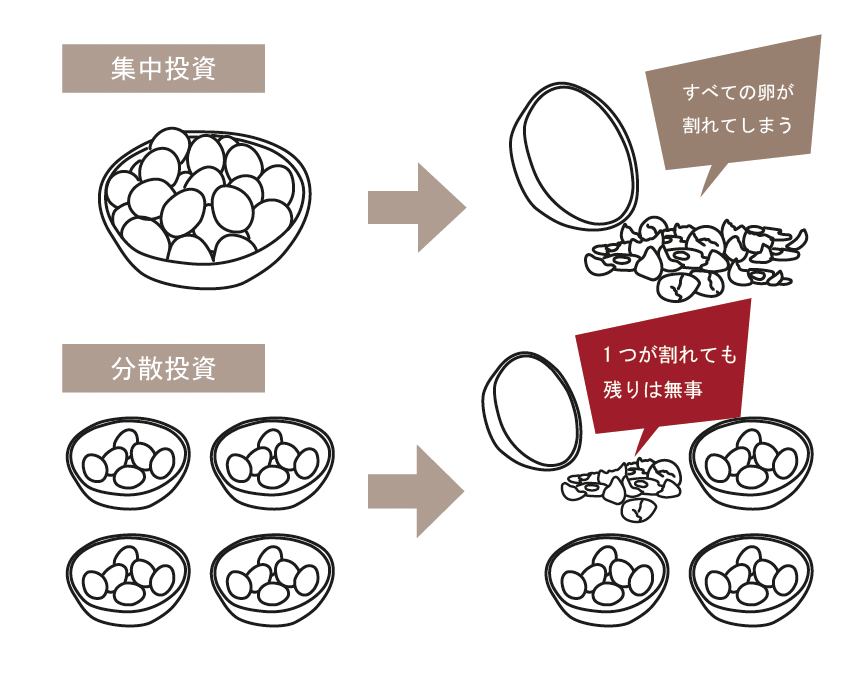

分散投資には、リスクを抑える目的があります。

例えば、株式投資で特定銘柄のみを保有していると、値下がりの影響を直接受けてしまいます。しかし、株式A・株式B・株式Cと複数銘柄へ分散投資していた場合は、どうでしょうか?株式Aが値下がりしても、保有資産には株式Bや株式Cもあるので、全体への影響はわずかなものにできます。

資産運用には「卵は1つのカゴに盛るな」という有名な格言があります。

1つのカゴに卵を盛れば、落としたときに全て割れてしまうかもしれませんが、複数のカゴに分けておけば、どれか1つを落としても他は割れずに済みます。「リスクは分散させよ」との教えを意味しています。

40~50代が資産運用で避けたい3つの行動

40~50代から資産運用を始める際は、次の3つの行動に注意が必要です。

- ① 1つの金融商品への集中投資

- ② 短期的な視点での取引

- ③ リスクが大きすぎる商品に投資をすること

対策も交えながら、それぞれを解説します。

① 1つの金融商品への集中投資

値下がりリスクを抑えるには、分散投資が欠かせません。特定の資産に集中投資してしまうと、相場の状況次第で資産全体が大きく縮小してしまう恐れがあります。

これを防ぐためには、投資資金を複数の投資先に分散しておくことが重要です。何らかの理由で1つの資産が値下がりしても、それ以外が順調であれば、全体での値下がり幅を抑えることができます。

資産分散の例としては、株式、債券、不動産(REIT)、金などを含むコモディティとの組み合わせが挙げられます。損失を出してしまうと、特に50代の方は労働収入での挽回が難しくなるため、集中投資は避けるのが無難です。

② 短期的な視点での取引

短期的な視点での投資も、避けたい行動のひとつです。

金融商品の価格は、一般的に上がったり下がったりを繰り返すといわれていますが、安いタイミングを見極めるのは、投資のプロでも難しいといわれています。仮に、価格が大きく下がるタイミングで判断を誤れば、大きな損失を抱えることになります。

こうした事態を避けるためのポイントは、長期投資です。長期投資は短期投資に比べ、安定的なリターンを目指せる投資の方法です。短期的な視点での投資はタイミングの影響を受けやすくなりますが、長期視点でみると、一時的な値動きも平準化されるためです。

③ リスクが大きすぎる商品に投資をすること

資産運用でのリスクはリターンの振れ幅を指し、この2つは比例する関係にあります。リスクの大きい金融商品は大きな利益を得られる可能性があるものの、同時に相応の損失が発生する可能性があります。

40代や50代で行う資産運用では、大きなリターンを狙ってリスクの大きな金融商品に投資を行うことには気を付けなくてはなりません。特に50代以降は、労働収入を得られる期間がそれほど長く取れないため、仮に大きな損失を出してしまった場合、その損失分を労働で取り戻すことが難しくなるためです。またそうした理由から、精神的なストレスも若い世代より大きくなることが考えられます。

大きなリスクを取って、短期間で老後資金を貯めたい方もいるかもしれませんが、大事な老後資金だからこそ自分に合った大きさのリスクの範囲内で運用していくことをおすすめします。

資産運用は、自身のリスク許容度に合った方法で始めることが大切ですが、自分にとって適切なリスクがどれくらいなのかを知ることは簡単ではありません。

なお、ロボアドバイザーならば、その人のリスク許容度を適切に把握した上で、運用プランや投資対象を提案してくれます。

40~50代が取り組みやすい3つの資産運用

40~50代の方が取り組みやすいと考えられる、資産運用の方法を3つ紹介します。

- ① 株式投資

- ② 投資信託

- ③ ロボアドバイザー

① 株式投資

株式投資とは株式会社が発行する株式を購入し、値上がり益や配当金の獲得を目指すものです。日本では、株式の売買単位が基本的に100株であるため、一定の資金力が求められます。例えば1株1,000円であれば、その会社の株を保有するには100,000円が必要となります。

よって、ある程度資金に余裕がある方であれば投資可能な対象も多くなります。

株式は一般的には証券取引所の取引時間内なら、証券会社を通じて自由に取引できます。購入時よりも株価が高いタイミングで売却できれば、値上がり益を得られます。

また、多くの国内企業は株主に対し配当金の支払いや株主優待を行っています。配当金については年2回支払うところが多いものの、必ず毎期配当があるわけではありません。企業の利益状況や方針によって、配当の有無や金額は変わってきます。

株価は日々変動しているので、相場に振り回されて心理的負担が大きくなるケースが見られます。一般的に個別企業への株式投資は値動きの幅が大きいため、値下がりした場合の損失が大きくなりやすい点には注意が必要です。

② 投資信託

投資信託は、たくさんの投資家から集めた小口資金をひとつにまとめ、大きな資金として株式や債券などに投資する金融商品です。仕事や家事が忙しく、銘柄選定などが面倒だと感じる40~50代の方ならば、投資信託がおすすめです。

投資信託を購入すると、値上がり益と分配金を得られる可能性があります。分配金は投資信託の運用資産の中から保有中に支払われます。ただし、分配金が出ない銘柄も数多くあり、それらは運用利益を運用資金に組み込んでいるのが特徴です。少額から毎月一定額の投資信託を購入したい方は、つみたてNISAもおすすめです。年間40万円まで投資信託を購入することができます。

取引の基準となる基準価額(投資信託の値段)は、1日1回のみ計算・公表されています。そのため株式投資のように、価格が変動している様子を見ながらの取引はできません。また、投資信託は2023年2月末時点で5,882本(※1)あり、商品を選ぶのが難しいこともデメリットです。

- 出典:一般社団法人 投資信託協会「数字で見る投資信託」

③ ロボアドバイザー

ロボアドバイザーは、オンライン上で質問に回答するだけで、金融工学に基づいたアルゴリズムにより投資対象やその資産配分を提案する資産運用サービスで、ON COMPASSもその1つです。

ロボアドバイザーはサービスによって、アドバイス型と投資一任型に分かれます。アドバイス型は、資産配分などの提案のみを行うサービスですが、投資一任型は実際の提案とそれに沿って運用までを行い、資産運用をサポートしてくれるのが特長です。ON COMPASSは、投資一任型に含まれます。

投資信託もファンドマネージャーが運用してくれるため、似ている部分があるものの、投資信託の場合、投資信託自体の選定や売買は投資家自身が行います。しかし、ON COMPASSなどの投資一任型は、投資対象の選定や商品の売買などもすべて委託会社が行うため、手間がほとんどかからず、長期投資に向いているサービスです。

資産運用にそれほど時間を割けない40~50代の方は、投資一任型のロボアドバイザーを選ぶと、少ない手間で資産運用に取り組むことができます。

まとめ

給料が増えにくく、退職金にも期待できない現代では、労働だけに頼るのではなく資産運用に取り組んで効率的にお金を増やすのがおすすめです。人生100年時代と言われる現在、ライフイベントはまだまだあり、同時にお金も必要となります。

さらに、仕事や子育てに忙しく、じっくり資産運用のことを考え続けることが難しい方もいるでしょう。

そのような方は、ON COMPASSを検討してみてください。

ON COMPASSならすべてを任せることができるため、少ない手間で資産運用を行うことができます。無料で資産運用プランを提案していますので、この機会に試してみてはいかがでしょうか。

出典:マネックス・アセットマネジメント

「40代におすすめの5つの資産運用!成功させるためのポイントも解説」

「50代からの資産運用|おすすめの方法や避けたい行動とは?」

を元にマネックス証券で一部加筆修正。

ON COMPASSの無料体験のご紹介

ON COMPASSなら、簡単な質問に回答するだけでお客様ごとの資産運用プランの作成が可能です。

※ON COMPASSのウェブサイトを表示します。