本債券の販売は終了いたしました

円建 早期償還条項付 参照株式株価連動債券(第一生命ホールディングス株式会社)(グリーンボンド)の販売を開始いたしました。

本債券のポイント

- 温暖化対策や環境プロジェクトを支援する「グリーンボンド」

- 参照株式 : 第一生命ホールディングス株式会社(銘柄コード:8750)

- 利率 : 年7.45%(税引前)/ 5.93%(税引後)

- 期間 : 1年

- ノックイン判定水準:当初価格の70%

- 早期償還判定水準:当初価格の105%

- 当初価格:2023年9月27日(水)の参照株式の株価終値

- 申込単位 : 10万円

- 申込期間 : 2023年9月11日(月)~2023年9月26日(火)14時(先着順)

- 購入対価、販売役務の対価相当額について:お客様には購入対価(含む組成、発行、ヘッジ、販売等に係る コスト)をお支払い頂きます。本仕組債の販売価格(購入対価)と当社の仕入れ価格との差は、額面当たり2%です。この差には販売する当社にとっての販売役務の対価相当額として、販売に係る諸経費やアフターフォローの対価等が含まれております。

本債券は、「店頭デリバティブ取引に類する複雑な仕組債」に該当します。仕組債についてご不明な点があるお客様は「仕組債のお取引」をご確認ください。満期償還額および償還時期は、参照となる株式または指標の変動の影響を受けることがあります。

お申込み、ご購入の前に「銘柄概要」、「償還イメージ」、「当社の想定するお客様」、および、発生しうる損失額についての説明「本債券の想定損失額について」をご確認ください。

本債券の販売は終了いたしました

「グリーンボンド」とは

グリーンボンド(Green Bond)とは、地球温暖化をはじめとする環境問題の解決に貢献する事業(グリーンプロジェクト)に要する資金を調達するために発行される債券のことです。

ナティクシスの発行するグリーンボンドはグループBPCE(※1)が策定するサステナブル・ディベロップメント・ボンド・プログラムに基づいて発行されます。調達資金はSDGsに合致した目的のもとで再生可能エネルギーに関するプロジェクトに使われます。

代表的な事例として、ナティクシスはチリでのPMGD(※2)再生可能発電プロジェクトの開発を支援するために、合計約18億ドルの融資等を行いました。

- グループBPCEはフランス国内大手銀行グループ。フランスの協同組合系銀行ネットワーク、フランス国内外におけるその他の子会社(特にナティクシスを通じて銀行業および保険業の大半の分野)で事業を展開。

- PMGDはチリがカーボンニュートラルの長期目標に向けて石炭火力発電所を段階的に廃止する中、より分散型で環境に配慮した発電を目的に2005年に設立された制度です。

株価連動債の仕組み

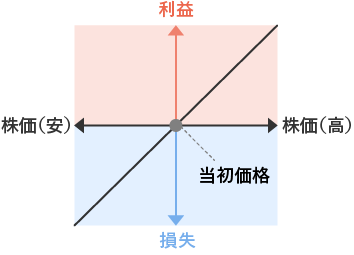

株価連動債は、債券に組み込まれたノックインフォワード(ノックイン(※1)するとフォワード取引(※2)が発生する契約)の対価がクーポンに付加されています。

株価連動債の購入に際し、お客様は発行体に元本金額を支払います。その後ノックインするとフォワード取引の効力が発生し、最終評価日の株価をもとに計算された金額が満期償還時にお客様へ支払われます。

その結果、一般的な社債以上のクーポンを受取ることができる仕組みとなっています。

| お客様 | 発行体 | |

|---|---|---|

| 株価連動債組成時の状態 | ノックインフォワードの売却 ノックインするとフォワード取引を行う義務が発生する |

ノックインフォワードの購入 ノックインするとフォワード取引を行う義務が発生する |

| 主なメリット | ノックインフォワードの対価の獲得し、一般的な社債以上のクーポンを受取ることができる | フォワード取引が発生した場合、当初価格で株式を売却できる 特に株価下落時はリスクを回避し利益化 |

| 懸念事項 | ノックインし最終評価日の株価が当初より下落している場合に損失が発生 株価がゼロの場合に最大損失 |

ノックインフォワードの対価の支払い |

お客様の償還額損益のイメージ(ノックイン事由発生時)

- 「ノックイン判定水準とは?」をご確認ください

- フォワード取引とは:将来の特定した日に契約時に設定した金額、価格などの条件で受け渡しを行うもの

第一生命ホールディングスってどんな会社?

大手生命保険会社、総資産国内2位。保険引受業務(個人生命保険、団体保険、個人・団体年金保険、海外生命保険、損害保険、がん保険)、金融商品販売、資産運用業務(有価証券、不動産、投資助言、貸付)を営む。3生保(第一生命保険、第一フロンティア生命保険、ネオファースト生命保険)によるマルチブランド・マルチチャネル(商品・サービスの相互活用)、海外2生保(プロテクティブ、TAL)による業務展開。資産運用・アセットマネジメント事業はみずほフィナンシャルグループと設立したアセットマネジメントOneを通じて取り組む。損害保険商品は損害保険ジャパンと包括業務提携。国内(医療・介護・個人貯蓄分野)、海外(生保・アセットマネジメント)、M&Aに注力。2014年米中堅プロテクティブ生命を買収(5800億円)。2016年かんぽ生命保険<7181>と包括的提携。2018年マツモトキヨシと業務提携、楽天生命保険と業務提携。2021年英運用会社のジャナス・ヘンダーソンとの資本提携解消、Westpac Life Insurance Servicesを買収(728億円)。2022年ニュージーランドの生保パートナーズ・グループHDを買収(856億円)。2023年アイペットHDを完全子会社化。

マネックス証券の担当者コメント

参照銘柄は幅広い業種と株価推移から検討。クーポン、リスク指標などを考慮し、「第一生命ホールディングス株式会社」に決定。2024年3月期の第1四半期連結決算は、売上収益3兆34億円(前年同期比3.9%増)、純利益673億円(前年同期比24.7%減)。国内生命保険事業における販売が好調であり、保険料収入は増加。販売好調を受けた責任準備金の繰入れや外国債券の投資における為替ヘッジコストの上昇により減益。新型コロナ感染症関連の保険金支払いが落ち着き、順調な営業回復を予想。

また、環境への取り組みの一例として、気候変動問題の解決を責任投資における最重要課題と位置付け、2021年2月に国内で初めてNZAOA(※)に加盟し、2050年までにカーボンニュートラルな運用ポートフォリオへの移行をコミット。上場株式・社債・不動産ポートフォリオにおける温室効果ガス(GHG)排出量を2025年までに25%削減(2020年比)する目標を設定。

※NZAOAはパリ協定目標(気温上昇を1.5℃未満に抑える)達成に向け、2050年までに温室効果ガス排出量実質ゼロのポートフォリオへの移行をコミットする機関投資家等の取り組み

下図は、当社の無料情報ツール「銘柄スカウター」より抜粋した、本債券参照銘柄の通期業績推移です。

2023年8月31日 マネックス銘柄スカウターより

ご注意

上記の説明は、本債券参照銘柄の特色や財務データの説明を目的としており、本債券参照銘柄への投資を勧誘、推奨するものではございません。

参照株式株価の推移

2023年8月31日 当社「投資情報」画面より

- 上記は過去の推移であり、将来の結果を示唆または保証するものではありません。

- 最新株価はログイン後の「投資情報」マーケット情報よりご確認ください。

償還金額・償還日の決定方法について

本債券は、参照株式の株価の変動によって元本を割り込んだり、満期前に償還する可能性のある仕組債です。

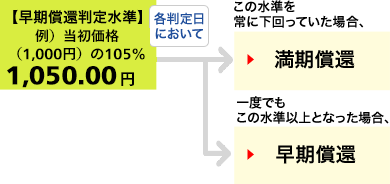

わかりやすく、本債券の2つのポイント、「ノックイン判定水準」と「早期償還」をご説明いたします。

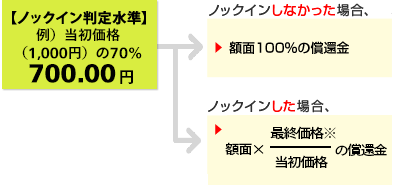

ノックイン判定水準とは?

本債券の場合、観察期間中に参照株式の株価終値があらかじめ決められた水準以下となることを、「ノックイン」といい、あらかじめ決められた水準のことを「ノックイン判定水準」と言います。

ノックイン判定水準 = 当初価格×70%(小数第3位を四捨五入)

ノックインしなかった場合、満期時の償還金額は元本100%です。

ノックインした場合、満期時の償還金額は、参照株式の株価に連動します。

【例】仮に当初価格が、1,000円(※)だとすると・・・

(※実際の当初価格は、本債券参照銘柄の当初価格(基準日の終値)です。詳細は銘柄概要を必ずご確認ください)

※最終価格:参照する終値は銘柄ごとに異なります。必ず銘柄概要をご確認ください。

早期償還の条件を満たさなかった場合です。

(早期償還の条件を満たした場合、ノックインの有無によらず額面100%の償還金と直近利払日の利金をもって早期償還されます)

早期償還とは?

早期償還とは、債券が満期より前に償還されることを言います。

本債券が早期償還されるのは、各「早期償還評価日」に参照株式の株価終値が「早期償還判定水準」以上となった場合です。

早期償還判定水準 = 当初価格×105%(小数第3位を四捨五入)

早期償還評価日 = 満期日を除いた各利払日のX営業日前(※)

※銘柄により異なります。必ず銘柄概要をご確認ください。

※早期償還時は、利金は当該利払日分までのお受取りとなり、それより後の利金はお受取りできません。

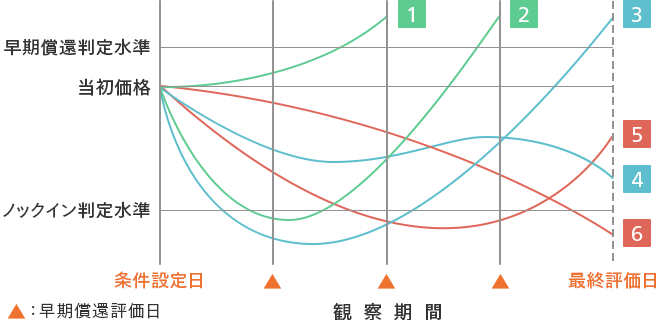

償還イメージ

償還について

早期償還とならなかった場合、ノックイン事由の発生の有無、および最終評価日の参照株式の株価終値により満期償還額が決定されます。

マネックス証券作成

- (1)(2)額面100%で早期償還となるケース

ノックイン事由の発生の有無にかかわらず、早期償還評価日において、

早期償還判定水準 ≦ 参照株式の株価終値 - (3)額面100%以上で満期償還となるケース

ノックイン事由が発生し、最終評価日において、

当初価格 ≦ 参照株式の株価終値 - (4)額面100%で満期償還となるケース

ノックイン事由が発生せず、早期償還もしなかった場合 - (5)(6)額面割れで償還するケース

ノックイン事由が発生し、最終評価日において、

参照株式の株価終値 < 当初価格

※上記は本債券の仕組みをご検討いただく際の補足資料として作成したものです。

あくまで参考資料としてお読みください。

本債券は、「店頭デリバティブ取引に類する複雑な仕組債」に該当します。仕組債についてご不明な点があるお客様は「仕組債のお取引」をご確認ください。満期償還額および償還時期は、参照となる株式または指標の変動の影響を受けることがあります。

お申込み、ご購入の前に「銘柄概要」、「償還イメージ」、「当社の想定するお客様」、および、発生しうる損失額についての説明「本債券の想定損失額について」をご確認ください。

本債券の販売は終了いたしました

銘柄概要

| 商品名 | ナティクシス 2024年9月27日満期 円建 早期償還条項付 参照株式株価連動債(第一生命ホールディングス株式会社) (グリーンボンド) |

|---|---|

| 発行体 | ナティクシス(Natixis) |

| 格付け |

S&P:A / Moody's:A1 ※日本で登録を受けた信用格付業者ではありません。 ※上記格付け情報は、本債券におけるノックインや早期償還の発生リスクには影響がありません。 |

| 利率(年率) | 年7.45%(税引前)/ 5.93%(税引後) |

| 発行日 | 2023年9月26日 |

| 利払日 |

年4回(3月27日、6月27日、9月27日、12月27日) ※初回利払日:2023年12月27日 |

| 償還日 | 2024年9月27日 |

| 申込単位 | 額面100,000円 |

| 申込期間 | 2023年9月11日~2023年9月26日 |

| 参照株式 | 第一生命ホールディングス株式会社発行の普通株式 (株式銘柄コード:8750、東証プライム) |

| 当初価格 | 条件設定日(2023年9月27日)の参照株式の株価終値 |

| 早期償還判定水準 | 当初価格の105%(小数第3位を四捨五入) |

| 早期償還評価日 | 満期償還日を除く各利払日の5営業日前 |

| ノックイン判定水準 | 当初価格の70%(小数第3位を四捨五入) |

| 観察期間 | 2023年9月27日から満期償還日の5営業日前(最終評価日)までの期間 |

| 最終価格 | 満期償還日の5営業日前の参照株式の株価終値 |

| 早期償還 |

「早期償還評価日」の参照株式の株価終値が、「早期償還判定水準」以上となった場合: → 「早期償還評価日」の直後の利払日に、額面10万円あたり10万円と当該利払日までの利金をもって早期償還されます。 ※早期償還した場合、それより後の利金はお受取りできません。 |

| 満期償還の方法 (早期償還しない場合) |

|

| 備考 | 上記「営業日」は「予定取引日」であり、取引所が通常の取引を予定している日です。 詳しくは目論見書をご確認ください。 |

※毎営業日14時までのご注文が当日夕方から夜に約定となりますので、当該注文については14時を過ぎるとご注文のお取消しができません。

本債券の想定損失額について

以下は、参照株式の株価終値の過去データに基づく、本債券の想定損失額のシミュレーションです。

(将来における実際の損失額を示すものではありません。)

※発行者(含む保証人等)のデフォルト等、市場環境次第では、以下の想定損失額にかかわらず、投資額のほぼ全額を毀損する可能性があります。

1.参照株式の株価終値の最大下落率(過去データ)

過去における参照株式の株価終値の最大下落率は、以下のとおりです。

(観測期間:2018年8月1日~2023年7月31日)

| 観測期間 | 1年 | 2年 | 3年 | 4年 | 5年 |

|---|---|---|---|---|---|

| 最大下落率* | 29% | 35% | 60% | 66% | 66% |

* 最大下落率:観測期間における最高値(終値)と最安値(終値)の比較を示したもの。

マネックス証券作成

2.満期償還時の想定損失額

本債券の償還期限に関する参照株式の株価終値が上表の過去データ(1.参照株式の株価終値の最大下落率(観測期間1年))と同様29%下落した場合、ノックイン事由が発生せず、「償還イメージ」(4)のように額面100%以上で満期償還となります。

しかし、「償還イメージ」(5)(6)のように参照株式の株価が観察期間中に上記の最大下落率を超えて下落しノックイン事由が発生すると、額面割れで償還する可能性があります。また、参照株式株価の下落のみに限らず、発行者(含む保証人等)の信用リスク要因、もしくはその他の要因により、満期償還時における実際の損失額は拡大する可能性があります。

3.中途売却時の想定損失額について

本債券の流通市場は確立されておらず、償還前に売却することは困難です。仮に売却できたとしても、その売却価格は、参照株式の株価終値、金利等の市場動向の変化に加え、発行者(含む保証人等)の信用状況(信用スプレッドや格付など外部評価の変化)などの要因の影響を受けると想定されます。そのため、中途売却時には、その売却価格が当初購入価格を大きく下回り、著しい損失が発生する可能性があります。

下表は、過去の市場データに基づく各対象金融指標の最大値および最小値を用いて、各対象金融指標が同時に損失の発生する方向に変化する最悪シナリオを前提とした想定損失額を試算日の市場環境に基づいて試算したものです。ただし、最悪シナリオを超えて変動した場合には、記載された想定損失額を超える損失が発生します。

期中価格の変動による想定損失額 (額面100,000円あたり)

2022年8月1日~2023年7月31日(1年間)

| 対象金融指標 | 対象金融 指標の動き |

変化率 (*変化幅) |

想定損失率 | 想定損失額 | |

|---|---|---|---|---|---|

| (A) | 原資産:参照株式の株価 | 下落 | -28.65% | 20.60% | 20,600円 |

| (B) | 原資産の予想変動率 | 上昇 | +3.64*% | ||

| (C) | 円金利 | 上昇 | +0.18*% | ||

予想変動率:ヒストリカルボラティリティ(260日)により計測

円金利:市場金利(スワップレート)により計測

マネックス証券作成

- 上記はノックイン事由の発生を前提としております。ノックイン事由が発生していない場合であっても、価格が下落することがあります。

- 上記は試算日における想定損失額の試算であり、時間が経過して償還日までの期間が短くなった場合の想定損失額とは異なります。また過去の市場データの最大値および最小値を超えて各対象金融指標が変動した場合等、市場環境等が急変した場合には、試算の前提条件と異なる状況になるため、想定損失額を超える損失が発生する可能性があります。

- 上記は仕組債に内包されるデリバティブ等の評価仲値(理論値)を基に算出した価格を想定しており、発行者の信用リスクや債券の流動性等は考慮しておりませんので、実際の売却価格とは異なります。また、実際に本債券を中途売却する場合の売却価格は、中途売却にかかわるコストの発生を反映し、上記変動要因を考慮して算出した価格をさらに下回る可能性があります。(ただし、投資元本金額を上回る損失が発生することはありません。)

- 上記はいずれも税金については考慮しておりません。

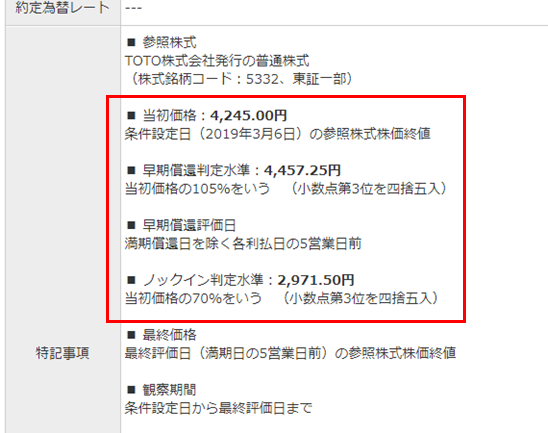

判定条件の確認方法

債券発行後、判定条件は「債券>取扱履歴>取扱銘柄概要」の特記事項でご確認いただけます。

※上記画像は一例です。実際の早期償還日等は、銘柄概要から必ずご確認ください。

この他の取扱中の債券については、債券トップのページよりご確認ください。

本債券は、「店頭デリバティブ取引に類する複雑な仕組債」に該当します。仕組債についてご不明な点があるお客様は「仕組債のお取引」をご確認ください。満期償還額および償還時期は、参照となる株式または指標の変動の影響を受けることがあります。

お申込み、ご購入の前に「銘柄概要」、「償還イメージ」、「当社の想定するお客様」、および、発生しうる損失額についての説明「本債券の想定損失額について」をご確認ください。

本債券の販売は終了いたしました

当社の想定するお客様

当社が定める複雑な仕組債の販売対象顧客基準は以下の通りです。

- 80歳未満のお客様

- 投資方針が「収益性重視型」または「バランス重視型」であるお客様

- 資金の性格が「余裕資金」であるお客様

- 保有金融資産が500万円以上であるお客様

- 金融資産額に対する複雑な仕組債の保有金額の割合が15%以内であるお客様

- 金融資産額に対する複雑な仕組債の購入金額の割合が15%以内であるお客様

- 販売に問題がないと思われる投資経験、知見・知識を有するお客様