2024年7月12日(金)、アモーヴァ・アセットマネジメントが運用するETF「上場インデックスファンド」シリーズより、日本の半導体企業30社に投資ができるETF「上場インデックスファンド日経半導体株(愛称:上場日経半導体)」(213A)が、東京証券取引所に上場しました。

本コンテンツはアモーヴァ・アセットマネジメント株式会社から提供を受けた資料を基に、上場インデックスファンド日経半導体株についてご紹介します。

上場インデックスファンド日経半導体株のご紹介

上場日経半導体は、急速に成長する日本の半導体産業への投資機会をご提供します。

| 銘柄名 | 上場インデックスファンド日経半導体株 (愛称)上場日経半導体 |

|---|---|

| 銘柄コード | 213A |

| 連動対象指標 | 日経半導体株指数 |

| 信託報酬率(税込) | 年率0.165%以内 |

| 決算日 | 毎年1月8日、7月8日 |

| 売買単位 | 10口 |

| 最低投資金額※ | 約2,000円(1口200円×10口) |

| NISA | 成長投資枠の対象 |

- 2024年7月12日上場当初の最低投資金額

- 取引手数料は考慮していません。

半導体産業の今後と日本企業の優位性

従来、半導体需要はスマートフォンなどの情報端末が中心でしたが、現在では自動運転やIoT、AI関連技術の発展に伴い、新たな需要が創出されています。

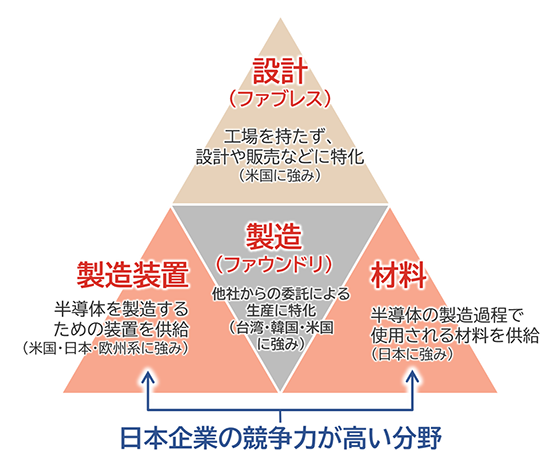

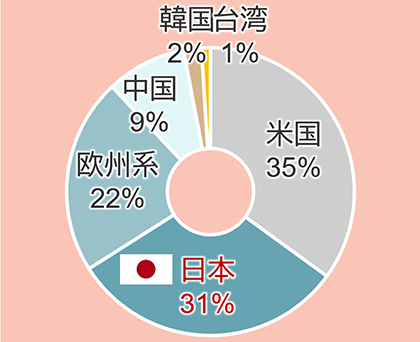

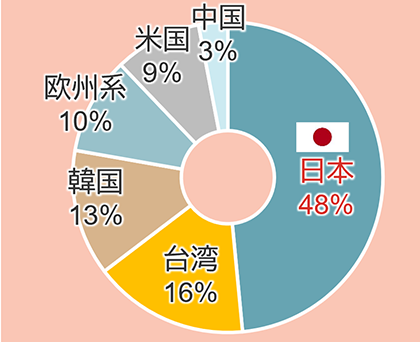

今後も成長が見込める半導体産業ですが、その分野は「設計」、「製造装置」、「製造」、「材料」の4つに大きく分かれます。日本の半導体産業は特に「製造装置」と「材料」の分野に強みがあり、国・地域別市場で高いシェアを有しています。

半導体産業の構造と市場シェア

企業の国・地域別シェア

企業の国・地域別シェア

- 上記はイメージです。

- 市場のシェアについては、2021年現在。経済産業省の「半導体・デジタル産業戦略 令和5年6月」掲載の「令和3年度重要技術管理体制強化事業(重要エレクトロニクス市場の実態調査及び情報収集)」(OMDIA)より経済産業省作成、2021年度実績をもとにアモーヴァ・アセットマネジメントが作成

- 上記は過去のものであり、将来の運用成果等を約束するものではありません。

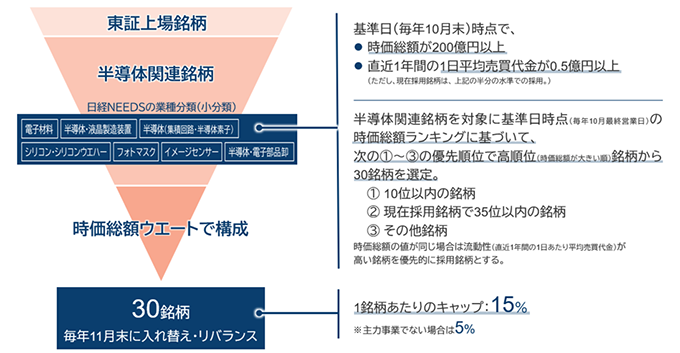

日経半導体株指数とは

日経半導体株指数は、東京証券取引所に上場する主要な半導体関連銘柄から構成される時価総額ウエート方式の株式指数です。時価総額が大きい30銘柄で構成し、日本の半導体関連株の値動きを表します。

また、1銘柄当たりの組み入れ率を15%以内(半導体関連事業が主でない会社は5%以内)としているため、多様な銘柄にバランスよく分散投資することが可能です。

下図のとおり、時価総額、流動性の基準を満たした半導体関連銘柄をスクリーニングしています(2024年5月末時点)。

指数構成銘柄一覧

構成銘柄一覧は下表のとおりであり、半導体製造装置や、半導体素材に係る銘柄が含まれています。(2024年5月末現在)

| 銘柄名 | NEEDS業種小分類 | ウエート |

|---|---|---|

| 東京エレクトロン | 半導体・液晶製造装置 | 16.88% |

| ディスコ | 半導体・液晶製造装置 | 15.99% |

| ルネサスエレクトロニクス | 半導体(集積回路・半導体素子) | 13.80% |

| アドバンテスト | 半導体・液晶製造装置 | 9.77% |

| レーザーテック | 半導体・液晶製造装置 | 9.16% |

| HOYA | フォトマスク | 4.40% |

| 信越化学工業 | シリコン・シリコンウエハー | 4.33% |

| SCREENホールディングス | 半導体・液晶製造装置 | 3.66% |

| ソニーグループ | イメージセンサー | 3.43% |

| ローム | 半導体(集積回路・半導体素子) | 2.00% |

| SUMCO | シリコン・シリコンウエハー | 1.98% |

| ソシオネクスト | 半導体(集積回路・半導体素子) | 1.95% |

| アルバック | 半導体・液晶製造装置 | 1.33% |

| ローツェ | 半導体・液晶製造装置 | 1.28% |

| 東京応化工業 | 電子材料 | 1.26% |

| 東京精密 | 半導体・液晶製造装置 | 1.13% |

| 住友ベークライト | 電子材料 | 0.98% |

| デクセリアルズ | 電子材料 | 0.97% |

| マクニカホールディングス | 半導体・電子部品卸 | 0.94% |

| ADEKA | 電子材料 | 0.84% |

| TOWA | 半導体・液晶製造装置 | 0.72% |

| トクヤマ | シリコン・シリコンウエハー | 0.53% |

| 日本化薬 | 電子材料 | 0.52% |

| 太陽ホールディングス | 電子材料 | 0.45% |

| 加賀電子 | 半導体・電子部品卸 | 0.39% |

| サンケン電気 | 半導体(集積回路・半導体素子) | 0.35% |

| トリケミカル研究所 | 電子材料 | 0.34% |

| 東京エレクトロン デバイス | 半導体・電子部品卸 | 0.33% |

| フェローテックホールディングス | 半導体・液晶製造装置 | 0.30% |

(出所)日本経済新聞社

- 上記は過去のものであり、将来の運用成果等を約束するものではありません。

- 上記は個別銘柄の取引を推奨するものでも、将来の組入れを保証するものでもありません。

日経半導体株指数の推移

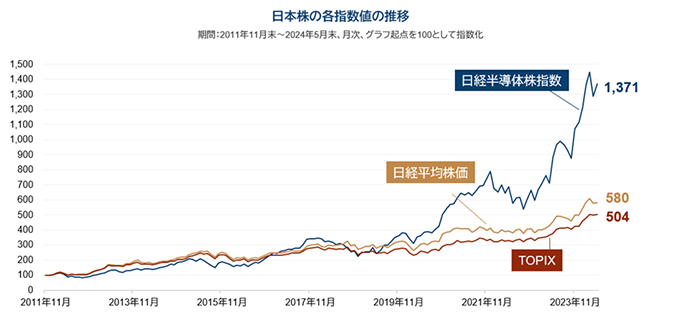

日経半導体株指数は、以下のグラフのとおり、遡及算出開始日(2011年11月30日)から現在(2024年5月末)にかけて約13.7倍のリターンとなりました。特に、IT技術が飛躍的に進歩する2000年代以降は、他指数(日経平均株価、TOPIX)よりも大幅に上昇しています。

- 日経半導体株指数の算出開始は2024年3⽉25⽇であり、2011年11⽉末まで遡及算出した指数値を採用しています。

- 各指数は配当込み指数を使用。

- 信頼できると判断した情報をもとにアモーヴァ・アセットマネジメントが作成

- 上記は過去のものであり、将来の運用成果等を約束するものではありません。

日経半導体株指数のリスク・リターン

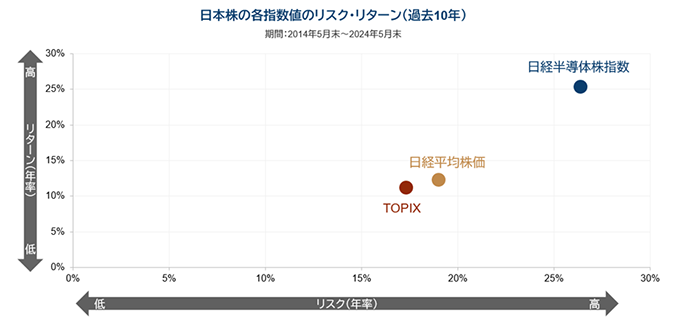

下図のとおり、日経半導体株指数の過去10年(2014年5月末~2024年5月末)のリスク・リターン(年率)は、リスクが約26%、リターンが約25%となっています。

同期間の日経平均株価やTOPIXと比較した場合、日経半導体株指数がより高リスク(価格変動性)、高リターンであることが分かります。

- 日経半導体株指数の算出開始は2024年3⽉25⽇であり、2011年11⽉末まで遡及算出した指数値を採用しています。

- 各指数は配当込み指数を使用。リターン、リスクはともに日々の変動率をもとに年率換算値。

- 信頼できると判断した情報をもとにアモーヴァ・アセットマネジメントが作成

- 上記は過去のものであり、将来の運用成果等を約束するものではありません。

主要国の中で積極的に支援を行なう日本政府

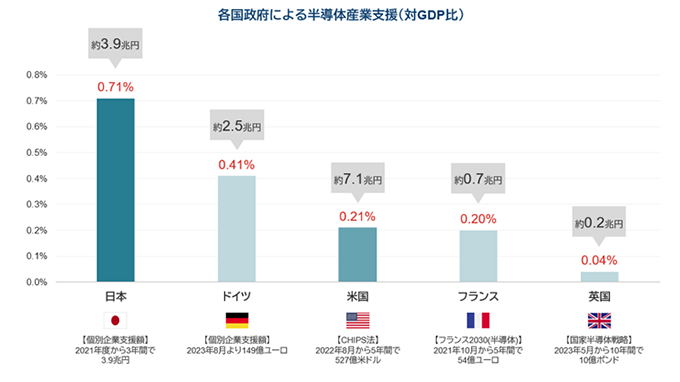

半導体は、今やデジタル技術の根幹であるため、国の経済安全保障に直結する重要な戦略物資となっています。

そのため、現在日本政府は国内の半導体産業を支援するために、過去の反省を踏まえた効果的かつ積極的な支援を展開しています。

例えば、各国政府による対GDP比での半導体産業支援の観点で、日本政府の支援規模は、下図のとおり欧米の主要国と比較しても積極的です。

- 財務省の資料をもとにアモーヴァ・アセットマネジメントが作成

- 支援額については、各国政府の支援額を当時の円にレート換算にしたもの。(1米ドル=135円(2022年8月)、1英ポンド=172円(2023年5月)、1ユーロ=159円(【ドイツ】2023年8月)、1ユーロ=132円(【フランス】2021年10月))

- 対GDP比は、支援額を名目GDPで除して算出。各国の名目GDPは、2022年の値。

- 上記は過去のものであり、将来の運用成果等を約束するものではありません。

〈指数の著作権等について〉

■ 日経半導体株指数

「日経半導体株指数」は、株式会社日本経済新聞社(以下「日経」という。)によって独自に開発された手法によって、算出される著作物であり,日経半導体株指数自体および日経半導体株指数を算出する手法に対して、著作権その他一切の知的財産権を有しています。日経半導体株指数を対象とする「上場インデックスファンド日経半導体株」は、投資信託委託会社等の責任のもとで運用されるものであり、その運用および本件受益権の取引に関して、日経は一切の義務ないし責任を負いません。日経は日経半導体株指数を継続的に公表する義務を負うものではなく、公表の誤謬、遅延または中断に関して、責任を負いません。日経は、日経半導体株指数の構成銘柄、計算方法、その他日経半導体株指数の内容を変える権利および公表を停止する権利を有しています。

日経半導体株指数は、S&P

Dow Jones Indices LLCの子会社であるS&P Opco, LLCとの契約に基づいて、算出、維持されます。S&P Dow Jones Indices、その関連会社あるいは第三者のライセンサーはいずれも日経半導体株指数をスポンサーもしくはプロモートするものではなく、また日経半導体株指数の算出上の過失に対し一切の責任を負いません。「S&P®」はStandard & Poor's Financial

Services LLCの登録商標です。

■ 日経平均株価

「日経平均株価(日経225)」に関する著作権等の知的財産権その他一切の権利は日本経済新聞社に帰属します。

■ TOPIX

TOPIXの指数値およびTOPIXに係る標章または商標は、株式会社JPX総研または株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIXに関するすべての権利・ノウハウおよびTOPIXに係る標章または商標に関するすべての権利はJPXが有します。

「上場インデックスファンド」シリーズ

大きく分けて、日本株式、外国株式、国内リート、外国リート、外国債券の5つのアセットクラスのETFをご用意しています。みなさまの投資の目的に応じた、組み合わせ投資に役立つETFでありたいと考えています。

「上場Tracers」シリーズ

事前に定めたルールに沿って運用するETFシリーズです。