金利上昇を背景に、J-REIT(日本版上場不動産投資信託)への関心が高まっています。金利上昇は一般的にJ-REITの収益性を下げると言われているためですが、今後の投資対象としてはどのように捉えればいいのでしょうか。この記事では、その理由や専門家である関大介氏の見通しと注目銘柄をお伝えします。

- J-REITとは

-

REITはReal Estate Investment Trustの略で、不動産投資信託を意味します。元はアメリカで生まれた仕組みであり、日本ではJapanのJをつけて「J-REIT」と呼ばれています。投資家から資金を集め、オフィスビルや商業施設、マンションなど複数の不動産などを購入し、その賃貸収入や売買益を投資家に分配する仕組みです。2001年9月から証券取引所に上場しており、株式と同様に売買することができます。(2025年2月25日18時30分ごろまで「2001年9月」ではなく「2009年」と誤った表示がされており訂正いたしました)

J-REITの分配金利回りは相対的に上昇している

2024年3月の日銀のマイナス金利政策の解除や、2025年1月の追加利上げにより、長期金利の上昇基調が続いています。

一般的に、金利上昇は資金調達コストを押し上げ、J-REITの収益性を下げると言われています。また、金利上昇から景気後退への懸念が生じた場合、賃貸需要を抑制し、空室率の上昇を招くリスクも高めます。コロナ禍などもあり、J-REIT市場は調整局面が続いていました。

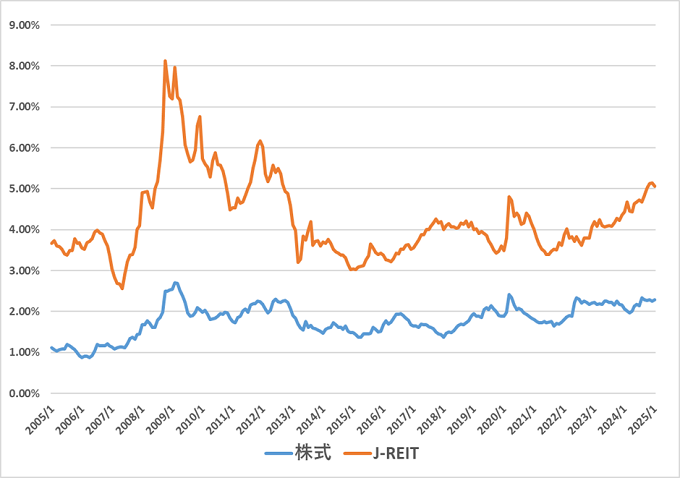

一方で、価格の下落が分配金利回りの上昇につながっており、以下のグラフのように株式の平均配当利回りを上回る傾向が続いています。

図表1 J-REITの分配金利回りと株式の平均配当利回りの推移

出所:不動産証券化協会、東京証券取引所よりマネックス証券作成

株式の平均配当利回りとして、2022年3月までは東証1部株式の平均配当利回り、2022年4月以降は東証プライム市場株式の平均配当利回りを使用。

マネックス証券ならJ-REITの信用取引手数料は0円!

マネックス証券では、ETF・J-REIT等の信用取引手数料が0円(無料)です。取引手数料を気にすることなく、300を超えるETF・ETN・J-REIT(インフラ投資法人含む)をお取引いただけます。

マネックス証券のJ-REIT取引なら

- J-REITの現在値や分配金利回りが一覧でわかる

-

-

J-REITの現在値や分配金利回り、NAV倍率などを一覧でご覧いただけます。さらに「分配金利回りが高い順」などの並び替えも可能です。

- いま、人気のJ-REITは?ランキング機能も充実

-

-

J-REITの売買ランキングや保有ランキングをご覧いただけます。いま、マネックス証券のお客様に人気があるJ-REITとは?

専門家はどう考えるのか

不動産証券化コンサルティングおよび情報提供を行うアイビー総研 代表取締役の関大介氏に今後の見通しと注目のJ-REIT銘柄を伺いました。(取材日:2025年2月19日)

アイビー総研株式会社 代表取締役

関 大介

早稲田大学法学部卒業。不動産会社財務部、外資系生命保険会社経理部、シンクタンクを経て、2007年2月に不動産証券化コンサルティング及び情報提供を行うアイビー総研を設立し、代表取締役就任。前職では、J-REIT市場創設前となる2001年2月から不動産証券化に関するポータルサイトを5年間運営。2006年5月よりJ-REIT情報に特化したJAPAN-REIT.COM(http://www.japan-reit.com/)の運営を開始し、現在は運営事務局の責任者を兼任する。

日経マネーやマネックス証券などの連載、その他エコノミストなどの経済誌や投資系雑誌にJ-REIT及び不動産市場に関する寄稿を多数行う。著作はJ-REIT【日本版不動産投資信託】最新格付けデータブック(秀和システム社)など。個人投資家向けのJ-REITセミナーにおいても2003年から毎年講師を務める。2016年東京証券取引所におけるREIT有識者ミーティング委員。

今後の見通し

J-REITの価格は停滞するも分配金は増配の傾向が継続

今後のJ-REIT市場の見通しは、J-REITの価格面で見れば当面は停滞傾向が続く可能性が高いが、分配金は増配傾向が続くことになりそうだ。

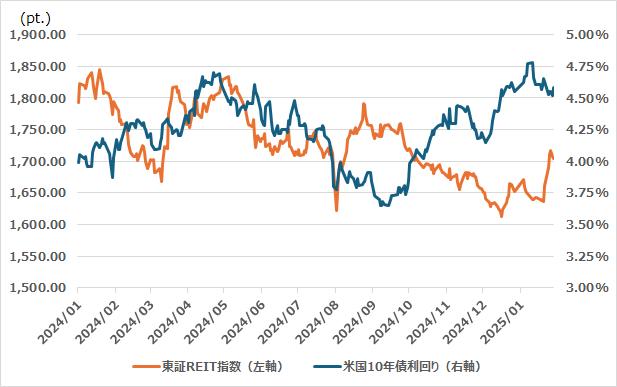

J-REIT価格停滞の要因は、国内外の金利動向の影響だ。特に米国長期金利がFRB(連邦準備制度理事会)の利下げにもかかわらず、高い水準で推移している影響が大きい。J-REITは、利回り投資商品としての側面が強いため、債券利回りの上昇はJ-REITの価格面に悪影響を与える。債券利回りの上昇によってJ-REIT利回りが上昇(J-REIT価格が下落)することがあるためだ。

米国長期金利動向の影響を受ける理由

日本の投資商品であるJ-REITが米国長期金利動向の影響を受ける理由は、売買金額の50%以上が外国人投資家で占められているためだ。米国10年債利回りは2024年9月にはFRBの利下げを受けて3.6%程度まで低下していたが、その後はトランプ氏の大統領再選の流れを受けて上昇に転じ4.5%程度と高い水準になっている。

図表2の通り、24年の東証REIT指数は24年4月と8月に上昇した。4月は米国長期金利は上昇していたがFRBの利下げの観測が出ていたこと、8月は利下げの確度が高くなり米国長期金利が大幅に低下したため外国人投資家の大幅な買い越しが起きていた。

しかしトランプ大統領就任に伴い、米国ではインフレが再燃する可能性が高まっている。米国長期金利がさらに上昇する可能性があるため、J-REITの利回りは5%を超える水準と米国10年債利回りよりも高いが、J-REIT価格が上昇(利回りは低下)する状況にはなっていない。

図表2 東証REIT指数と米国10年債利回り推移

出所:東京証券取引所、各銘柄及び米国財務省公表資料を基にアイビー総研(株)作成

東証REIT指数は2003年3月31日の値を基準(1,000)としている。

国内長期金利の上昇もJ-REIT価格低迷の要因

また国内長期金利の上昇もJ-REIT価格低迷の要因となっている。J-REITの全銘柄平均では総資産に対する借入金比率が42%程度あり、国内金利上昇により支払利息が増加し収益に悪影響を与えると懸念する投資家が増加するためだ。

このようにJ-REIT価格上昇を牽引する外国人投資家の継続的な買い越しが期待できない中、国内機関投資家は様子見の状態となっている。言い換えれば、米国長期金利に明確な低下傾向が生じる状況になれば、J-REIT価格の大幅な反転は期待できる状況と考えられる。東証REIT指数は1,700ポイント台以下で推移しているが、米国長期金利が低下すれば24年1月以来の1,800ポイント台回復も充分期待できそうだ。

価格低迷に対し、分配金は増配傾向

一方で分配金は、コロナ禍で低下していた増配率が拡大傾向となっている。個別銘柄では、上場来最高水準の分配金になっている銘柄も多い。

賃貸収益の面で見れば、J-REIT保有資産の4割弱を占めるオフィスビルの賃貸市場は急速に改善している。オフィス賃貸仲介大手の三鬼商事に調べによれば、東京都心5区(千代田・中央・港・新宿・渋谷)の空室率は24年1月の5.83%から25年1月には3.83%まで低下している。またインバウンド(訪日客)の大幅な増加によりホテルの賃貸収益は、売上などによって変動する賃料も増加によりコロナ禍前の2019年を上回る状態だ。

さらに不動産売買市場は、国内金利上昇の影響は少なく堅調だ。米国などを比較すると、日本国内の不動産利回りが長期金利よりも高く、レバレッジ(※)が効く数少ない不動産売買市場として外資系ファンドなどの算入も続いているためだ。J-REITは保有物件の含み益を売却により実現益にする動きを強めており、売却益計上で分配金の増加や安定化を進めている。

※レバレッジ:不動産投資では、不動産の利回りに対し低い金利で借り入れを行うことで資本(投資額)の利回りを上げることを指す。

外資系ファンドの存在感も高まる

業績面から見れば割安感が強いJ-REIT市場に対し、その点に注目して外資系ファンドによるTOB(株式公開買付け)が実施されている。具体的には、飲料大手のサッポロホールディングス(2501)などにも投資を行う3Dインベストメント・パートナーズ(以下3DIP)が、NTT都市開発リート投資法人(8956)と阪急阪神リート投資法人(8977)に対しTOBを実施している。この2銘柄に対するTOBは経営権の獲得や経営への関与などを目的としてものではなく、最大でも15%程度の取得と純投資目的としている。3DIPはJ-REIT市場に対し割安感の強さからTOBを実施し、他の外国人投資家に追随買い越しもあり25年1月にJ-REIT価格が上昇した(図表2)要因ともなった。

注目J-REIT銘柄とその理由

注目銘柄① 日本プロロジスリート投資法人(3283)

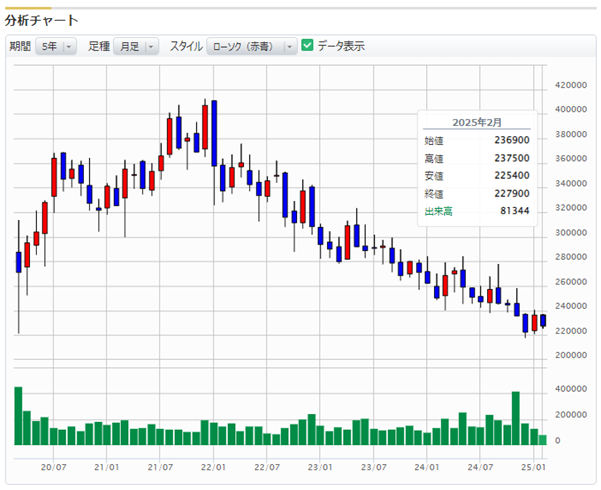

J-REIT価格上昇までは、米国の長期金利低下待ちという状況の中では、価格反転時に上昇余地が最も大きいと考えられる用途に投資しているJ-REITは投資妙味が高いと考えられる。

具体的には、物流系銘柄は時価総額が大きい銘柄のスポンサーが外資系であり、価格下落要因として米国長期金利上昇が最も影響している。その中でも日本プロロジスリート投資法人(3283)(以下NPR)は価格反発余地が大きい銘柄と言えるだろう。

NPRは日銀が異次元金融緩和政策を実施していた時期から、将来の国内金利上昇を想定し借入金比率を低く抑える運用を行ってきた。直近決算期(24年11月期)の借入金比率は38%以下と業界で二番目に低い。国内金利上昇の影響が少ない銘柄として注目される場面もありそうだ。

また物流施設は比較的長期契約をテナントと締結している場合が多く、賃貸収益増加余地が少ない用途とされている。しかしNPRは物価連動型賃料が24年11月期時点で29%を占め、その他の契約形態も併せ86%が物価上昇に対応する契約になっている。つまり物流系銘柄の中でも賃貸収益増加余地が大きい銘柄だ。物件売却なども行い年率3%程度の分配金成長を目指すとしており、収益の安定性が高い銘柄となっている。

図表3 日本プロロジスリート投資法人の価格推移

出所:マネックス証券

投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようにお願いいたします。

注目銘柄② 平和不動産リート投資法人(8966)

次に注目する用途として、オフィスを主体とした総合型(複合型)銘柄が挙げられる。オフィス特化銘柄は、前述の通りオフィス賃貸市況の改善を受け価格が上昇に転じている銘柄もあり割安感が薄れている銘柄がある。一方でオフィス主体の総合型には、まだ価格が低迷している銘柄も多く割安感が残っている。

その中でも平和不動産リート投資法人(8966)(以下HFR)は、利回り面で市場平均より1%程度高く割安感が強い状態が続いている。ポートフォリオはオフィスと住宅を半分程度保有する銘柄であり、住宅の収益安定性とオフィスの成長性を併せ持つ銘柄となっている。またオフィスは中規模物件中心であり、2025年に東京都内で大量供給される大型物件とは競合しない点もプラス材料だ。

またHFRは連続増配歴がJ-REIT市場で最も長い銘柄で、実績ベースで2015年11月期以降18期連続増配であり、25年11月期まで増配の予想も示している。分配金の安定性が極めて高い銘柄としては利回りが高い状態という点で投資妙味がありそうだ。

図表4 平和不動産リート投資法人の価格推移

出所:マネックス証券

投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようにお願いいたします。

まとめ

J-REIT市場は割安感が強い状態になっていると考えられるが、前述の通り価格回復には時間を要する可能性もある。従って時期を分散しながら投資を行うことが重要と考えられる。また個別銘柄ではなく、市場全体の割安感もあるためJ-REITの指数を対象としたETFへの投資も有力だ。東証REIT指数の10倍程度と低い投資単位で投資可能であり、時期分散には向いていると考えられる。

マネックス証券のお金と投資の情報メディア「マネクリ」では、今回お話を伺った関氏が「J-REIT投資の考え方」を連載中です。(隔週木曜日に更新)

金利上昇の影響を受けながらも、投資妙味あり

相対的な分配金利回りの上昇を受けてインカムゲインを狙う方や、不動産への投資というポートフォリオの分散を検討する方にとってJ-REITは魅力的な資産クラスと言えるでしょう。

マネックス証券が発信するJ-REIT関連の情報をご活用いただき、J-REITへの投資をぜひご検討ください。

信用取引をはじめるには

信用取引は、マネックス証券の「証券総合取引口座」と「信用取引口座」の2つの口座を開設すると、ご利用いただけます。もちろんどちらも口座開設・維持費は無料です。

証券総合取引口座をお持ちの方

信用取引では、元本(保証金)に比べ、取引額が大きくなる可能性があるため、価格の変動等により元本を上回る損失(元本超過損)が生じることがあります。信用取引を利用するときは、その仕組みをよく知り、お客様自身の判断と責任において行うようお願いいたします。

また、信用取引口座の開設には一定の審査がございます。審査の結果によっては開設できない場合もございますので、あらかじめご了承ください。

信用取引をはじめるには

信用取引口座をお持ちでないお客様は、まず、信用取引口座をお申込みください。開設後は、信用取引口座情報へのアクセスや信用取引画面へのログインができます。

信用取引では、元本(保証金)に比べ、取引額が大きくなる可能性があるため、価格の変動等により元本を上回る損失(元本超過損)が生じることがあります。信用取引を利用するときは、その仕組みをよく知り、お客様自身の判断と責任において行うようお願いいたします。

また、信用取引口座の開設には一定の審査がございます。審査の結果によっては開設できない場合もございますので、あらかじめご了承ください。