近年債券市場ではグリーンボンドの発行量が増えてきています。

当社でも取り扱いを進めているグリーンボンドについてご説明します。

まずグリーンボンドについて知っていただく前にグリーンボンドなどを内包するサステナブルファイナンスについてご説明します。

従来の金融取引を一歩前へ、そして気候変動、自然破壊など様々な環境問題、労働環境や人権問題などの社会問題、企業のガバナンスといった様々な社会課題の解決を促進し、「持続可能な社会」を目指す投資・調達手段が「サステナブルファイナンス」となります。

その一翼を担うのが「グリーンボンド(Green Bond)」です。

サステナブルファイナンスは経済的リターンを追求する投資・調達の範疇にありながら、環境などの社会課題の解決を重視する投資のカテゴリーになります。

「サスティナブルファイナンスとは」でみてきたサステナブルファイナンスで解決しようとする社会課題の中で環境問題に着目したのが「グリーンボンド」です。

2008年に世界復興開発銀行(世界銀行(IBRD))によってはじめてのグリーンボンドが発行されて以来、発行量、起債数が増加しています。

環境問題の中で喫緊の問題として「地球温暖化の防止」があります。

世界の各国が2050年までのカーボンニュートラル(二酸化炭素排出ゼロ)を目指していることはご存じの方もいらっしゃると思います。

二酸化炭素などの温室効果ガス排出量の増加によって地球が温暖化し、深刻な気候変動を引き起こしているといわれていることが背景にあります。

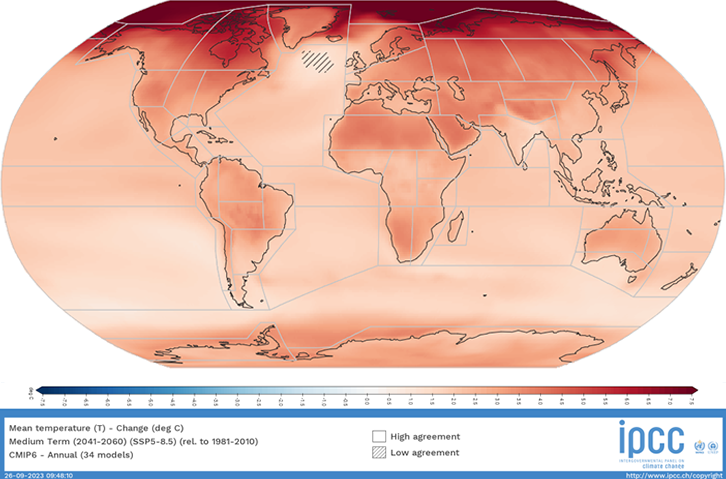

このまま地球が温暖化していくと、下の予測イメージのように多くの地域で人が住むことが難しくなってしまうかもしれません。

※図はIPCCが提供するSSP5-8.5(化石燃料依存した温室効果ガスの最大排出モデル)を用いた「1981年~2010年」に対する「2041年~2061年」の平均気温予測イメージ

(出所)IPCC「WGI Interactive Atlas」,参照:2025年4月30日(水)

企業や家庭における省エネの努力に加えて、再生可能エネルギーをはじめとして二酸化炭素排出削減に貢献するプロジェクトを増やしていかなければなりません。そのためには膨大な額の投資が必要で国レベルのみならず民間の資金も投じていく必要があります。

こうしたグリーンプロジェクトへの資金の調達手段となるのがグリーンボンドです。その購入によって世界的な環境問題解決へ企業、個人でも投資行動を通じて貢献することができます。

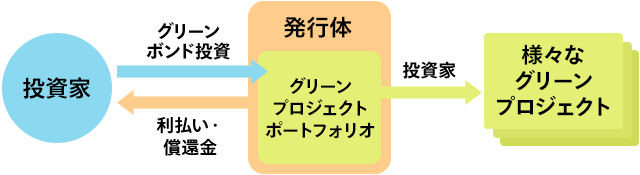

通常のグリーンボンドの構造では、投資家が購入したグリーンボンドの発行代金は発行体の保有するグリーンプロジェクト向けのポートフォリオに充足されます。このポートフォリオは様々なグリーンプロジェクトへ債券、またはローンなどの手法により投資されます。

したがって発行代金が特定のプロジェクトに紐づいているということはなく、様々な通貨、年限のプロジェクトへの投資資金として用いられることになります。

グリーンプロジェクトをはじめとする社会課題解決のための投資・融資は通常の投資・融資よりもリターンが低い傾向があります。こうした現状から発行されるグリーンボンドの起債水準も通常債券と比較して年利率で数ベーシス(1ベーシスは0.01%)以上低く設定されることが一般的です。

グリーンボンドを通じて環境問題に貢献したいと考えたとき、発行体毎に異なる基準で起債がされていたら、私たちは何を判断材料にして投資してよいか分からなくなってしまいます。

国際資本市場協会(ICMA)ではグリーンボンド原則(※1)を打ち出し、発行体がグリーンボンドを起債する際の原則、注意事項をガイドラインとして公開しています。各発行体はこういった世界的な基準、ガイドラインを参考にしながら投資家へ透明性のある開示を行っています。日本においても環境省が「グリーンボンド及びサステナビリティ・リンク・ボンドガイドライン 2022年版」(※2)を策定しています。

ガイドラインがグリーンボンドに期待する事項として下記の①~④がきちんと説明、開示されているかがあります。

また次の事項を推奨しています。

当社といたしましては、こういった項目を満たしているグリーンボンドをお客様へご案内してまいります。

これまでグリーンボンドについてご説明してまいりましたが、グリーンボンドと同じサステナブルファイナンスに属する債券の一部をご紹介します。これらのものもグリーンボンドと合わせてお客様からのご要望、市場の動向を見ながら取り扱っていきたいと考えております。

フードロス、水資源、教育支援等といった社会課題を解決するために発行される債券。世界復興開発銀行やアジア開発銀行をはじめとする国際機関によって発行されることが多いです。

発行体が発行に際して設定したサステナビリティ目標(例:二酸化炭素排出量削減)の達成に応じて財務的、構造的に変化する可能性を有した債券(例:達成状況でクーポンが変化)。

二酸化炭素排出量の多い企業などを中心に省エネなどを含む脱炭素化へ向けた移行(トランジション)への取り組みに対して発行される債券。

| 国内外 区分 |

銘柄名 | 発行日 |

|---|---|---|

| 外国 | クレディ・アグリコル・CIB 2029年3月22日満期 円建社債(グリーンボンド) | 2024年 3月21日 |

| 外国 | クレディ・アグリコル・コーポレート・アンド・インベストメント・バンク 2024年12月19日満期 円建 早期償還条項付 参照株式株価連動社債(株式会社商船三井)(グリーンボンド) | 2023年 12月18日 |

| 外国 | クレディ・アグリコル・コーポレート・アンド・インベストメント・バンク 2024年11月7日満期 円建 早期償還条項付 参照株式株価連動社債(ソフトバンクグループ株式会社)(グリーンボンド) | 2023年 11月6日 |

| 外国 | クレディ・アグリコル・CIB2026年10月26日満期 メキシコペソ建社債(グリーンボンド) | 2023年 10月25日 |

| 外国 | ナティクシス 2024年9月27日満期 円建 早期償還条項付 参照株式株価連動債(第一生命ホールディングス株式会社)(グリーンボンド) | 2023年 9月26日 |

| 外国 | クレディ・アグリコル・CIB 2028年6月23日満期 豪ドル建社債(グリーンボンド) | 2023年 6月22日 |

| 外国 | クレディ・アグリコル・CIB 2028年1月12日満期 豪ドル建社債(グリーンボンド) | 2023年 1月11日 |

※2025年4月30日(水)時点

債券取引に関する重要事項

<リスク>

債券の価格は、金利水準の変動により上下しますので、償還前に売却する場合には、元本損失が生じることがあります。また、発行者の経営・財務状況の変化およびそれらに対する外部評価の変化等により、元本損失が生じることがあります。外貨建て債券は、為替相場の変動等により、元本損失が生じることがあります。<手数料等>

債券のお取引の際には、購入対価をお支払いただきますが、取引手数料はかかりません。外貨建て債券を日本円で購入される場合や償還金等を日本円で受取りされる場合など、所定の為替手数料がかかります(為替レートは実勢レートに基づき当社が決定します。詳細は、当社ウェブサイト「債券」ページの「為替手数料一覧」をご覧ください。)。

<その他>