2017年6月22日(木)に公表しました「お客様本位の業務運営に関する方針」に基づく、具体的な取組方針と取組状況をここにお知らせいたします。

「お客様本位の業務運営」の品質を高める活動実績の見える化に取り組むにあたり、下図のとおり、(A)~(E)の4つの重点項目からなる具体的取組方針を定めています。

この4つの重点項目の品質を高めていくために、重点項目ごとにその活動状況を計測するための重要業績評価指標(Key Performance

Indicator(以下「KPI」とする。))を設定し、四半期ごとに公表してまいります。

当社は、創業時より一貫して「個人投資家の利益を考える業務運営」を進めてまいりました。このたび「お客様本位の業務運営に関する方針」に取り組むにあたり、当社の考える「お客様本位の業務運営」とは具体的にどのような関係をお客様との間で築くことであるかを下図のように定義いたします。

当社の考える「お客様本位の業務運営」とは、当社のアイデンティティーである「個人投資家の利益を考える業務運営」という企業姿勢を高い品質で実現するために、幅広い個人投資家の様々な投資ニーズに対応できる多種多様な金融商品を提供し、且つそれぞれの金融商品がどのような特徴を持ち、それらへの投資により個人投資家がどのようなコストやリスクを負い、そのリスクテイクによりどのようなリターンを期待できるのかについて、タイムリーに正確な情報提供を行う体制を構築することと定義いたします。

【当社の考えるお客様本位の業務運営体制】

当社は、本方針の遵守状況を確認するため、その遵守に関する重要業績評価指標(Key PerformanceIndicator(以下「KPI」と言います。))を設定します。KPIに関しては、お客様から頂戴するご意見・ご要望、アンケート調査によるお客様の満足度などを基にお客様本位の業務運営が実現できているかを把握できるものとし、取組状況の一環として公表すると共に、KPIを改善する「PDCAサイクル」を回し機能させることでお客様本位の業務運営を向上させてまいります。

当社は、個人投資家のニーズにお応えするため多様な金融商品を提供しておりますが、販売に際しては、お客様のご意向や状況に適する商品をご提案すること、お客様自ら納得して商品をお選びいただくことができる環境を整備し充実することが重要だと考えております。当社はそのための勧誘方針を定め、商品の導入時から販売時に至るまで、その商品がどのようなお客様に適する商品なのかを多くの役員・社員の目で評価し、期待されるリターンだけでなくそれぞれの金融商品の特徴、コストやリスク、について、さらには当社のサービスや投資に関する情報などを幅広くご提供することで、お客様がご自身のご判断で最善の利益を得るための選択が可能となるよう業務を行います。本方針に基づき以下のKPIを継続的に公表・モニタリングしております。

当社は、「利益相反管理方針」を定めており、お客様の利益を不当に害する恐れのある取引を特定して類型化し、対象となる取引の管理方法・管理体制・管理の対象とするグループ会社を明確化した上で、お客様の利益を不当に損なわないよう対象取引を適切に管理します。利益相反管理に関する方針は以下に公表しております。

- 利益相反管理

当社は、当社のグループ会社であるマネックス・アセットマネジメント株式会社が提供する投資信託のラップサービス(サービス名:ON COMPASS)を提供しております。お客様のご意向や状況を無視して販売がなされ、お客様と当社で利益が相反することがないよう以下をモニタリングしております。

手数料等およびリスクなどの重要事項については、商品ごとにまとめ、契約締結前交付書面等に明記にするとともに、お客様に分かりやすく説明することを心掛けています。

当社では、お客様の知識や投資経験等に応じた対応を行えるよう勧誘方針および適合性の原則を定めております。特に、取引際し十分な注意が必要と考えられる商品については、その旨を販売画面でお客様の目にとまりやすい形で表示しております。

<重要情報シート>

重要な情報について、ウェブサイトでのご案内や取引画面を通じてわかりやすくご理解いただけるよう工夫しており、その一例として、重要情報シート(金融事業者編)を提示しています。

また、重要情報シート(個別商品編)を順次ご提供し、重要な情報を分かりやすくご説明する取り組みを実施しております。

- (一例)重要情報シート(個別商品編)「マネックス・アクティビスト・ファンド(愛称:日本の未来)」

当社では、お客様の保有資産の詳細分析、将来のリターン予測、追加購入のご提案、生涯収支シミュレーションなどを通じ、お客様一人ひとりに合わせた資産設計のアドバイスが可能なサポートツールを提供しております。

本方針に基づき以下を継続的に公表・モニタリングしております。

- (B)金融商品・サービスに対する理解を促す情報提供

以下のような取り組みを行い、改善を続けております。

また、当社は、お客様ご自身の判断と責任において安心してお取引いただけるよう、「勧誘方針」を定め、勧誘に際し以下の取り組みを行っております。

本方針に基づき以下を継続的に公表・モニタリングしております。

- (C)お客様との双方向コミュニケーションの機会創設

- (D)お客様本位の業務運営体制を効果的に作動させるための統制機能

当社では、本方針の遵守状況を確認し、KPIを改善する「PDCAサイクル」の機能を向上させるために適切に当社役職員が行動していることを定期的に確認し、必要な対応を協議し実行しております。また、最良のサービスを提供するには社員一人一人の力が何よりも重要と考えております。資格取得支援制度や研修等により役職員に必要な知識・スキルの維持・向上を図っております。

各重点項目に関する具体的な取組目標の状況は以下のとおりです。

常に実績をモニタリングし、経済情勢や市況によってお客様のニーズ等が変化した場合は、変更理由を明示したうえで目標そのものを変更してまいります。

お客様それぞれのリスク許容度・投資スタイルを考慮したうえで、資産形成・運用の目的に応じた多種多様な金融商品ラインナップを提供することにより、お客様がご自身のご判断で最善の利益を得るための選択ができる環境を構築いたします。

1.お客様に多様な取引機会を提供する取組み

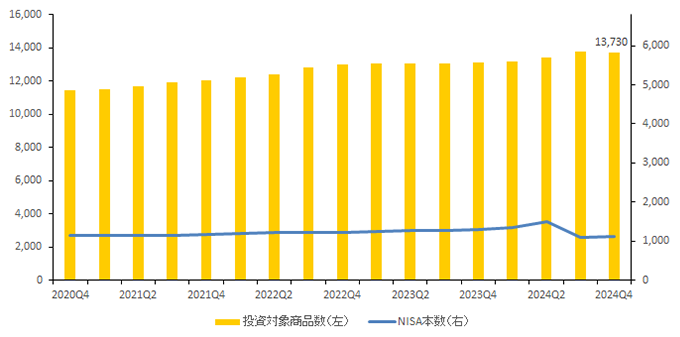

【投資対象商品数】

「投資対象商品数」は、主に日本株・米国株・中国株、投資信託の取扱本数、FX取引における取扱通貨ペア数等合計により表されています。

個人投資家に世界の成長へアクセスいただけるようにしています。

第2四半期(2025年7~9月)は4月に年初来の安値を付けて以降の反発上昇が継続し、日経平均が4万円台に突入後も上昇継続して9月末には4万5千円台にも乗りました。米国株もほぼ同様に上昇継続でこの第2四半期を終えています。

そのような中、外国株や新規設定された投資信託の追加を継続して進めております。米国株ではこの四半期もETFで新たな届出が複数あり、遅滞なく取り扱うことで商品数の増加につながっています。

今後もお客様の投資目的、投資スタイル、投資経験及びリスク許容度等の違いから生まれる多種多様なニーズにお応えし、お客様に低コストで適切な商品をお選びいただけるよう、幅広いラインナップの金融商品をご提供いたします。

幅広い層のお客様の金融商品取引にとって有益な情報やサービスを、お客様が理解しやすいようにウェブサイトやセミナーおよびその他のツール等を利用して提供することにより、お客様がご自身のご判断で最善の利益を得るための選択ができる環境を構築いたします。

1.お客様の金融商品・サービスに対する理解を深める取組み

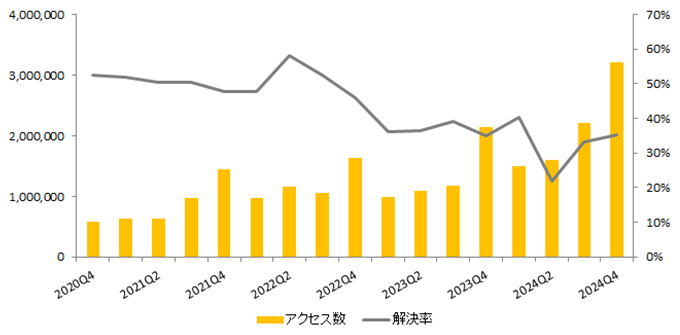

【FAQ満足度】

「解決率」とは、FAQアンケート結果における、投票総数に占める「解決した」という投票数が占める割合を表しています。

お客様の疑問について、自己解決の支援をすることが満足度向上に繋がると考え、2023年1~3月期からFAQのアンケート結果投票数ではなく、FAQへのアクセス数を開示しております。

お客様の「?」を解消する理解しやすいコンテンツを作成します。

現在提供しているFAQの総数は1,486件です。定期メンテナンスを実施し、コンテンツが常に最新の状態をキープできるようにパトロールしています。コールセンターへの問い合わせが多い内容については、定期メンテナンスとは別の観点から既存FAQの充実度をチェックし、内容が不足している場合には、新たなFAQの作成や既存のFAQを修正する対応を行っています。また、文章ではわかりづらい内容については動画で案内をするFAQの作成も行い、さらにわかりやすいFAQの提供を目指しております。

第2四半期(2025年7~9月)はお問い合わせ数の減少に伴いFAQへのアクセス数も減少しましたが、解決率は前期を下回りました。より解決につながるよう自己解決率50%回復を当面の目標とし、解決率が低いFAQのさらなる修正と改善を継続的に進めてまいります。

2.お客様の市場に対する理解を深める取組み

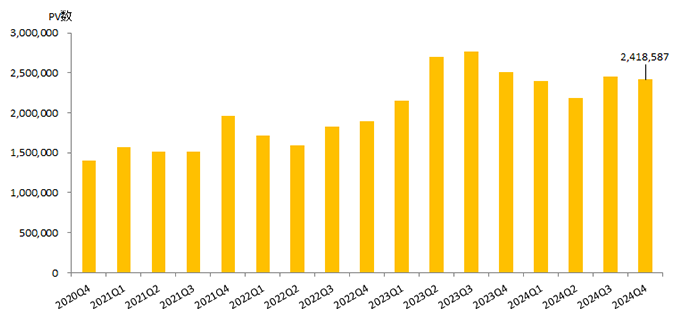

【レポートサイト閲覧実績】

「PV数(閲覧数)」は、マネックスレポートサイトに掲載する、主に以下の各レポートのPV数(閲覧数)の合計により表されています。

<主な内訳>

「市況概況」、「ストラテジーレポート」、「今週のマーケット展望」、「ストックボイス」、「広木隆のMarket

Talk」、「新潮流」、「ポートフォリオのすすめ」、「マクロテーマ解説」、「投資のヒント」、「日本株銘柄フォーカス」、「吉田恒の為替デイリー」、「吉田恒の為替ウィークリー」、「岡元兵八郎の米国株マスターへの道」、「アクティビストタイムズ」、「広木隆のMonday Night

Live」、「ハッチの米国株『マーケットセミナー』」、「ウォール街を知るハッチの独り言」等

お客様の投資判断を適切な情報でサポートいたします。

第2四半期(2025年7~9月)は日米ともに4月に年初来の安値を付けて以降の反発上昇が継続し、メジャーな指数で最高値を更新し続ける展開となりました。そのような中、上昇相場の継続によって安定的に運用できている投資家が多くなっているためか、月を重ねるにつれて相場の先行きや個別銘柄の物色等を目的としたレポートの閲覧数が減少しました。

今後も、常にタイムリーかつ正確に金融市場や金融商品に関するレポートをお届けできるようにラインアップを強化するだけでなく、求められる情報の変化にも注意を払い、個人投資家の投資にとって有益な情報を継続的に提供してまいります。

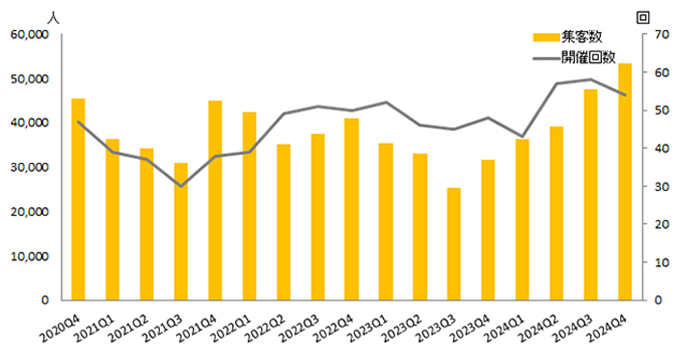

【オンラインセミナー参加実績】

「集客数」は、主に当社が開催する以下の各オンラインセミナーの参加者数の合計により表されています。

「雇用統計セミナー」、「米国株オンラインセミナー」、「松本大とここだけトーク」等

(※)更新日現在で開催していないセミナーは、主な内訳として表示していません。

お客様の投資にとって有益な情報をタイムリーにお届けします。

第2四半期(2025年7~9月)に実施したオンラインセミナーは、前四半期(4~6月)と比べ開催回数は7件増加しましたが、四半期の合計集客数は約35%減少しました。前四半期に続き当社講師陣によるマーケット解説セミナーに加えて、2025年後半の国内株式市場の見通しを5夜連続で解説するセミナーや、銘柄スカウター活用術セミナーを実施しご好評をいただきました。

今後も、オンラインセミナーを通じた情報提供を強化してまいります。

※「マネックス証券チャンネル」含む。

3.お客様の投資対象の選定を支援する取組み

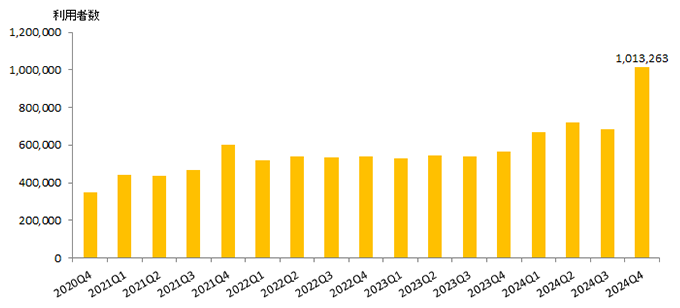

【投資情報サービス利用実績】

お客様のお取引の道標となるサービスを提供します。

第2四半期(2025年7~9月)のラボツールの利用者数は過去最高を記録しました。日経平均株価は4万円を割り込む日もありましたが、9月には約45,852円の高値をつけ、日本株市場の活況を示しています。こうしたマーケットの好調を受けて、特に投資力診断・MONEX VISIONの利用者数が増加いたしました。また10月には、投資力診断でお客様の保有・売買銘柄を表示する機能のアップデートを実施するなど、継続的なサービスの改善に取り組んでいます。引き続きお客様の利便性が向上する開発を進めてまいります。

「必ずやお客様のためになるはず」という提供者の一方的な思い込みをクールダウンし、お客様の真のご要望やご不満が何かを正確に把握するために、お客様の生の声を吸い上げるいくつかの取組みを行ってまいりました。その中には創業当初より継続しているものもあり、今後も継続してまいります。

1.お客様の疑問を解決する取組み

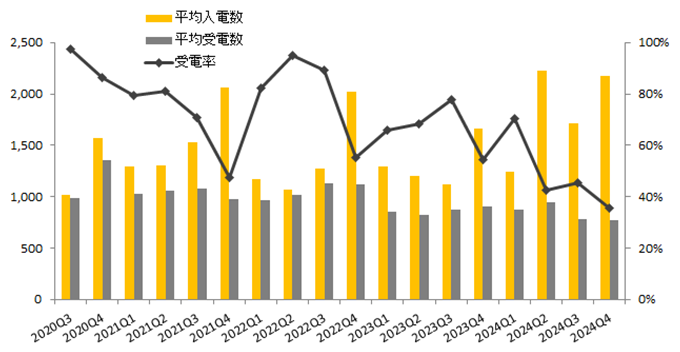

【コールセンター稼働状況】

「受電率」とは、対象期間の総受電件数を、同期間の総入電件数で除したものです。(対象期間の総受電件数÷対象期間の総入電件数)

お問い合わせに速やかに対応できる体制を整えます。

第2四半期(2025年7~9月)は前期よりお問い合わせ数は減少したものの、引き続きログイン時のセキュリティ強化に関して、非常に多くのお問い合わせをいただいております。

混雑時に電話以外でもお客様のご不明点を解決できるように、わかりやすいWebページの作成やFAQ、チャットボットの改善に引き続き注力いたします。お問い合わせに迅速に対応できる体制を整備できるよう努力してまいります。

2.お客様の声を拾い上げる取組み

つねにお客様のご意見に耳を傾けてまいります。

【オリエンテーションコミティー】

-開催方針-

当社は、オンライン専業証券ではありますが、お客様と直接意見交換できる機会として「オリエンテーションコミティー」を設け、創業時の1999年11月より四半期ごとに様々なテーマを掲げて開催してまいりました。

-対応実績-

第100回オリエンテーションコミティーは、前回に引き続き、Web会議システムの「Zoom」を用いてオンライン上で開催しました。13名のお客様に参加いただき、3グループに分かれて「感謝の第100回~次の時代に向かうマネックスの未来について~」をテーマにディスカッションを行いました。

ディスカッションでは、これまでのマネックスのサービスやイメージ、これからのマネックスに求められていることについてお伺いしました。「銘柄スカウターが他にはないので活用している」「docomoとの提携で積立を開始した」など利用されている目的についてお話しいただき、「セミナーが充実している」など当社への今日までのご感想をいただいた一方で、「マネックスは玄人向けというイメージや硬いイメージがある」や「初心者向けや親しみやすいコンテンツが必要」といったご意見もいただきました。

いただいたご意見、ご要望は今後のサービス改善に活かし、より良いサービスが提供できるように努めてまいります。

【ここだけトーク】

「ここだけトーク」は、お客様と当社創業者の松本とが直接コミュニケーション可能なオンラインセミナーです。2007年4月より定期的に開催しており、お寄せいただきましたお客様からのご質問に対して松本自らが回答するという他社には類を見ない取組みを実施しています。頂戴したご意見やご要望については、従業員一丸となって吟味し、タイムリーに対応してまいります。

【QUARTERLY MONEX】

取締役社長執行役員の清明自らお客様向けに発信する機会を設けるために2020年から始まったオンラインセミナー「Monthly Monex」は、「QUARTERLY MONEX」へと形を変えて、情報発信を行っています。当社の新商品・新サービスのご紹介、キャンペーンなどのご案内に加え、ゲストで当社社員が登場することもある旬なテーマでのフリートークも好評いただいております。

【全国投資セミナー】

当社は、主にインターネットを通じてサービスを提供させていただいていますが、個人投資家の皆さまの前で直接お顔を拝見しながらお話しさせていただくために、「全国投資セミナー」という対面型のセミナーを実施しています。第2四半期(2025年7~9月)は新たな取り組みとして7/2(水)に東京でも開催、7/26(土)に福岡でもセミナーを実施しました。今年度は全6回を実施予定で、オンライン形式で全国どこからでも講演を聞きたいというニーズにもお応えしながら「全国投資セミナー」は今後も継続して開催します。

先述の(A)、(B)、(C)の活動が有効に機能し、より品質の高いものになるように、役職員一人一人の日常的な業務活動を正しく方向づけるため、経営が主導的に関与する体制を整えた上で、役職員を対象とした研修などによる意識付けや人事評価への反映など組織的な統制機能を構築してまいります。

※社長を含む執行役員以上が参加し、進行中のプロジェクトや部門の重要トピックについて共有を行う会議体

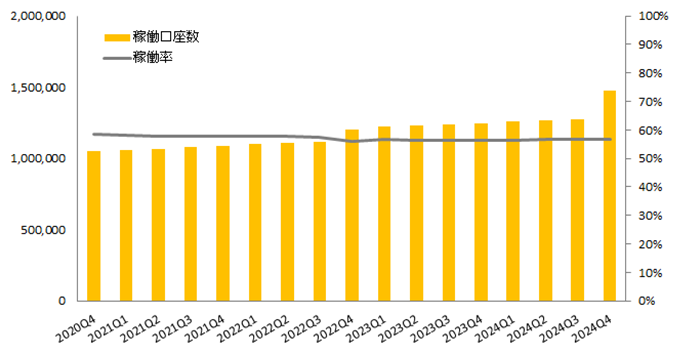

【稼働口座数・稼働率】

【稼働口座数(3年)・稼働率】

「稼働口座数」とは各月末時点で合計の預り資産が1円以上ある口座、もしくは基準日起算の過去一年間/3年間において出金を含めた取引(手数料や入出金等)があった口座の数を指しています。

「稼働率」とは、稼働口座数を、証券総口座数で除した百分比です。(FX専用口座やiDeCo口座等のサブ口座は含まれておりません。)

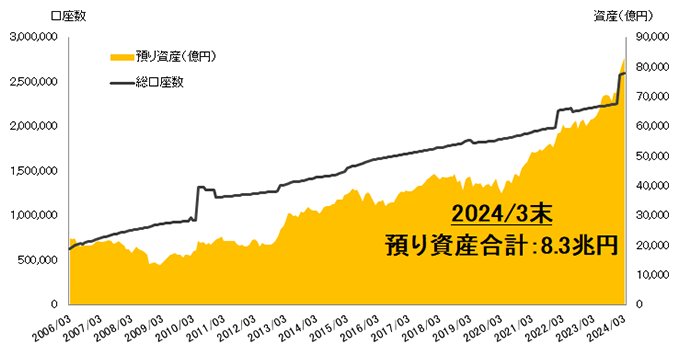

【預り資産と総口座数】

2022年6月までの「総口座数」は証券口座とFX専用口座の合計数です。2022年7月より、FX専用口座のサービス停止により、「総口座数」は証券口座のみとなります。

「預り資産」は、マネックス証券がお預りしているお客様が運用する資産の各月末合計金額(貸株含む)です。

【1口座あたり預かり資産】

【新NISA口座数】

【iDeCo口座数】

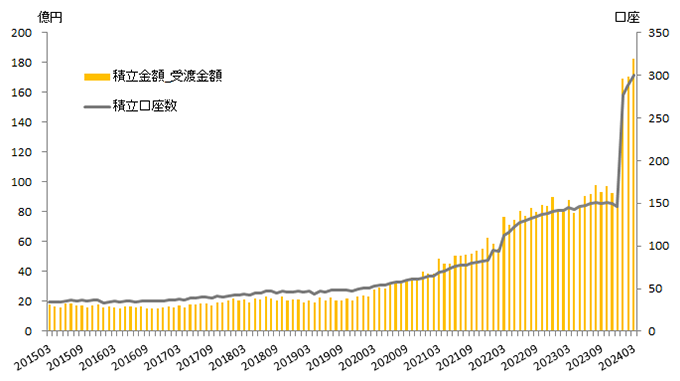

【投信積立の月間取引口座数および積立約定金額】

積立口座数は課税口座またはNISA口座で積立を行っている口座数の合計です。

積立金額はNISAを含む株式投信・公社債投信・外貨MMFの合計であり、iDeCo、ON COMPASS、マネックスアドバイザーは含んでおりません。

マネックス証券において、お客様本位の業務運営に関する方針の実現に向けて実施した最新の取り組みやその状況をご紹介いたします。

| 【金融商品・サービスの新たな提供や改善に関する取り組み】 |

|---|

|

| 【資産形成・資産運用をサポートする投資情報・ツールに関する取り組み】 |

|---|

|

| 【お客様の利便性向上に関する取り組み】 |

|---|

|

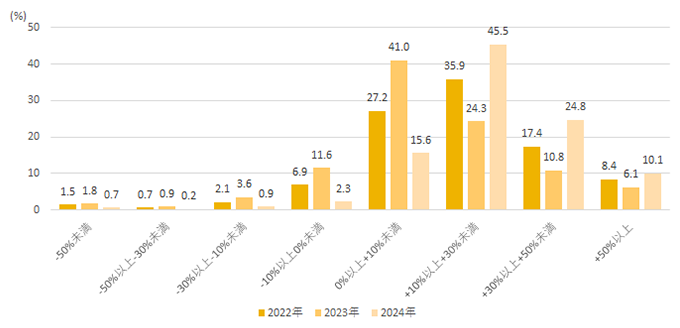

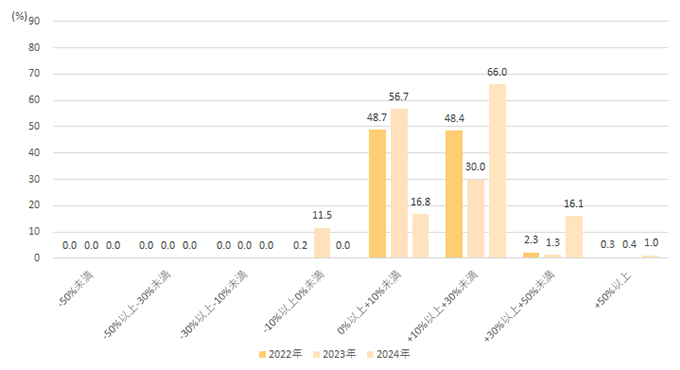

金融庁が2018年6月に公表した「投資信託の販売会社における比較可能な共通KPI」として、「運用損益別顧客比率」および「投資信託預り残高上位20銘柄のコスト・リターン」ならびに「投資信託預り残高上位20銘柄のリスク・リターン」をここにお知らせいたします。

各基準日時点のトータルリターンは、以下の通りです。2025年3月末基準の投資信託残高に対するトータルリターンは、73.1%のお客様が運用損益でプラスとなっております。また、ファンドラップは67.7%のお客様が運用損益でプラスとなっております。

【投資信託】

【ファンドラップ】

「作成上の前提条件」

2025年10月31日

マネックス証券株式会社

取締役社長執行役員 清明 祐子