お客様の長期資産形成を応援するため、S&P500に連動を目指す低コストファンドをマネックス証券専用でご用意しました。

つみたてiシェアーズ 米国株式(S&P500)インデックス・ファンド(愛称:つみたてS&P500)

投資を始めたいけど何から始めればいいか分からない方や、投資をしているけどコストが高くて見直しを検討している方に、ぜひご検討いただきたい、

『業界最低水準※の低コスト』『NISA対象』の新ファンドをご紹介いたします。

※Fundmark、2023年9月末時点。S&P500指数に連動する国内の米国株式インデックス・ファンドとの比較。ブラックロック・ジャパン調べ

| ファンド名 | つみたてiシェアーズ米国株式(S&P500)インデックス・ファンド(愛称:つみたてS&P500) |

|---|---|

| ベンチマーク(対象指数) | S&P500指数(配当込み、円換算ベース) |

| 購入時申込手数料 | 無料 |

| 実質的な運用管理費用 | 実質年0.0586%程度(2026年5月7日までの期間)※ 2026年5月8日以降は、実質年0.09072%(税抜0.0852%)以内となります。 |

| 運用会社 | ブラックロック・ジャパン株式会社 |

| 設定日 | 2023年11月17日 |

| 決算日 | 5月2日(休業日の場合は翌営業日) |

※2026年5月7日までの期間は、上記の実質的な運用管理費用が適用されます。

2026年5月8日以降の期間は実質的な運用管理費用は純資産総額に対して年0.09072%(税抜年0.08520%)以内となります。

つみたてiシェアーズ 米国株式(S&P500)インデックス・ファンド(愛称:つみたてS&P500)

詳細・お申込みはこちらから

「つみたてiシェアーズ 米国株式(S&P500)インデックス・ファンド(愛称:つみたてS&P500)」は、旧NISAの「一般NISA」「つみたてNISA」に加え、2024年から始まる新NISA制度の「成長投資枠」「つみたて投資枠」の対象商品です。

非課税制度を利用して資産形成したい方は、マネックス証券でNISAをご利用ください。

ぜひ非課税メリットも活かして、長期の資産形成でお役立てください。

| 特定口座・ 一般口座 |

旧NISA | 新NISA | ||

|---|---|---|---|---|

| 一般NISA | つみたてNISA | 成長 投資枠 |

つみたて 投資枠 |

|

| ○ | ○ | ○ | ○ | ○ |

「新NISAへGO!NISA投信つみたて継続キャンペーン」を実施中です。ぜひキャンペーンにエントリーのうえ、当ファンドのNISA口座での投信つみたてもご検討ください。

マネックス証券では「マネックスの全力NISAシリーズ」と題してさまざまな魅力的なサービスやプログラムをご用意しています。

また、新NISA特設ウェブサイトを公開いたしました。個人投資家の皆様に有益な情報を発信いたします。

当ファンドを持っているだけで、Amazonギフトカードなどと交換可能な「マネックスポイント」が貯まります。

詳細はこちらにてご確認ください。

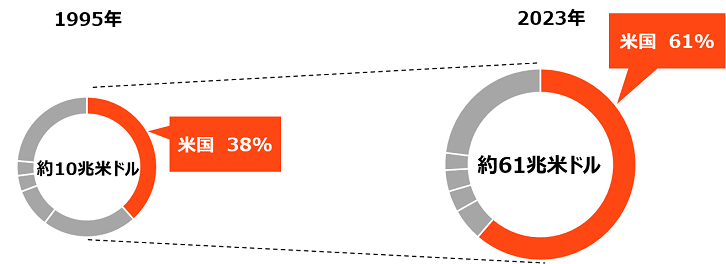

2023年9月末時点で、米国株式市場は世界株式市場の6割以上を占めています。

1995年と2023年の世界株式市場の時価総額を比較すると、米国の比率は一段と増加しており、米国が世界経済の拡大をけん引していることが分かります。

出所:ブルームバーグのデータをもとにブラックロック・ジャパン株式会社が作成した資料をマネックス証券が引用。

注記:世界株式市場はMSCI・オール・カントリー・ワールド・インデックスを使用。それぞれ1995年12月末、2023年9月末時点。

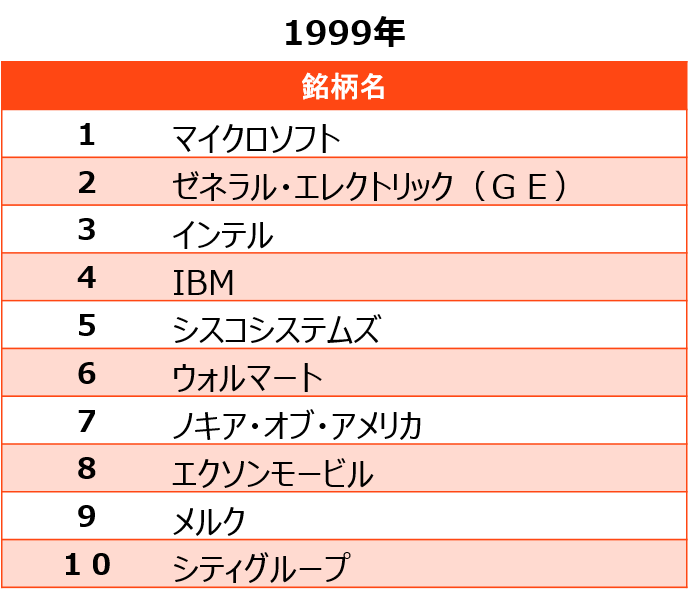

S&P500指数(インデックス)は、米国の代表的な株価指数の一つです。

米国に上場する株式の時価総額が上位にある企業約500社からなり、米国を代表する大企業、世界をリードする企業や業種が含まれているのが特徴といえます。

米国株式市場の時価総額の約80%をカバーしており、米国の市場動向を把握する上で非常に重要な指標と言えます。

※アルファベットはGoogleの持株会社。議決権の有無により、AクラスとCクラスにわかれています。

出所:ブルームバーグのデータをもとにブラックロック・ジャパン株式会社が作成した資料をマネックス証券が引用。1999年12月末、2023年9月末時点における構成銘柄です。

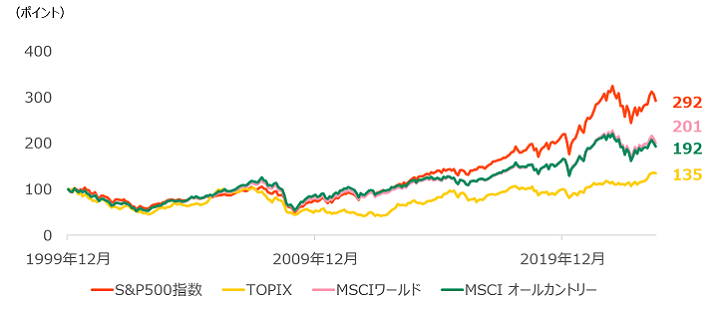

東証株価指数(TOPIX)は日本株式、MSCI World Index(MSCIワールド)は先進国株式、MSCI All Country World Index(MSCIオールカントリー)は全世界株式を代表する指数です。S&P500指数は、足元までの約20年間でみると、TOPIXやMSCIワールド、 MSCIオールカントリーと比較しても良好なパフォーマンスでした。

出所:ブルームバーグのデータをもとにブラックロック・ジャパン株式会社が作成した資料をマネックス証券が引用。

注記:1999年12月末の水準を100とし指数化したもの(月次)。米国株式はS&P500指数、日本株式はTOPIX、先進国株式はMSCIワールド、全世界株式はMSCIオールカントリー。過去の実績であり、将来の成果を予測するものではありません。また、指数に直接投資することはできず、投資する場合にはコストがかかります。

同様のS&P500指数に連動を目指す投資信託の中で、業界最低水準のコストにてご投資いただけます。

当初設定日(2023年11月17日)より2026年5月7日までの期間、S&P500指数に連動する米国株式インデックス・ファンドの中では最も低い年0.0586%(税抜年0.056%)の信託報酬(実質的な運用管理費用等)で取引できます。

運用コスト(信託報酬等)が低いほど、より投資家の方々の手元に残る収益が大きくなる可能性があるため、特に長期投資をする際は運用コストが重要なのです。

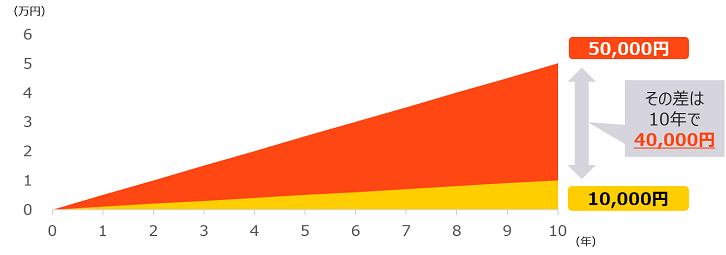

長期投資において運用コスト(信託報酬等)は非常に重要です。

次の図は運用コストが0.1%のファンドと0.5%のファンドに100万円を投資し、10年間運用した場合のシミュレーションです。

10年後に運用コストの違いで生じた差は4万円にも上り、このことからも長期で投資をすればするほど、運用コストは投資収益に大きな影響を与えるということがわかります。

仮に新NISAの非課税保有限度額1,800万円を投資していた場合、もっと大きな差となります。

つまり、長期投資やつみたて投資を行う際に「運用コスト(信託報酬等)が低いかどうか」は重要だと言えます。

出所:ブラックロック・ジャパン株式会社が作成した資料をマネックス証券が引用。

注記:投資金額である100万円の変動は考慮していません。

上の図はブラックロック・ジャパン株式会社が行ったシミュレーションの結果であり、実際の投資成果ではありません。したがって、将来の運用成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

つみたてiシェアーズ 米国株式(S&P500)インデックス・ファンド(愛称:つみたてS&P500)

詳細・お申込みはこちらから

ブラックロック・グループは、1988年に設立。運用資産残高約1,358兆円を有するニューヨークを本拠とする運用会社です。(※)

36ヶ国以上に拠点を擁し、株式や債券など伝統的な資産から、ヘッジファンド、実物資産にいたるまで、あらゆる資産をカバーし、世界の主要な年金基金や機関投資家のお客様を中心に、幅広い運用プロダクト/ソリューションを提供しています。

※2023年9月末 適用レート:WMロイター 1ドル=149.225円

投資信託取引に関する重要事項

<リスク>

投資信託は、主に値動きのある有価証券、商品、不動産等を投資対象としています。投資信託の基準価額は、組み入れた有価証券、商品、不動産等の値動き等(組入商品が外貨建てである場合には為替相場の変動を含む)の影響により上下するため、これにより元本損失が生じるおそれがあります。外貨建て投資信託においては、外貨ベースでは投資元本を割り込んでいない場合でも、円換算ベースでは為替相場の変動により投資元本を割り込むおそれがあります。投資信託は、投資元本および分配金の保証された商品ではありません。<手数料・費用等>

投資信託ご購入の際の申込手数料はかかりませんが(IFAを媒介した取引を除く)、換金時に直接ご負担いただく費用として、約定日の基準価額に最大0.50%を乗じた額の信託財産留保額がかかるほか、公社債投信については、換金時に取得時期に応じ1万口につき最大100円(税込:110円)の換金手数料がかかります。投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して最大年率3.1%(税込:3.41%)を乗じた額の信託報酬のほか、その他の費用がかかります。運用成績に応じた成功報酬等がかかる場合があります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。IFAコースをご利用のお客様について、IFAを媒介した取引から投資信託を購入される際は、申込金額に対して最大3.5%(税込:3.85%)の申込手数料がかかります。詳しくは当社ウェブサイトに掲載の「ファンド詳細」よりご確認ください。<その他>

投資信託の購入価額によっては、収益分配金の一部ないしすべてが、実質的に元本の一部払い戻しに相当する場合があります。通貨選択型投資信託については、投資対象資産の価格変動リスクに加えて複雑な為替変動リスクを伴います。投資信託の収益分配金と、通貨選択型投資信託の収益/損失に関しては、以下をご確認ください。個別投資信託のご留意事項

<ファンドの概要(投資対象)>

名称:つみたてiシェアーズ 米国株式(S&P500)インデックス・ファンド(愛称:つみたてS&P500)<購入/換金時に直接的にかかる費用>

申込手数料率(税込):0%(ノーロード)<保有時に間接的にかかる費用>

信託報酬率(年率・税込):純資産総額に対して 実質0.0586%程度(2026年5月7日までの期間)※詳しくは交付目論見書をご参照ください。上記の他にもファンドの保有期間中に間接的にご負担いただく費用がありますが、手数料等(費用)の合計額については、申込金額、保有期間、運用状況等により異なりますので、事前に料率、上限額等を表示することができません。

情報提供に関するご留意事項

NISA口座の開設およびお取引に関するご留意事項

<口座開設および金融機関変更に関して>

NISA口座は、同一年(1月~12月)において、1人1口座(1金融機関)までの開設となります。その年の買付けがすでに行われている場合、金融機関変更はできません。また、NISA口座の残高を他金融機関へ移管することはできません。<お取引に関して>