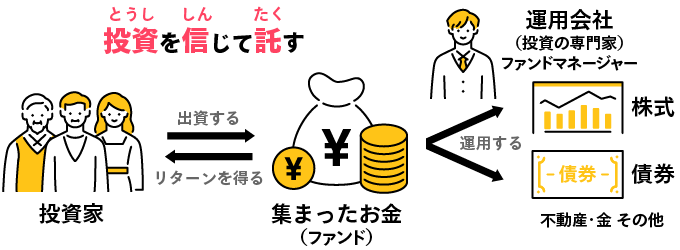

「投資信託」とは、投資家の皆さんから集めたお金を一つの大きな資金としてまとめ、運用の専門家が株式や債券、REIT(不動産投資信託)などに投資・運用する金融商品です。その運用成果(損益)が投資家それぞれの投資額に応じて還元・分配される仕組みです。

初心者の方でもわかりやすいよう、投資信託の仕組みやその魅力、投資信託の始め方・上手な活用方法についてご紹介します。

投資信託とは、投資家から集めた資金を、運用の専門家(運用会社)が株式や債券などのさまざまな商品を用いて運用する金融商品です。

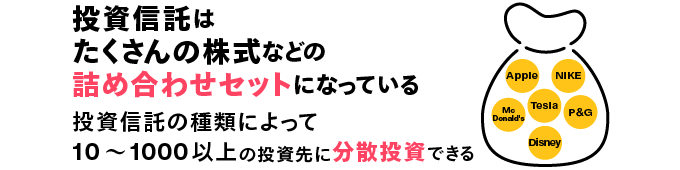

投資信託によって、国内外の株式、債券、金、REITなど、さまざまな投資対象があるため、投資信託を通じて世界中に投資することも可能です。多くの銘柄に分散投資することが可能なため、リスク分散の効果に期待ができます。

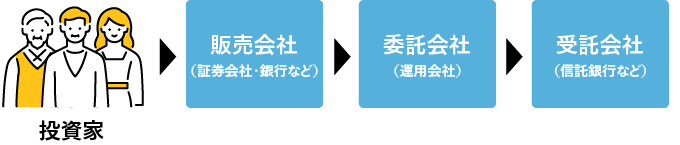

投資信託(ファンド)は「委託会社(運用会社)」によって作られ、証券会社、銀行などの「販売会社」が投資家との窓口になり販売を行います。

投資家から集めた資金(信託財産)はひとつにまとめられ、信託銀行などの「受託会社」が預かり、委託会社が決めた運用方針のもと、指示に従って運用します。

一口に投資信託といっても投資対象によってさまざまな種類があります。その数は国内のものだけでも数千本以上にのぼります。

どこの(国や地域)、何に(株式や債券、REIT、またそれらの組み合わせ)、どのように投資するか(指数に連動するインデックス型か、運用会社のファンドマネージャーが銘柄を選択するアクティブ型か)など同じ投資信託という商品のなかでもさまざまな違いがあります。

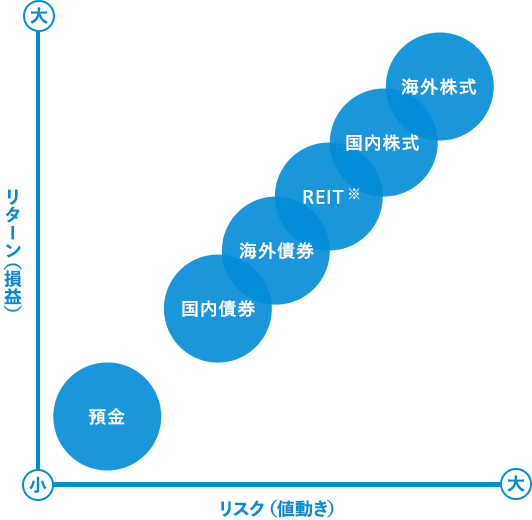

上の図は資産別のリスクとリターンの関係を示したイメージ図です。一般的にリスクが大きければ大きいほど、期待できるリターンは高くなる傾向があります。一方、リスクが小さければ、期待できるリターンは低くなる傾向があります。同じ資産のなかでも、海外の資産に投資する場合は、為替リスクも加わりますので、リスクが大きく期待リターンも高くなる傾向にあります。

なおマネックス証券で取扱いの投資信託はこちらから検索することができます。

※REIT(リート)とは、オフィスビルやマンション等の不動産に投資する運用商品です。

| 国内上場企業への株式投資 | 投資信託 | |

|---|---|---|

| 運用者 | 自分 | 運用会社 |

| 必要な投資金額 | 1,000円程度~ | 100円~ |

| 分散投資の しやすさ |

ある程度の資金が必要 | 100円から可能 |

| 購入に掛かる 手数料 |

単元株の場合、50円(税込:55円) 単元未満株買付の場合、無料 |

不要 |

| 保有時に掛かる 手数料 |

不要 | 信託財産に対して年間0.10%程度~ |

※当社の情報をもとにマネックス証券作成

株式投資と比較した場合、投資信託は小口の金額で分散投資ができるという利点があります。100円から投資をすることができ、銘柄によっては1,000以上の投資先に分散投資することができるため、個別株と比べるとリスクを抑えることができます。

手数料に目を向けると、投資信託は運用をプロに任せるため、保有期間中、信託財産の中から信託報酬が引かれます。一方株式投資の場合は購入・売却時に手数料が発生します。

続いてETF(上場投資信託)と投資信託を比較してみましょう。

一番の特徴は、ETFは証券取引所に上場され、市場で売買が行われており、上場株式と同じように売買できます。それに対し、投資信託は、1日1回算出される基準価額での取引となります。

| ETF | 投資信託 | |

|---|---|---|

| 上場・非上場 | 上場 | 非上場 |

| 取引可能時間 | 金融商品取引所の取引時間 | ファンドや販売会社ごとに異なる |

| 取引価格 | 市場での時価 | 1日1回算出される 基準価額 |

| 注文方法 | 成行・指値注文が可能 | 基準価額が分からない状況で購入・換金の申込みを行う(ブラインド方式) |

| 信用取引 | できる | できない |

| 購入先金融機関 | 証券会社 | 証券会社、銀行など |

| コスト:購入時 | 売買手数料(証券会社によって異なる) | 申込手数料 (ファンドや販売会社ごとに異なる) |

| コスト:保有時 | 信託報酬 (投資信託より低めの傾向) |

信託報酬 (ETFより高めの傾向) |

| コスト:売却時 | 売買手数料 (証券会社によって異なる) |

信託財産留保額など (ファンドや販売会社ごとに異なる) |

| 配当・分配金 | 分配金 | 分配金 (運用方針によって分配金が出ないものもある) |

選び方のポイント!

ETFの魅力の一つに、株式と同じように売買できることがあげられます。そのため、株式投資に慣れている方であれば、ETFの方がなじみやすいかもしれません。しかし、株式と同様に取引毎に売買手数料がかかります。さらに単元(ETFの多くは1口単位で売買可能)での購入になるため、金額指定の買付をすることができませんし、積立をするにも大きなハードルがあります。投資信託であれば、簡単な設定で、定期・定額の買付が可能ですので、忙しい方や初心者の方には向いているかもしれません。

企業の株式を個別に購入する場合は、基本的に日本株なら1単元(100株)~、米国株なら1株〜となります。数十万円〜数百万円の資金がないと購入できない銘柄も少なくありませんが、投資信託の場合、インターネット証券などを活用すれば多くの銘柄が100円から購入できるため、少ない金額で投資にチャレンジできます。

なおマネックス証券でもほとんどの投資信託が100円から、毎月や毎営業日などに決まった金額で積立投資をすることができます。この機会に投資信託で資産形成を初めてみてはいかがでしょうか。

※毎月や毎営業日などに決まった金額で買い付ける定時定額で積立投資することも可能です。

リスクを抑えるためには投資先を「分散させること」が大切ですが、投資信託なら基本的に1つの投資信託を買うだけで自動的に分散投資が可能です。

分散投資は国や地域だけでなく、債券やREITなど、異なる投資対象を組み合わせることも大切です。

個人では株式や債券などの専門知識や情報を分析したり、高度な投資手法を身につけて運用することは大変ですが、投資信託は投資家(お客様)に代わって、「ファンドマネージャー」とよばれる投資の専門家が運用を行います。専門知識がなくても、手間なく投資できるのが特徴です。

投資信託は、特定のテーマへの投資や、個人では買えない特殊な金融商品、個人ではアクセスしづらい国・地域にも投資することが可能です。そして、海外を投資対象とする場合も、日本円で投資ができる点も便利な金融商品と言えるでしょう。

積立投資とは、毎月1万円など、決まった金額を定期的に追加投資することで、ある程度長い期間をかけて、コツコツと資産形成を行っていく堅実な投資スタイルです。

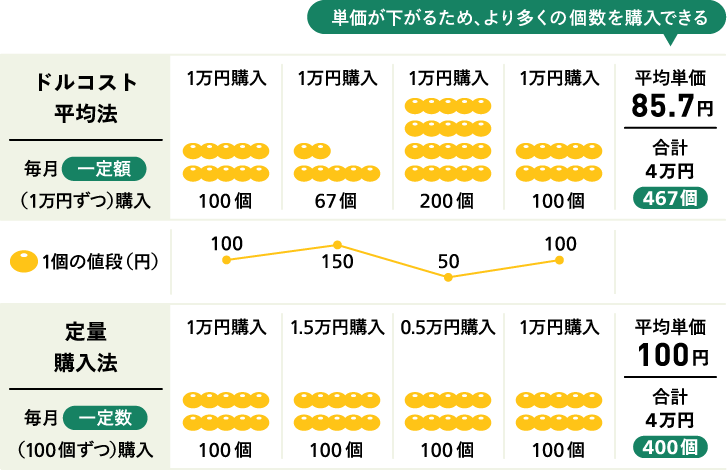

購入時期を分散させながら、定期的に定額で同一の投資信託を購入すれば、基準価額が高い時には購入口数が少なくなりますが、低い時には購入口数が多くなり、結果として平均購入単価を低く抑えることが期待できます。これが「ドル・コスト平均法」と呼ばれる投資方法です。

定時定額の決まったルールのもと、長期で継続して積立投資することで、高い時に買い過ぎたり安い時に買い損ねることを避けられます。中長期で資産形成するのに向いている投資方法です。

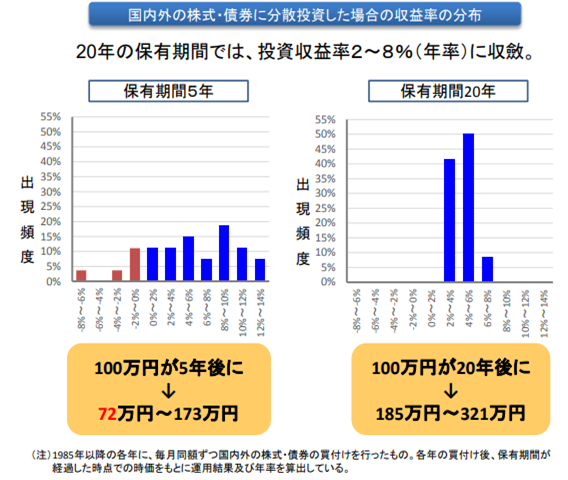

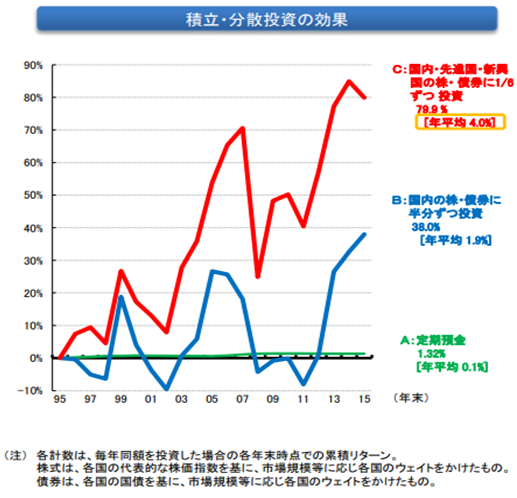

(出所)金融庁:「長期・積立・分散投資に資する投資信託に関するワーキング・グループ」(第1回)事務局説明資料

(出所)金融庁:「長期・積立・分散投資に資する投資信託に関するワーキング・グループ」(第1回)事務局説明資料

マネックス証券では、投資信託を少額(最低金額100円)から、お好きな頻度(毎日または毎月)で設定が可能です。加えて年2回のボーナス月設定もできますので、ご自身の資金状況に合わせてご利用いただけます。

途中から積立金額の変更(増額・減額)もできますので、お気軽に続けていただけます。

投資信託で資産形成をはじめる方に適したファンドとして、マネックス証券が取扱う1,700本以上の投資信託から7本を厳選して紹介します。

※2025年1月27日時点

バランス型ファンドの利点は、1本で株式や債券・リートなどの資産に幅広く分散できることです。値動きが異なる投資対象を組み合わせることで、価格変動リスクが軽減されます。また、バランス型ファンドにおいては、時間の経過とともに当初の資産配分と変動した場合、そのファンドのルールに従って配分比率を調整し元に戻す(=リバランス)といった、分散投資のメンテナンスの仕組みも備わっています。

運用時にかかるコスト(信託報酬)を抑えたい方には、インデックスファンドがおすすめです。株価指数と連動を目指すインデックスファンドは、アクティブファンドと比較し、個別銘柄の選定や調査、分析に生じる費用を削減できることから、運用コストが低い傾向にあります。

リスクを取りつつも、リターンを狙いたい方には指数よりも高いパフォーマンスを目指すアクティブファンドや、成長性を見込んだ新興国投資がおすすめです。

基準価額とは、投資信託の1口または1万口あたりの購入・換金などの取引時に基準となる価格のことです。投資信託の純資産総額を総口数で割ることで1口あたりの値段を毎営業日算出します。1日に1つの価額として公表され、基本的には毎日変動します。

「口数」とは投資信託の取引単位のことです。

株式の場合は「1株」ですが、投資信託は「1口」となります。

額面は、1口=1円、1口=10,000円など、投資信託ごとにあらかじめ決められており、投資信託説明書(交付目論見書)等で確認することができます。

新しく投資信託が設定されて運用を開始するときは、基準価額1万円(1口=1円)からスタートします。

額面が1口=1円の投資信託を10,000円分購入した場合、基準価額が10,000円とすると、保有する口数は、10,000口となります。

また、投資信託は毎月積み立てで購入することもできますが、この場合は基準価額に応じて購入する口数が変化します。

| 買う時 | 購入時手数料 (申込手数料、販売手数料) |

購入時に販売会社に支払う費用。申込価額の数%をその費用として支払います。 投資信託や販売会社によってはこの費用がない場合もあります。(※マネックス証券で取扱うすべての投資信託が購入時手数料0円で購入いただけます) |

|---|---|---|

| 保有中 | 信託報酬 (運用管理費用) |

投資信託を保有している間、投資信託の運用・管理に対する報酬として支払う費用です。投資信託の保有額に応じて日割りで信託財産から差し引かれ、販売会社、運用会社、管理会社(受託会社)に支払われます。 |

| 売る時 | 信託財産留保額 | 投資信託を売却(解約)する際、徴収される費用。販売会社が受け取るのではなく信託財産に留保されます。投資信託によって差し引かれるものと差し引かれないものがあります。 |

| 値上がり益 (キャピタルゲイン) |

投資信託を売却した時に売却時の基準価額が、購入時の基準価額を上回っていれば得られる利益です。 ※販売手数料等は考慮していません。 |

|---|---|

| 分配金 (インカムゲイン) |

保有期間中、主に運用益を原資として、その投資信託の運用資産の一部が保有口数に応じて投資家に分配(配分)されます。 決算日時点で投資信託を保有していれば、分配金を得ることができます。 |

分配金は、投資信託の信託財産から支払わるため、分配金が支払われると、「純資産総額」および「基準価額」は下落します。投資信託の分配金の支払いの方針は、投資信託によってさまざまです。

また、分配金の支払い頻度についても、毎月支払われるものから年1回だけのものまでと、投資信託によってさまざまです。分配金の額も、決算の内容や分配方針によって変化し、状況によっては支払われないこともあります。分配金の支払い方針は、交付目論見書でよくご確認ください。

投資信託で得た利益には、20.315%(所得税および復興特別所得税15.315%(※)、地方税5%)の税金がかかります。分配金のうち、課税されるのは普通分配金(利益から出る分配金)です。特別分配金は元本の払い戻しにあたるため、その分には課税されません。

※2013年1月1日から2037年12月31日まで、復興特別所得税として基準所得税額に2.1%が上乗せされています。

マネックス証券で投資信託をご購入いただくには、以下のステップが必要です。

STEP1

口座を開設する

口座の種類は「特定口座」がオススメです。

口座は、「一般口座」と「特定口座」があります。投資信託の売買益は、投資家自身が確定申告を行い納税するのが原則ですが、投資家の申告・納税申告の負担を軽減させる、販売会社が納税の代行などを行う制度として「特定口座」があります。

一般口座・・・投資家自身で損益通算し、確定申告

特定口座・・・特定口座ごとに販売会社が所得金額を計算。

特定口座(源泉徴収あり)→申告不要

特定口座(源泉徴収なし)→確定申告(※)

※一般口座や異なる販売会社の特定口座との損益通算、譲渡損失の繰越控除の特例を受けるには、確定申告が必要です。

STEP2

入金する

入金方法はこちら

STEP3

購入申込み

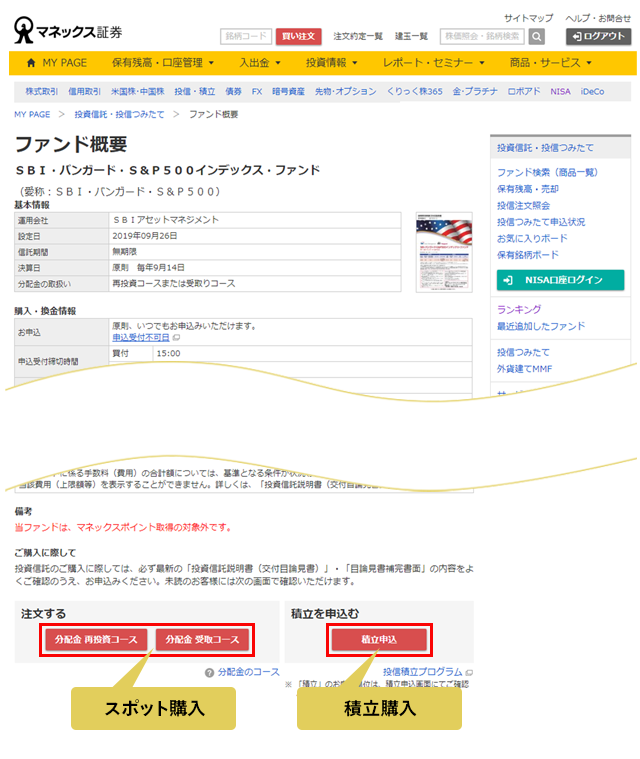

※入金後の購入申込みは、ファンド詳細ページの「購入・積立ボタン」からお進みください。

ファンド概要画面下の赤の注文ボタンから購入手続きを進めてください。

購入の操作方法を説明する動画もご活用ください。

投資信託取引に関する重要事項

<リスク>

投資信託は、主に値動きのある有価証券、商品、不動産等を投資対象としています。投資信託の基準価額は、組み入れた有価証券、商品、不動産等の値動き等(組入商品が外貨建てである場合には為替相場の変動を含む)の影響により上下するため、これにより元本損失が生じるおそれがあります。外貨建て投資信託においては、外貨ベースでは投資元本を割り込んでいない場合でも、円換算ベースでは為替相場の変動により投資元本を割り込むおそれがあります。投資信託は、投資元本および分配金の保証された商品ではありません。<手数料・費用等>

投資信託ご購入の際の申込手数料はかかりませんが(IFAを媒介した取引を除く)、換金時に直接ご負担いただく費用として、約定日の基準価額に最大0.50%を乗じた額の信託財産留保額がかかるほか、公社債投信については、換金時に取得時期に応じ1万口につき最大100円(税込:110円)の換金手数料がかかります。投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して最大年率3.1%(税込:3.41%)を乗じた額の信託報酬のほか、その他の費用がかかります。運用成績に応じた成功報酬等がかかる場合があります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。IFAコースをご利用のお客様について、IFAを媒介した取引から投資信託を購入される際は、申込金額に対して最大3.5%(税込:3.85%)の申込手数料がかかります。詳しくは当社ウェブサイトに掲載の「ファンド詳細」よりご確認ください。<その他>

投資信託の購入価額によっては、収益分配金の一部ないしすべてが、実質的に元本の一部払い戻しに相当する場合があります。通貨選択型投資信託については、投資対象資産の価格変動リスクに加えて複雑な為替変動リスクを伴います。投資信託の収益分配金と、通貨選択型投資信託の収益/損失に関しては、以下をご確認ください。NISA口座の開設およびお取引に関するご留意事項

<口座開設および金融機関変更に関して>

NISA口座は、同一年(1月~12月)において、1人1口座(1金融機関)までの開設となります。その年の買付けがすでに行われている場合、金融機関変更はできません。また、NISA口座の残高を他金融機関へ移管することはできません。<お取引に関して>

国内上場有価証券取引に関する重要事項

<リスク>

国内株式および国内ETF、REIT、預託証券、受益証券発行信託の受益証券等(以下「国内株式等」)の売買では、株価等の価格の変動や発行者等の信用状況の悪化等により元本損失が生じるおそれがあります。また、国内ETF等の売買では、裏付けとなっている資産の株式相場、債券相場、金利水準、為替相場、不動産相場、商品相場等(これらの指数を含む。)や評価額の変動により、元本損失が生じるおそれがあります。<保証金の額または計算方法>

信用取引では、売買代金の30%以上かつ30万円以上の保証金が必要です。信用取引では、元本(保証金)に比べ、取引額が最大3.3倍程度となる可能性があるため、価格、上記各指数等の変動、または発行者の信用状況の悪化等により元本を上回る損失(元本超過損)が生じるおそれがあります。レバレッジ型商品等の一部の銘柄の場合や市場区分、市場の状況等により、30%を上回る委託保証金が必要な場合があります。<手数料等>

国内株式等のインターネット売買手数料は、「取引毎手数料」の場合、約定金額3,000万円以下のときは、最大921円(税込:1,013円)、約定金額3,000万円超のときは、973円(税込:1,070円)かかります。ただし、信用取引では、「取引毎手数料」の場合、約定金額が50万円以下のときは、成行・指値の区分なく最大180円(税込:198円)が、約定金額50万円超のときは、成行・指値の区分なく最大350円(税込:385円)がかかります。また、「一日定額手数料」の場合、一日の約定金額300万円ごとに最大2,500円(税込:2,750円)かかります。約定金額は現物取引と信用取引を合算します。(非課税口座では「取引毎手数料」のみ選択可能ですのでご注意ください。)単元未満株のインターネット売買手数料は、買付時は無料です。売付時は約定金額に対し0.5%(税込:0.55%)(最低手数料48円(税込:52円))を乗じた額がかかります。国内ETF等の売買では、保有期間に応じて信託報酬その他手数料がかかることがあります。国内株式等の新規公開、公募・売出し、立会外分売では、購入対価をお支払いただきますが、取引手数料はかかりません。IFAコースをご利用のお客様について、IFAを媒介した取引の売買手数料は、1注文の約定金額により異なり、2億円超の約定金額のとき最大手数料345,000円(税込:379,500円)かかります。詳しくは当社ウェブサイトに掲載の「IFAコースの手数料」をご確認ください。<その他>

お取引の際は、当社ウェブサイトに掲載の「契約締結前交付書面」「上場有価証券等書面」「リスク・手数料などの重要事項に関する説明」を必ずお読みください。