「投資信託で資産形成を始めてみたいけど、リスクってあるの?」

そんな疑問を持っている方へ結論からお伝えすると、投資信託はリスク分散がしやすく、初心者の方の資産運用の第一歩としておすすめできる金融商品のひとつです。

しかしながら、リスクが全く無いわけではありません。投資信託で資産を増やすためには、事前に可能性のあるリスクを把握して対処できるようにすることが大切です。

本記事では、投資信託を買う前に知っておくべき「投資信託のリスク」について、投資初心者の方にもわかりやすく解説します。

本記事のポイント

「これから初めて投資信託を買う」

「投資信託にはどんなリスクがあるのか理解したい」

…という方におすすめです。

この記事を読むことで、投資信託で生じるリスクを把握することはもちろん、リスクを低減する方法を理解し、対策を講じることができるようになります。

投資信託のリスクを理解するためには、

「投資信託とはそもそも何か?」

の基本を理解している必要があります。

そこでまずは、投資信託の概要から簡単に解説します。

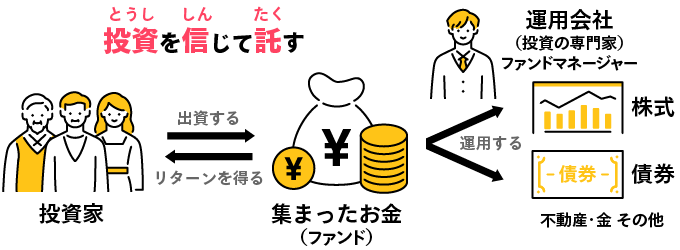

投資信託とは、投資家たちから集めたお金をひとまとまりにし、そのお金を運用の専門家が運用する金融商品です。

「投資を信じて託す」という名のとおり、運用会社にお金を託して運用してもらう金融商品が、投資信託です。

運用会社は、集まったお金をさまざまな投資対象に投資して運用します。株式・債券・不動産・金などが主な対象として挙がります。

投資対象地域も、日本・米国・先進国・新興国・全世界など、さまざまです。どんな投資対象に投資するかは、投資信託によって異なります。

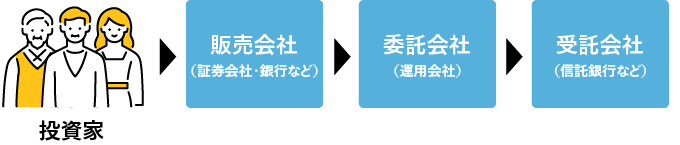

投資信託がどんな仕組みで運営されているのか、見てみましょう。

以下3つの会社によって成り立っています。

Check!

3つの会社のうち、いずれかの会社が倒産したとしても、投資家の資産は守られる仕組みになっています。

● 販売会社(証券会社・銀行など)

金融商品取引法によって、投資家が証券会社や銀行などの金融商品取引業者に預けた有価証券や金銭(お客様資産)と、金融商品取引業者自身が保有する有価証券や金銭とを分けて分別管理することが義務付けられています。

金融商品取引業者がきちんと「分別管理」を行っていれば、仮に金融商品取引業者が経営破たんした場合でも、金融商品取引業者に預けられている投資家の資産は確実に投資家に返還されることになります。

なお、マネックス証券では、お客様からお預りした資産を、マネックス証券自身が保有する資産と、はっきりと区別して厳正に「分別管理」しています。

詳細は「お預り資産の厳正な分別管理」をご覧ください。

● 委託会社(投資信託の運用会社)

次に、委託会社(投資信託の運用会社)が破たんしたとして、委託会社の役割は運用の指示を信託銀行などにすることなので、お客様の資産を預かることはなく、こちらも投資家の資産は安全に保護されます。

運用会社が経営破たんしても、その会社が運用していた投資信託はほかの運用会社に引継がれるか、繰上償還の手続きが取られます。

償還とは?

投資信託における償還とは、投資信託の運用を終えて信託財産の精算を行い、保有者に対して保有数量に応じた金額(償還金)を返還すること。

● 受託会社(信託銀行など)

最後に、最終的にお客様の資産を預かっている信託銀行が経営破たんした場合ですが、信託銀行が破たんしても投資家の財産は守られます。

信託銀行が預かっている信託財産は、金融商品取引法によって「分別管理」が義務づけられており、分別管理されていれば信託銀行が破たんしても安全に保護されるためです。

信託銀行の破たん時には、一定時点の基準価額で解約されるか、ほかの信託銀行への移管の手続きがとられます。

後述するように投資信託を活用する際の「リスク」は1つではなく様々な種類があります。それらのリスクを完全に回避することはできませんが、手段を工夫することなどによりリスクを抑えやすくできる場合があります。

投資信託はそもそも2つの点で個別の株式等に投資する場合にくらべてリスクを抑えやすい理由があります。

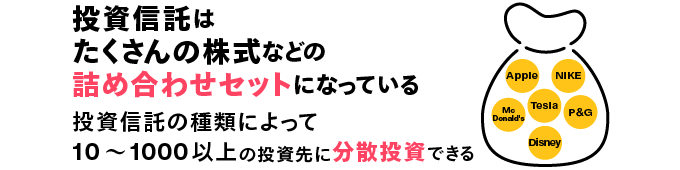

1つめの理由は「自動的に投資先を分散できる」からです。

投資信託は「たくさんの種類の株式などが入った詰め合わせセット」と捉えることができます。

リスクを抑えるためには「分散させること」が大切ですが、投資信託なら基本的に1つの投資信託を買うだけで自動的に分散投資になっているのです。

2つめの理由は「少額から投資ができる」からです。

企業の株式を個別に購入する場合は、基本的に日本株なら1単元(100株)~、米国株なら1株~となります。数十万円~数百万円の資金がないと購入できない銘柄も少なくありません。

取引時手数料を除き、2023年8月1日終値で計算すると、例えばトヨタ自動車(7203)なら244,550円~、オリエンタルランド(4661)なら540,500円~という具合です(取引手数料等は考慮せず)。

投資信託では、インターネット証券などを活用すれば多くの銘柄が100円から購入できるので少ない金額で投資にチャレンジできます。

なおマネックス証券でもほとんどの投資信託が100円から購入や積立投資をすることができます。この機会に資産形成を始めてみてはいかがでしょうか。

次に投資信託のリスクの考え方をご紹介します。

前述のとおり、投資信託はリスクを抑えやすいという特徴がありますが、投資信託と一口にいっても、多種多様な銘柄が存在します。

投資信託の組入銘柄(投資対象)は多岐にわたっています。具体的には投資信託ごとに投資対象の「資産」と「地域」に大きな違いがあります。それぞれ次節で解説します。

投資信託の投資先は、世界中の金融資産・不動産・コモディティ・オルタナティブなどになりますが、大きく以下の4つに分類できます。

▼ 投資対象の資産

基本的には、【債券<不動産<株式】の順に価格の変動リスクが大きくなります。ただし、相場環境やこの後に解説する地域によって異なりますので、一概に断定はできない点にはご注意ください。

次に投資対象の「地域」があります。

▼ 投資対象の地域

基本的には、【先進国<新興国】の順にリスクが大きくなります。

ここまでお読みいただいて、

「では、先進国の債券を投資対象とした投資信託が、リスクが低くておすすめということ?」

と思うかもしれませんが、必ずしもそうとは言えません。

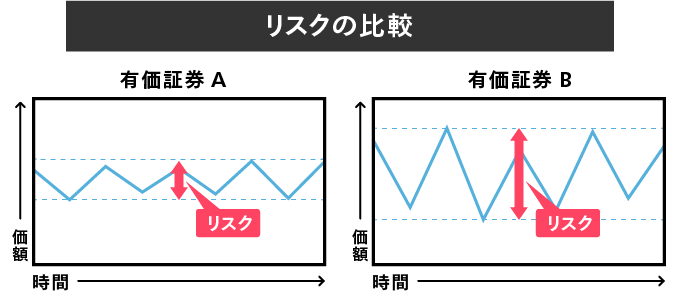

日常的にリスクという言葉を使うときには「危険性・危険度」という意味合いが強いですが、投資用語としてのリスクは「結果の不確実性」を意味しています。

言い換えると、得られる利益(リターン)の振れ幅がリスクなのです。

「ハイリスク・ハイリターン」という言葉があるとおり、一般的には、リスクが大きいほど、大きな利益を得られる可能性も高くなります。

よって、投資信託の銘柄を選ぶ際には、自分が目指す資産運用に照らし合わせて、適切なリスクを取るという発想が重要です。

加えて、貯蓄であれ投資であれ、資産を保有する以上、すでに何らかのリスクを取っているという点も、念頭におきたいところです。

「投資信託にはリスクがあるから、すべて銀行預金で貯蓄しよう」

これは一見、何のリスクも取っていないように見えるかもしれません。

ですが、見方を変えると物価が上昇していく環境下では、金利がほとんどつかない銀行預金のみをしていると相対的に資産が目減りしていくことになります。また、「資産の100%を円資産として保有している」ことになり為替変動リスクを取っているともいえるかもしれません。例えば対ドルで円安が進めば、ドル換算での資産が目減りするということです。

▼ 円資産をドル換算した金額

| レート | 円資産で保有している金額 | ドル換算した金額 |

|---|---|---|

| 1ドル=110円 | 1,000万円 | $90,909 |

| 1ドル=120円 | 1,000万円 | $83,333 |

| 1ドル=130円 | 1,000万円 | $76,923 |

※ドル換算金額は小数点以下切り捨て

まとめると、「リスク=危険だから害」と嫌悪するのではなく、リスクの種類を知って、自分が納得して取れるリスクを、意図的に選択して取ることが資産形成のコツといえます。

どんなリスクの種類があるのか、具体的なお話は次章でしていくことにしましょう。

では、ここからは投資信託のリスクを具体的な7種類に分けて解説していきます。

前述のとおり、

「投資におけるリスクとは、結果の不確実性のこと」

という前提を踏まえて読み進めていただくと、理解しやすいかと思います。

ひとつずつ見ていきましょう。

1つめは「価格変動リスク」です。

投資信託が組み入れている資産(投資している株式など)の価格が変動する可能性のことで、結果として投資信託の基準価額が変動することになります。

具体例として、全世界(日本を含む先進国・新興国)の株式などを対象とした投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」の価格変動を見てみましょう。

▼ eMAXIS Slim 全世界株式(オール・カントリー)基準価額チャート

期間:2018年10月31日~2023年8月1日 チャート基準日:2023年8月2日

出所:マネックス証券(参照 2023年8月2日)

上図のオレンジ色の折れ線グラフが基準価額です。上がったり下がったりしていることがわかります。このように価格が変動するリスクが「価格変動リスク」です。

保有口数が変わらない場合、購入した後に上昇すれば差額が利益となります。逆に、購入した後に下落すれば差額が損失となります。

購入時の基準価額よりも基準価額が下がった場合、「元本割れ」となります。投資信託は元本保証ではなく、元本割れのリスクがあることを認識しておきましょう。

2つめは「為替変動リスク」です。

外国為替相場の変動によって為替レートが変動する可能性のことで、海外の資産に投資する投資信託の場合に影響を受けます。

為替が変動することで外貨建て資産の円評価額が変わり、投資信託の基準価額が変動するためです。

一般的には、購入した後に円安になると基準価額にプラスの影響が、円高になるとマイナスの影響があります。

参考までに、2023年8月2日現在の米ドル/円チャートを見てみましょう。

▼ 米ドル/円(期間:2018年8月~2023年7月・週足)

出所:マネックス証券(参照 2023年8月2日)

2022年3月以降急速な円安が進んでいますので、外貨建て資産にはプラスの影響と考えられます。

逆に今後円高が進むようになれば、外貨建て資産にとってはマイナスの影響を受けるリスクがあるということです。

3つめは「金利変動リスク」です。

金利が変動することで、投資信託の基準価額が変動するリスクのことです。

一般的には金利が上がると債券価格が下落し、金利が下がると債券価格が上がります。債券を組み入れている投資信託では、ダイレクトに影響を受けます。

加えて留意したいのが「政策金利」の動向です。政策金利とは、中央銀行(日本では日本銀行)が物価の安定や景気回復などを目的とする金融政策の一環として定める金利のことです。

政策金利の変動は、預金・貸出金利・長期金利など、多方に影響を及ぼします。政策金利が上昇すると、多くの企業が資金調達しにくくなるため、生産や設備投資を縮小することが予想されます。

このような背景から、株式市場は、政策金利の引き上げが発表されただけで大きく下落することも珍しくありません。企業の業績悪化に対する不安を、市場が織り込むためです。

参考情報として、2022年以降に米国で急速な政策金利の引き上げが行われ、米国の債券市場および株式市場の変動が大きくなっています。以下は政策金利そのものではありませんが、政策金利の影響を特に大きく受けるとされる2年債利回りの推移です。

▼ 参考:米国債2年(期間:2018年8月~2023年7月・週足)

出所:マネックス証券(参照 2023年8月2日)

ここまで、以下3つのリスクについて解説しました。

この3つのリスクは、長期投資に取り組む場合、避けがたいリスクと言えます。

というのは、市場価格・為替・金利は、基本的に上がったり下がったりのサイクルを繰り返すもので、まっすぐ一直線に右肩上がりにはならないからです。

良いときばかりではなく、一時的にでも下がるタイミングはあるということを考慮してあらかじめリスクを想定して長期投資に取り組むことが大切です。

続けて残り4つのリスクについて解説します。

4つめは「カントリーリスク」です。

投資先の国の政治・経済・社会情勢の混乱など、その国の事情によって投資した資産の価値が変動するリスクのことです。

政治・経済・社会情勢が不安定な国ほどカントリーリスクは高くなります。一般的に先進国に比べ新興国のほうがカントリーリスクは高い傾向です。

例えば、2009年のギリシャ危機や2021年のトルコの政情不安に伴うトルコリラの暴落、カントリーリスクの事例と言えるかもしれません。

補足として、近年では「地政学的リスク(地政学リスク)」という言葉も使われることが多くなりました。

地政学的リスクは、広義ではカントリーリスクの一種で、特定地域の政治的・軍事的・社会的な緊張の高まりに起因するリスクです。代表例として中東問題が挙げられます。

2022年以降、ロシアによるウクライナ侵攻によって、地政学的リスクが高まっています。ロシアへの経済制裁や原油価格の高騰の影響を受ける投資信託であれば、基準価額が変動します。

▼ 参考:WTI原油先物(期間:2018年8月~2023年7月・週足)

出所:マネックス証券(参照 2023年8月2日)

5つめは「信用リスク」です。

投資先の債券や株式などの発行体(国や企業)の倒産や財政難によるリスクを信用リスクと言います。投資先が株式であれば、株価の下落や株式の価値が消滅する可能性が考えられます。

一方、債券であれば、定められた利子や償還金を受取れない可能性があります。とくに債券の場合、信用度の低い発行体ほど利回りが高くなるため、安易に利回りが高い債券に飛びつかずに信用リスクについてよく理解しておくことが大切です。

発行体の信用度は、以下のような格付けで確認できます。

6つめは「流動性リスク」です。

流動性リスクとは、自分が思ったタイミングや価格で取引できない可能性のことです。

例えば、「ある株式を売却しようとしても、買い手がいないために売却できない」といった需要と供給の不一致や、取引規制などによって取引自体が不可能になる、といった可能性があります。十分な流動性のもとで取引ができない場合には、通常よりも不利な価格での取引を余儀なくされ、損失を被る可能性があります。

2022年以降、投資信託でも前述のロシアのウクライナ侵攻の影響でロシア関連のファンドの売却ができなくなるなどの影響がありました。

7つめは「繰上償還リスク」です。

償還は「3つの会社のうちどれかが倒産したらどうなる?」にて解説したとおり、投資信託の運用を終えて信託財産の精算を行うことです。

あらかじめ定められていた償還日よりも繰上げて償還することや、償還日を無制限としていた投資信託が償還することを「繰上償還」といいます。

運用会社や信託銀行などが破たんした場合や、その投資信託の純資産総額が減って投資信託の運用が成り立たなくなった場合に、繰上償還が行われる可能性があります。

繰上償還になっても、預けていた信託財産は精算され、保有口数に応じた金額が返還されます。

長期的に保有したい投資信託でも、途中で強制的に運用が打ち切りになり、利益が出ていた場合は運用益に対して税金が発生する、損失が出ていた場合は損失が確定してしまうということはあらかじめ把握しておくとよいでしょう。実際には純資産が減少して繰上償還となることが多く、純資産が減少しているということは運用成績が冴えずに人気がないファンドの場合が多いため、損失が確定してしまうケースが多いようです。

最後に、リスクを回避するためのポイントを4つ、ご紹介します。

以下で詳しく見ていきましょう。

1つめのポイントは「目論見書に記載されているリスクを確認する」ことです。

投資信託は、組入銘柄によってリスクが異なることをお伝えしました。では、どう見極めればよいのかというと「目論見書に記載されているリスクの項目を読む」ことです。

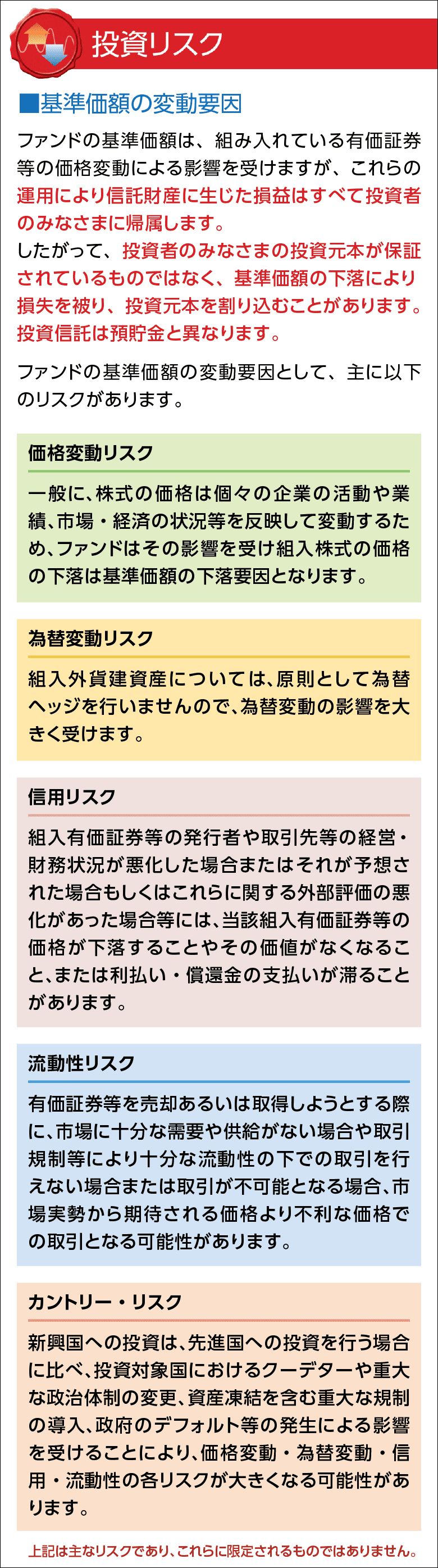

例えば「eMAXIS Slim 全世界株式(オール・カントリー)」の場合、以下のとおり5つのリスクがピックアップされて記載されています。

出所:三菱UFJ国際投信株式会社作成の投資信託説明書(交付目論見書) 2023年8月2日時点

今まで目論見書を読み流していた方も、本記事で解説したリスクの知識を踏まえると、目論見書の内容を理解しやすくなっているかと思います。

記載されたリスクを、ひとつずつ丁寧に確認しましょう。

2つめのポイントは「基準価額の変動を確認する」ことです。

それぞれの投資信託の基準価額がどの程度の振れ幅で動くのか、予測するうえでまず役立つのが、現在までのチャートです。

▼ eMAXIS Slim 全世界株式(オール・カントリー)基準価額チャート

期間:2018年10月31日~2023年8月1日 チャート基準日:2023年8月2日

出所:マネックス証券(参照 2023年8月2日)

上のチャートを例に挙げると、2020年に基準価額が12,000円から8,000円近くまで下落しています。これは新型コロナウイルスの感染が世界中に拡大した際のいわゆる「コロナショック」によるものです。その後は再び上昇してコロナショック前の基準価額を大きく上回っていることがわかります。

チャートはあくまでも「過去」なので未来を完全に予想することはできませんが、傾向を捉えるために活用することができます。

3つめのポイントは「純資産総額が増加し続けているか確認する」ことです。

純資産総額が減少し続けると、最終的には繰上償還のリスクがあります。

あるいは、基準価額が上昇しているにもかかわらず純資産総額が増えない投資信託は、投資家からの資産流入が少なく、人気が低いと判断することもできます。

具体例を見てみましょう。

▼ eMAXIS Slim 全世界株式(オール・カントリー)純資産総額チャート

期間:2018年10月31日~2023年8月1日 チャート基準日:2023年8月2日

出所:マネックス証券(参照 2023年8月2日)

上のチャートを見ると、右肩上がりに純資産総額が増えていることがわかります。「引き続き安定的な運用が継続される可能性が高い」と判断できます。

4つめのポイントは「長期の積立投資を実践する」ことです。

どんなにリスクが低い投資信託を選んだとしても、リスクはゼロにはなりません。リスクを最小限に抑えるためには、投資手法の工夫が効果を発揮します。

具体的には、一定額を一定期間ごとに積立てる「積立投資」がおすすめです。投資信託の積立投資を活用すればドルコスト平均法と呼ばれる、投資信託の価格が⾼いときは購⼊口数を少なくして、安いときは多く購入することが可能です。これにより平均の買付単価を抑えられる「時間分散効果」が期待できます。

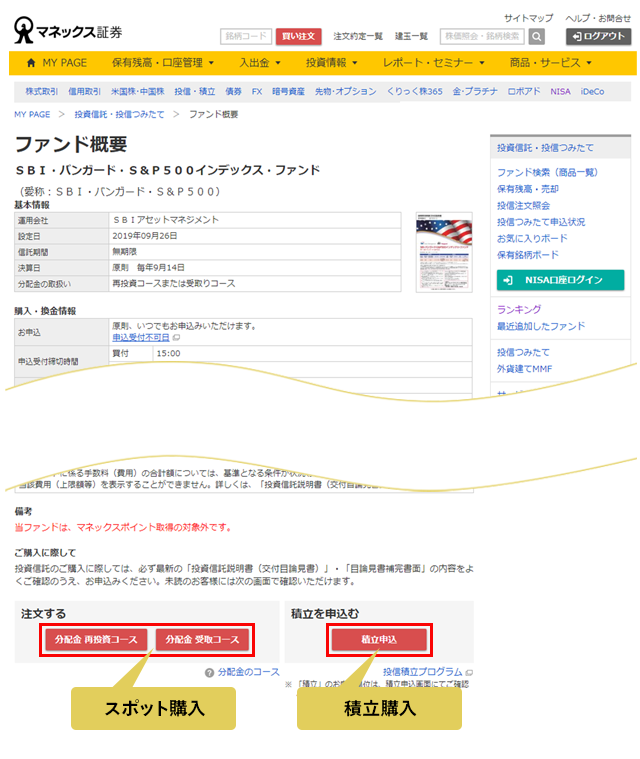

マネックス証券で投資信託をご購入いただくには、以下のステップが必要です。

STEP1

口座を開設する

口座の種類は「特定口座」がオススメです。

口座は、「一般口座」と「特定口座」があります。投資信託の売買益は、投資家自身が確定申告を行い納税するのが原則ですが、投資家の申告・納税申告の負担を軽減させる、販売会社が納税の代行などを行う制度として「特定口座」があります。

一般口座・・・投資家自身で損益通算し、確定申告

特定口座・・・特定口座ごとに販売会社が所得金額を計算。

特定口座(源泉徴収あり)→申告不要

特定口座(源泉徴収なし)→確定申告(※)

※一般口座や異なる販売会社の特定口座との損益通算、譲渡損失の繰越控除の特例を受けるには、確定申告が必要です。

STEP2

入金する

入金方法はこちら

STEP3

購入申込み

※入金後の購入申込みは、ファンド詳細ページの「購入・積立ボタン」からお進みください。

ファンド概要画面下の赤の注文ボタンから購入手続きを進めてください。

購入の操作方法を説明する動画もご活用ください。

本記事では「投資信託のリスク」をテーマに解説しました。振り返りとして要点をまとめます。

投資信託は以下の理由からリスクを抑えやすい投資先です。

投資信託のリスクの考え方として、以下を押さえておきましょう。

投資信託で知っておくべき7種類のリスクはこちらです。

投資信託のリスクを回避する4つのポイントとして以下をご紹介しました。

リスクを一方的に怖がるのではなく、正しく理解することで、適切に扱えるようになります。

口座開設に関する重要事項

[MRFについて]

証券総合取引口座にご入金された資金は日興MRFを買付けます。当ファンドは、公社債など値動きのある有価証券を投資対象としています。当ファンドの基準価額は、組み入れた有価証券の値動きや為替相場の変動等の影響により上下するため、これにより元本損失が生じることがあります。投資信託は、投資元本および分配金の保証された商品ではありません。ご購入にあたっては、純資産総額に対して年率1.0%以内の信託報酬のほか、その他費用として有価証券の取引に要する費用などの信託事務の諸費用等かかります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。手数料(費用)の合計額については、申込金額、保有期間等の条件により異なりますので、事前に料率、上限額等を表示することができません。お取引の際は、当社ウェブサイトに掲載の「目論見書補完書面」「目論見書」を必ずお読みください。[マネックス証券でのお取引について]

マネックス証券でお取引いただく際は、所定の手数料や諸経費等をご負担いただく場合があります。お取引いただく各商品等には価格の変動等による損失が生じるおそれがあります。また、信用取引、先物・オプション取引、外国為替証拠金取引、暗号資産関連店頭デリバティブ取引をご利用いただく場合は、所定の保証金・証拠金をあらかじめいただく場合がございます。これらの取引には差し入れた保証金・証拠金(当初元本)を上回る損失が生じるおそれがあります。なお、商品ごとに手数料等およびリスクなどは異なりますので、詳しくは当該商品等について掲載されたページ、契約締結前交付書面、投資信託説明書(交付目論見書)、目論見書補完書面等、お客様向け資料をご覧ください。投資信託取引に関する重要事項

<リスク>

投資信託は、主に値動きのある有価証券、商品、不動産等を投資対象としています。投資信託の基準価額は、組み入れた有価証券、商品、不動産等の値動き等(組入商品が外貨建てである場合には為替相場の変動を含む)の影響により上下するため、これにより元本損失が生じるおそれがあります。外貨建て投資信託においては、外貨ベースでは投資元本を割り込んでいない場合でも、円換算ベースでは為替相場の変動により投資元本を割り込むおそれがあります。投資信託は、投資元本および分配金の保証された商品ではありません。<手数料・費用等>

投資信託ご購入の際の申込手数料はかかりませんが(IFAを媒介した取引を除く)、換金時に直接ご負担いただく費用として、約定日の基準価額に最大0.50%を乗じた額の信託財産留保額がかかるほか、公社債投信については、換金時に取得時期に応じ1万口につき最大100円(税込:110円)の換金手数料がかかります。投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して最大年率3.1%(税込:3.41%)を乗じた額の信託報酬のほか、その他の費用がかかります。運用成績に応じた成功報酬等がかかる場合があります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。IFAコースをご利用のお客様について、IFAを媒介した取引から投資信託を購入される際は、申込金額に対して最大3.5%(税込:3.85%)の申込手数料がかかります。詳しくは当社ウェブサイトに掲載の「ファンド詳細」よりご確認ください。<その他>

投資信託の購入価額によっては、収益分配金の一部ないしすべてが、実質的に元本の一部払い戻しに相当する場合があります。通貨選択型投資信託については、投資対象資産の価格変動リスクに加えて複雑な為替変動リスクを伴います。投資信託の収益分配金と、通貨選択型投資信託の収益/損失に関しては、以下をご確認ください。個別投資信託のご留意事項

<ファンドの概要(投資対象)>

名称:eMAXIS Slim 全世界株式(オール・カントリー)<購入/換金時に直接的にかかる費用>

申込手数料率(税込):0%(ノーロード)<保有時に間接的にかかる費用>

信託報酬率(年率・税込):純資産総額に対して0.1133%以内上記の他にもファンドの保有期間中に間接的にご負担いただく費用がありますが、手数料等(費用)の合計額については、申込金額、保有期間、運用状況等により異なりますので、事前に料率、上限額等を表示することができません。