お客様から「贈与」に関連するお問い合わせが増えています。本コンテンツでは、株式の生前贈与について解説します。

相続税対策としての活用をお考えの方が多いようですが、「思い入れのある銘柄は売らずに引き継ぎたい」といった想いをお聞きすることもあります。

株式なら、ご家族で世代をまたいだ長期運用も可能です。ご家族で相談される際にはご参考ください。

また、2023年12月に二夜連続で開催したオンラインセミナー「どうする相続年末スペシャル~制度変更で相続税対策をどうする~」の動画と、セミナー中にお客様からいただいた講師へのご質問を、お答えできなかったものも含め本コンテンツに追加しましたので、ぜひご覧ください。

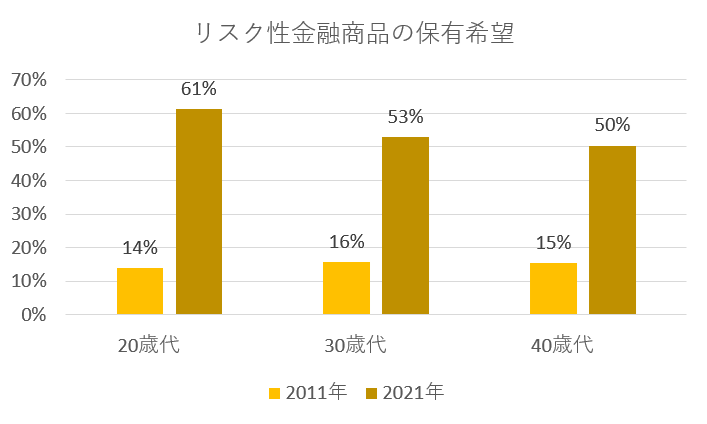

「子供や孫は、投資には興味がないのではないか」と気にされる方もいらっしゃいますが、杞憂かもしれません。下のグラフは、リスク性金融商品を保有することについてのアンケート調査結果です(「元本割れを起こす可能性があるが、収益性の高いと見込まれる金融商品」を「積極的に保有したい」「一部は保有したい」との回答の割合(%)を示しています。)。

20~40代でリスク性金融商品を保有することを希望する人の割合は2011年では14~16%程度しかありませんでしたが、10年後の2021年には半数以上にまで上昇をしています。また、若い世代ほど伸びが大きい傾向もあります。

この結果からも若い世代は投資に前向きになってきていると言えるのではないでしょうか。株式の贈与について、ご家族内でお話してみてはいかがでしょうか。

出所:金融広報中央委員会「家計の金融行動に関する世論調査(二人以上世帯)」

2011年は10月7日~11月14日の期間、8,000世帯(世帯主が20歳以上でかつ世帯員が2名以上)に対し訪問と郵送の複合・選択式による調査。2021年は9月3日~9月15日の期間、5,000世帯(世帯主が20歳以上80歳未満でかつ世帯員が2名以上)に対しインターネットモニター調査。

また、学習指導要領に導入された金融経済の授業が、小学校では2020年度から、中学校では2021年度から、高校では2022年度から始まったのでお子様やお孫様も株式運用への関心があるかもしれません。贈与を行うことが、お子様やお孫様と家族の財産管理についてお話をする機会になると思います。

生前贈与によって、財産の移転を行った場合、原則として相続税の課税対象額(遺産総額)を少なくする効果があります。

※株式の贈与を受けたお子様が、その株式を市場で売却される際には、お子様に譲渡所得税が課されます。その計算に使われる取得単価は、お客様が取得したときの単価が引き継がれ、お子様が売却する際に譲渡所得課税がされます。

こちらのページでも「財産2億円を例に生前贈与した場合としなかった場合の納税額の違い」をご説明しています。

お子様やお孫様が18歳以上であれば、上場株式ではなく金銭を贈与し、贈与した資金をNISA口座で運用してもらう方法もあります。この方法ですと、運用益に対して非課税メリットが享受できます。

贈与は、「当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。」(民法549条)と定められていますので、税務当局に対して、この事実の立証ができるようにしておくのが安心です。面倒でも、毎年、贈与契約書を交わして残しておくのが良いでしょう。

ここで注意すべきは、贈与額が年間110万円の基礎控除額の範囲でも、毎年一定額を贈与する契約にした場合、税務当局に計画的な定期贈与(定期金給付契約)とみなされ、贈与税の課税が行われてしまう恐れがある点です。例えば、「今後3年に亘り、毎年110万円を贈与する」とした契約書を交わすのでなく、「110万円を贈与する」という契約書を毎年交わす必要があります。

また、実際に贈与があったという証拠(証券会社や銀行が発行する明細等)を忘れずに残しておくことも重要です。

以上をまとめると、生前贈与を行う場合、長期間かけて毎年、複数の人に対して行うのが課税額を減らす観点で有効な方法といえるでしょう。ただし、複数年継続して同じ相手に同じ金額の贈与を行うと、多額の贈与を分割して行っているとみなされ、税務署から指摘を受けることがあるため、注意が必要です。

本コンテンツでは、シニア世代の財産管理・相続に関して、お問い合わせの多い贈与についてご説明いたしました。

(税制に関する監修:朝日税理士法人)

2024年1月1日から、相続税および贈与税の税制が改正されました。それまで相続税対策として行われてきた生前贈与、税制改正後の対策についてどうすればよいのか、朝日税理士法人の税理士 金澤毅仁氏に解説していただきました。

2023年12月13日配信分

2023年12月14日配信分

セミナー中にお客様からいただいたご質問と講師からの回答もまとめましたので、ぜひご覧ください。

マネックス証券での贈与のお手続き方法は、下記ダイヤルにご相談ください。

※事前にログインID(7~10桁の数字)および暗証番号(4桁の数字)をご用意ください。

固定電話から:![]() 0120-846-365(通話料無料)

0120-846-365(通話料無料)

固定電話以外から:03-6737-1666(通話料お客様負担)

受付時間:平日8:00~17:00

マネックスグループの一社であるマネックスSP信託では遺産承継や相続全般について無料相談を承っておりますので、お気軽にお問い合わせください。

個別具体的な課税に関するご相談は税理士の独占業務(税理士法第2条)等となるため、お応えできませんのでご了承ください。

※ マネックスSP信託のホームページに遷移します。