ダイワ・US-REIT・オープンは、米国の不動産投資信託(REIT)に投資することで、安定した収益と資産の成長を目指すファンドです。

米国の不動産市場の動向に関心をお持ちのお客様に適した投資信託となっています。

さらに「ダイワ・US-REIT・オープン(年1回決算型)為替ヘッジなし」は投信保有ポイント最大0.26%(年率)の対象ファンドでもあるため、資産運用をよりおトクに始めていただくことができます。

投信保有ポイント

対象の投資信託を持っているだけで、毎月、dポイント(※)やマネックスポイントがたまります。

NISA口座での保有残高も対象です。

※dアカウント連携をすることで、dポイントをためることが出来るようになります。

【リート投資】成長する米国リート市場!米国株式との比較や注目分野を広木が深掘り

マネックス証券の広木隆とコーヘン&スティアーズの設樂喜映氏が米国リート市場と注目している分野、債券・株式との比較について対談しました。

(収録日:2024年10月24日、10月30日)

動画で紹介したファンドの中で、「ダイワ・US-REIT・オープン(年1回決算型)為替ヘッジなし」は投信保有ポイント最大付与率0.26%(年率)の対象ファンドです。

ダイワ・US-REIT・オープン(年1回決算型)為替ヘッジなし

- 米国のリート(不動産投資信託)に投資し、配当利回りを重視した運用により信託財産の成長をめざします。

- リートの運用は、コーヘン&スティアーズ・キャピタル・マネジメント・インクが行ないます。

- 為替ヘッジは原則として行ないません。

- 「年1回決算型(為替ヘッジあり)」との間でスイッチングが可能です。(NISA口座についてはスイッチングのお取扱いはありません。)

詳細・お申込みはこちらから

REIT(リート)とは?

不動産投資信託(Real Estate Investment Trust, REIT)のことを指します。投資家から集めた資⾦などで不動産に投資し、そこから⽣じる賃料収⼊等・売却益を投資家に分配する仕組みの⾦融商品です。

リートの魅力とは?

少額から

不動産投資

不動産に投資する場合、通常数千万円の投資資金が必要とされています。しかし、リートを活用することで、低コスト(銘柄にもよるが、10万程度)で投資をすることができます。

複数の不動産に

分散投資

リートの多くは、1つの不動産で構成されているのではなく、複数の不動産によって構成されています。そのため、リートに投資することで、複数の不動産に直接投資するのと似た効果を得ることができます。

不動産のプロが

運用物件を管理

不動産の良し悪しを見分けるのは簡単でありません。リートは皆さんの代わりに、不動産のプロが運用、物件を管理します。リートを 活用することで、適切な不動産への投資を、簡単に行うことができます。

※上記は、仕組みを分かりやすく説明するために示した一般的な内容およびイメージ図であり、必ずしも上記のようになるとは限りません

(出所)大和アセットマネジメント提供資料

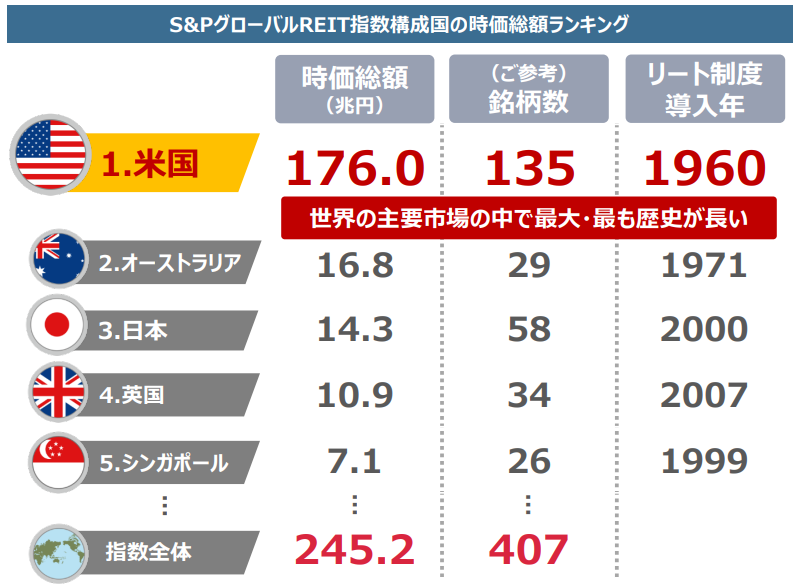

世界のリート市場を牽引するUS(米国)リート

世界の主なリート市場の時価総額は236.7兆円、銘柄数は409銘柄になります。中でも、米国リート市場は、時価総額が173.3兆円、銘柄数も138銘柄と世界の主なリート市場の中で最も大きな市場となっています。

- 2025年3月末時点。

- 上記の国・地域のリート市場の時価総額、銘柄数はS&Pグローバルリート指数によるものです。

このため、国・地域によっては全上場銘柄を集計した数値と異なる場合があります。 - 時価総額は、2025年3月末時点の為替レートを用いて円換算。

(出所)S&Pダウ・ジョーンズ・インデックス、ブルームバーグ

(出所)大和アセットマネジメント提供資料

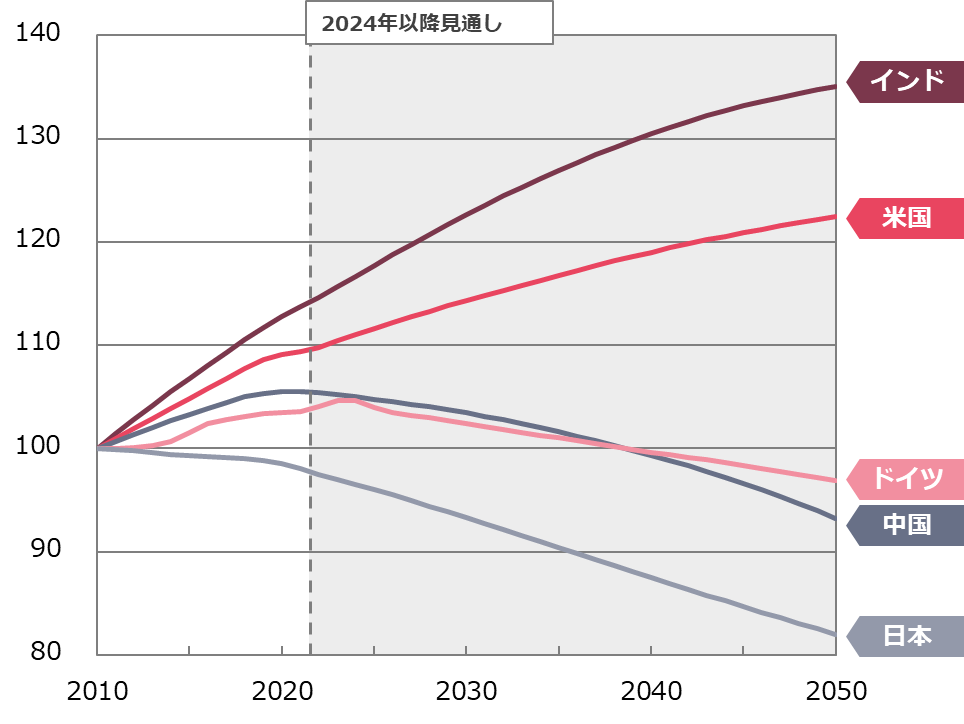

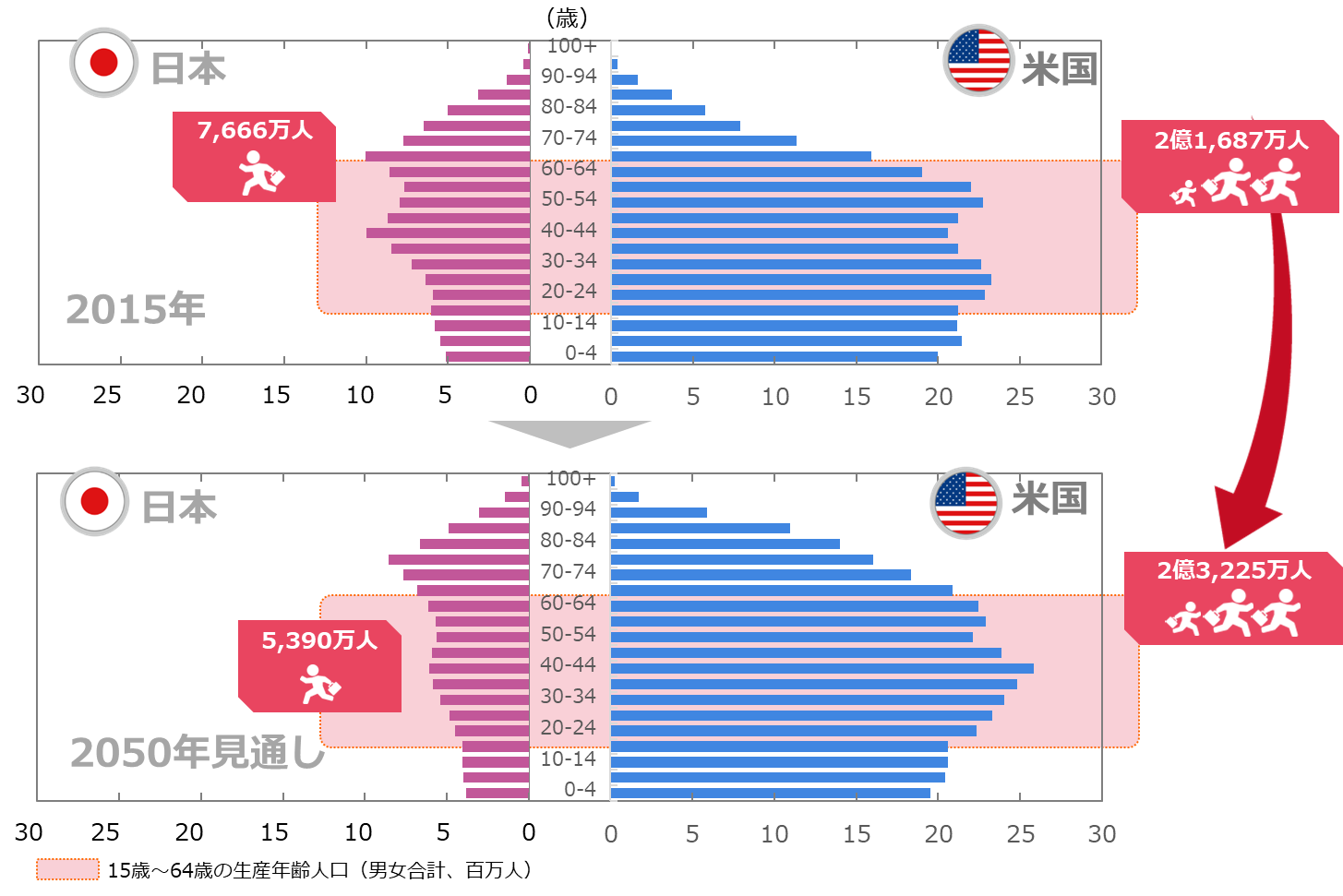

成長を続ける大国、米国

米国は、中長期的に人口増加が期待される数少ない先進国で、生産年齢人口も今後増加する見込みです。不動産の賃料収入や売却益を原資とするリートにとって、中長期的な人口の増加は、今後の成長要因になり得ます。

主要国の人口の推移(2010年~2050年)

※2010年を100として指数化

(出所)国際連合「World Population Prospects 2024」

生産年齢人口の比較(2015年、2050年)

(出所)国際連合「World Population Prospects 2024」

(出所)大和アセットマネジメント提供資料

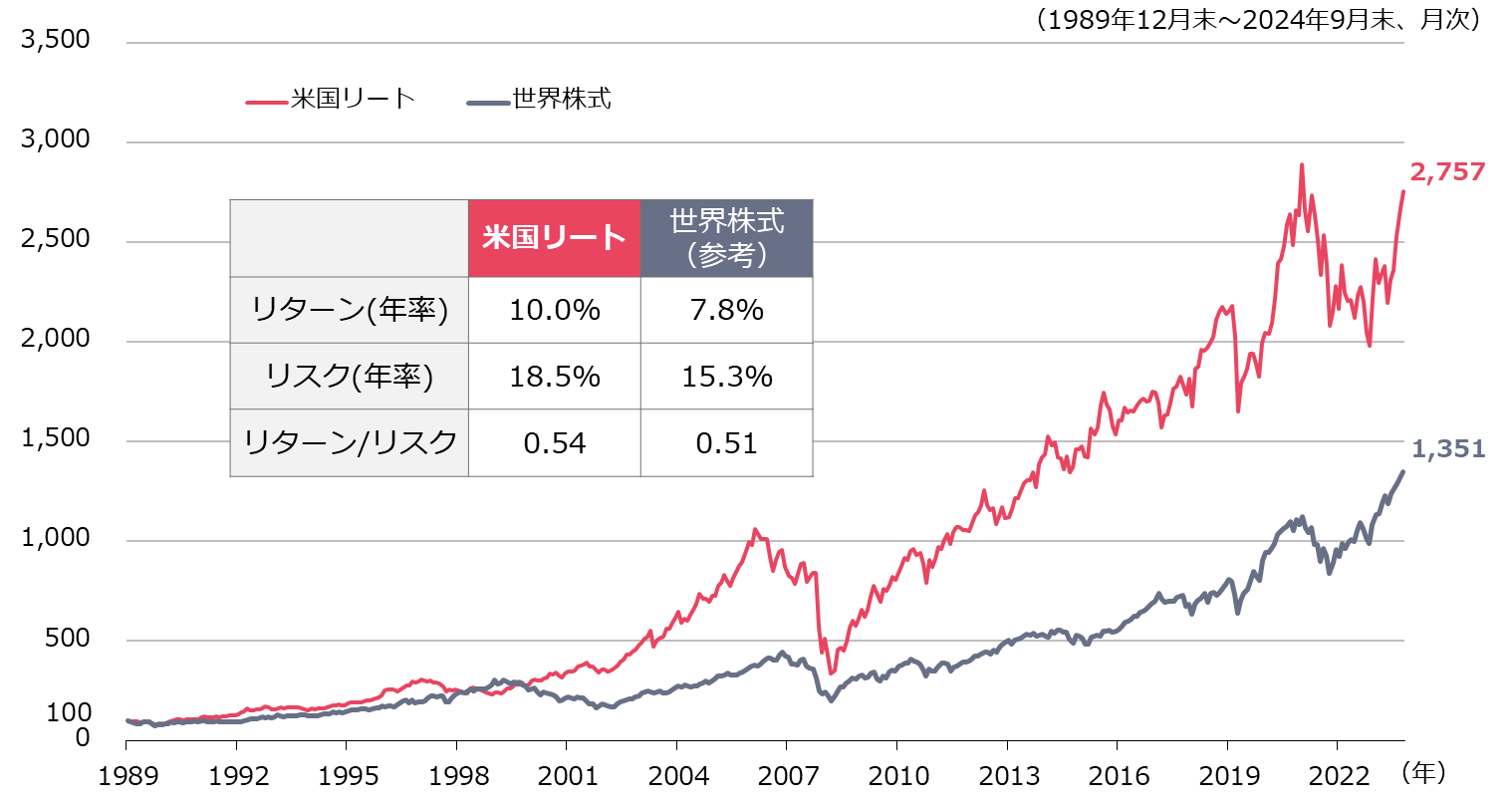

米国リートの長期推移

1990年以降の米国リートは、米国株が大きなIT相場にある時以外、概ね米国株をアウトパフォームしていると言えそうです。2022年以降、金利の急上昇や景気懸念で米国リートは大きく下落していましたが、中長期的に金利の低下が見込まれる中で米国リートは再評価されやすい環境に入りつつありそうです。

米国リートの推移

- 1989年12月末を100として指数化。

- 米国リートはFTSE NAREIT®オール・エクイティREIT・インデックス、米国株式はS&P500指数を使用。いずれもトータルリターン、米ドルベース。

(出所)ブルームバーグ

(出所)大和アセットマネジメント提供資料

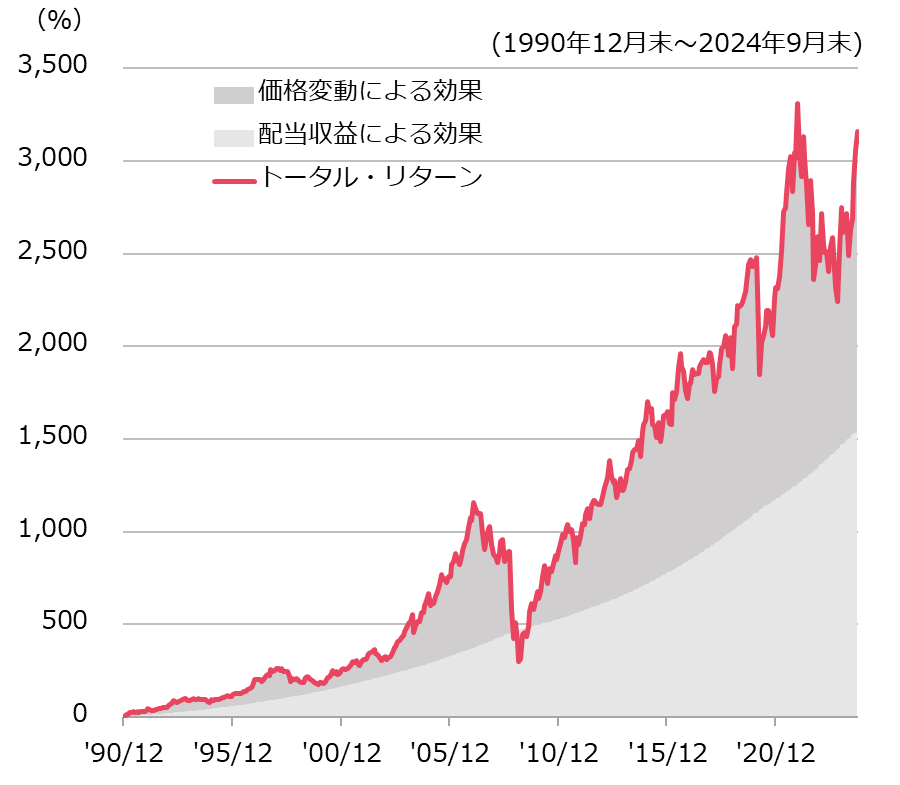

米国リートの配当金の収益による積み上げの効果

米国リートは安定的な配当金の収益(賃料収入など)と値上がり収益の両方が見込まれます。大きく値下がりする局面でも、配当金の収益の積み上げによる資産効果が上回る傾向にあります。

米国リートのリターンの要因分析

※米国リートはFTSE NAREIT®オール・エクイティREIT・インデックスを使用。米ドルベース。

(出所)ブルームバーグ

(出所)大和アセットマネジメント提供資料

選べる!USリートのラインナップ

投信保有ポイント0.26%(年率)対象ファンド

ダイワ・US-REIT・オープン(年1回決算型)為替ヘッジなし

- 米国のリート(不動産投資信託)に投資し、配当利回りを重視した運用により信託財産の成長をめざします。

- リートの運用は、コーヘン&スティアーズ・キャピタル・マネジメント・インクが行ないます。

- 為替ヘッジは原則として行ないません。

- 「年1回決算型(為替ヘッジあり)」との間でスイッチングが可能です。(NISA口座についてはスイッチングのお取扱いはありません。)

詳細・お申込みはこちらから

その他「ダイワ・US-REIT・オープン」

ダイワ・US-REIT・オープン(年1回決算型)為替ヘッジあり

- 米国のリート(不動産投資信託)に投資し、配当利回りを重視した運用により信託財産の成長をめざします。

- リートの運用は、コーヘン&スティアーズ・キャピタル・マネジメント・インクが行ないます。

- 為替ヘッジを行ないます。

- 「年1回決算型(為替ヘッジなし)」との間でスイッチングが可能です。(NISA口座についてはスイッチングのお取扱いはありません。)

詳細・お申込みはこちらから

ダイワ・US-REIT・オープン(為替ヘッジなし/奇数月決算型)

- 米国のリートに投資し、配当利回りを重視した運用により信託財産の成長をめざします。

- リートの運用は、コーヘン&スティアーズ・キャピタル・マネジメント・インクが行ないます。

- 為替変動リスクを回避するための為替ヘッジは原則として行ないません。

詳細・お申込みはこちらから

ダイワ・US-REIT・オープン(毎月決算型)

- 米国のリート(不動産投資信託)に投資し、配当利回りを重視した運用により信託財産の成長をめざします。

- 「Aコース(為替ヘッジあり)」と「Bコース(為替ヘッジなし)」の2つのコースがあります。

- 「Bコース(為替ヘッジなし)」は、保有実質外貨建資産の為替変動リスクを回避するための為替ヘッジは行ないません。

- リートの運用は、コーヘン&スティアーズ・キャピタル・マネジメント・インクが行ないます。

- 「ダイワ・US-REIT・オープン(毎月決算型) Aコース(為替ヘッジあり)」との間でスイッチングが可能です。(NISA口座についてはスイッチングのお取扱いはありません。)

詳細・お申込みはこちらから

最大付与率0.26%(年率)のファンド

積立設定が可能で、お客様から人気の投資対象・投資テーマをカバーするバラエティに富んだ9本を選定しました。対象銘柄はお客様のニーズなどを鑑み、定期的に見直しを行っていく予定です。

- 「ダイワ・US-REIT・オープン(年1回決算型)為替ヘッジあり」、「グローバル・フィンテック株式ファンド(為替ヘッジあり)」、「グローバル・フィンテック株式ファンド(年2回決算型)」「グローバル・フィンテック株式ファンド(為替ヘッジあり・年2回決算型)」は通常のポイント付与率となりますのでご注意ください。

投資信託を始めるならクレカ積立がおすすめ!

マネックス証券が提供するクレカ積立では、毎月の積立額に対してポイントが還元されるため、おトクに資産形成が行えます。また、毎月投資信託の保有残高に応じてポイントがたまります。

dカード積立

マネックスカード積立

投資信託の積立をマネックスカードで行うことができます。

- ✓ 毎月の積立額に対して最大1.1%のマネックスポイントを還元(1.1%は5万円まで)

- ✓ ショッピングのご利用金額に応じて1.0%のマネックスポイントを還元

- ✓ 即時出金サービスが月5回まで実質無料(キャッシュバック)