マネックス・日本成長株ファンド(愛称:ザ・ファンド@マネックス)は、日本の成長企業に焦点を当て、中長期的な資産形成を目指す投資信託です。

さらに投信保有ポイント最大0.26%(年率)の対象銘柄でもあるため、資産運用をよりおトクに始めていただくことができます。

投信保有ポイント

対象の投資信託を持っているだけで、毎月、dポイント(※)やマネックスポイントがたまります。

NISA口座での保有残高も対象です。

※dアカウント連携をすることで、dポイントをためることが出来るようになります。

「ザ・ファンド@マネックス」とは

当ファンドは、2000年7月26日に設定、2024年で24周年をむかえ、長期の運用実績を有しています。本コンテンツでは、当ファンドのパフォーマンスや特色、国内中小型株市場の展望などをご紹介いたします。ご長寿投信「ザ・ファンド@マネックス」の今後にご注目いただくとともに、ぜひ長期の積立投資にもお役立てください。

マネックス・日本成長株ファンド (愛称:ザ・ファンド@マネックス)

主として、わが国の株式の中から、「インターネット関連企業の株式」を中心に投資を行います。

「ファンドに組み入れるひとつひとつの銘柄の選択」を重視した運用を行います。

純資産総額の30%の範囲内で外貨建資産への投資を行うことがあります。外貨建資産への投資にあたっては、機動的な為替ヘッジにより、為替変動リスクの低減に努めます。

詳細・お申込みはこちらから

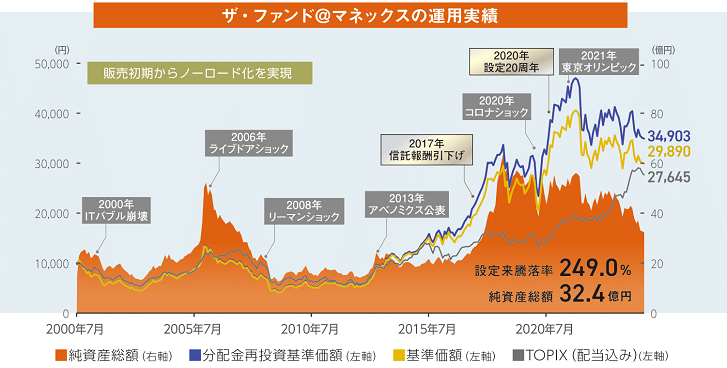

ザ・ファンド@マネックスの運用実績

当ファンドは、2000年のITバブル崩壊、2008の年リーマンショック、2020年のコロナショックなど様々な局面を経て、20年超運用を続けてまいりました。この間、当ファンドのパフォーマンスはTOPIXを大きく上回っていることが確認できます。

- 期間:2000年7月25日(設定日前営業日)~2024年9月30日(月次)

- 基準価額は1万口当たり、信託報酬控除後の価額です。換金時の費用・税金などは考慮していません。

- 分配金再投資基準価額は、税引前の分配金を当ファンドに再投資したとみなして計算した理論上のものであり、実際の基準価額とは異なります。

- TOPIX(配当込み)は、2000年7月25日を10,000円として指数化しています。TOPIX(配当込み)は当ファンドをご理解いただくために参考として表示したものであり、当ファンドのベンチマークではありません。

- 上記は過去の情報または運用実績であり、将来の運用成果等を示唆・保証するものではありません。

ブルームバーグのデータをもとにアセットマネジメントOne作成

出所:アセットマネジメントOne株式会社作成の販売補助資料(2024年11月)

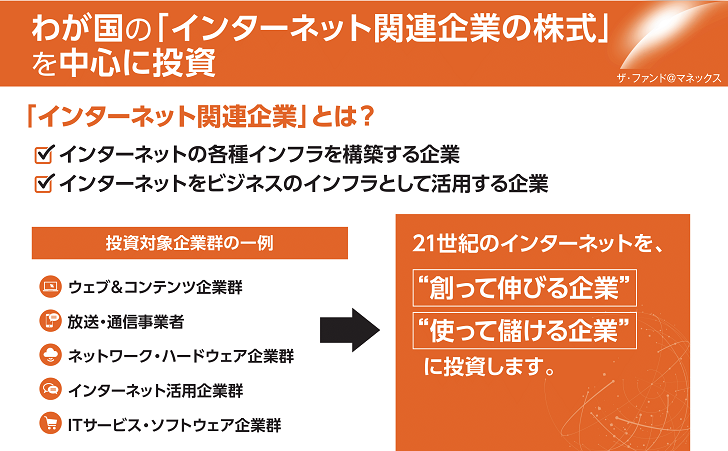

ファンドの特色

わが国の「インターネット関連企業の株式」を中心に投資

当ファンドの主な投資対象は、日本国内のインターネット関連企業です。インターネットを「創って伸びる企業」、や「使って儲ける企業」に投資します。

出所:アセットマネジメントOne株式会社作成のセミナー資料

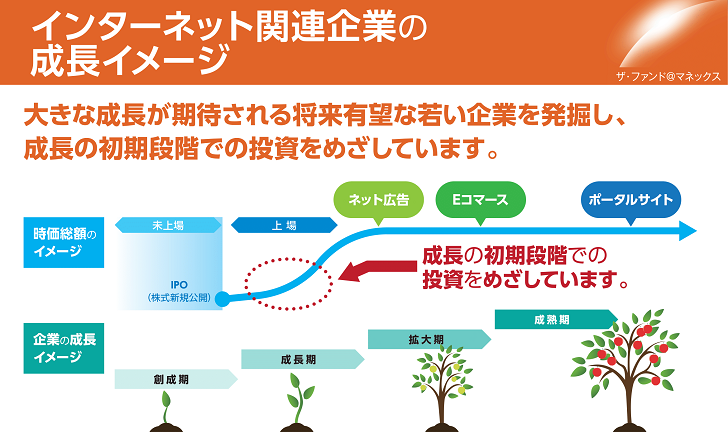

インターネット関連企業成長イメージ

成熟した有名企業に投資するのではなく、将来有望な企業を調査・発掘し、成長の初期段階で投資することを目指しています。そのため、中小型の企業への投資が中心となっています。

※上記はイメージであり、将来の運用成果等を示唆・保証するものではありません。また、すべての企業が上記のように成長するわけではなく、期待に反して企業価値が低下していくこともあります。

出所:アセットマネジメントOne株式会社作成のセミナー資料

国内中小型株・グロース株市場の展望

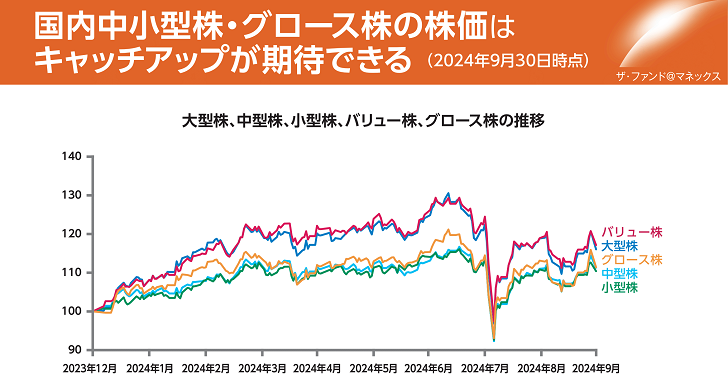

ここ数年の中小型株の動向は、株価の出遅れが目立っています。これは中小型株に比べて、大型株の利益成長が高い状況が続いたためです。しかしながら、2024年末にかけては、中小型株の利益水準が持ち直し、大型株と比べても相対的に高くなることが見込まれています。

また、PERの水準を見ても、足元の中小型株は過去10年間で大型株に対して最も低い水準にあり、極めて割安であることを示しています。

- 期間:2023年12月29日~2024年9月30日(日次)、2023年12月29日を100として指数化。

- 大型株:TOPIX 100(TOPIX算出対象のうち、時価総額、流動性の特に高い100銘柄)

- 中型株:TOPIX Mid400(TOPIX 100について、時価総額、流動性の特に高い400銘柄)小型株:TOPIX Smal(l TOPIX算出対象から、TOPIX 100、TOPIX Mid400の構成銘柄を除いた銘柄)

- バリュー株:TOPIX バリュー(TOPIX等の構成銘柄を連結PBR等の指標を用いて、相対的にバリューに区分した銘柄)

- グロース株:TOPIX グロース(TOPIX等の構成銘柄を連結PBR等の指標を用いて、相対的にグロースに区分した銘柄)

- 上記株価指数はすべて配当込み

- 上記は過去の情報または運用実績であり、将来の運用成果等を示唆・保証するものではありません。

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

運用チームよりメッセージ

2000年の設定からこれまでの激動の時代を乗り越えることができましたことを、あらためて投資家のみなさまに心より御礼申し上げます。

私たち運用チームは今日もメンバー一丸となって、企業調査に汗をかいています。

「持続的な成長が期待できる」新たな投資対象銘柄の選定へ向けて、私たちは走り出しています。日本の未来を常に先取りしていく気概をもって、これからも運用に励んでまいります。今後も「ザ・ファンド@マネックス」にどうぞご期待ください。

運用チーム一同

アセットマネジメントOne株式会社 株式運用グループ国内株式担当ファンドマネジャー 運用担当ヘッド

岩本 誠一郎 氏

1997年、富士投信投資顧問(現アセットマネジメントOne株式会社)入社。1997年から一貫して中小型株チームにアナリスト・ファンドマネジャーとして従事。長年の運用経験によりほぼすべての業種においてリサーチを経験。数値に裏付けられた鋭い洞察力に加え、親しみやすさから企業の信頼も厚く、対話によって成長の源泉となる課題解決に向けた経営戦略の実現をサポートしている。

マネックス・日本成長株ファンド (愛称:ザ・ファンド@マネックス)

主として、わが国の株式の中から、「インターネット関連企業の株式」を中心に投資を行います。

「ファンドに組み入れるひとつひとつの銘柄の選択」を重視した運用を行います。

純資産総額の30%の範囲内で外貨建資産への投資を行うことがあります。外貨建資産への投資にあたっては、機動的な為替ヘッジにより、為替変動リスクの低減に努めます。

詳細・お申込みはこちらから

最大付与率0.26%(年率)のファンド

積立設定が可能で、お客様から人気の投資対象・投資テーマをカバーするバラエティに富んだ9本を選定しました。対象銘柄はお客様のニーズなどを鑑み、定期的に見直しを行っていく予定です。

- 「ダイワ・US-REIT・オープン(年1回決算型)為替ヘッジあり」、「グローバル・フィンテック株式ファンド(為替ヘッジあり)」、「グローバル・フィンテック株式ファンド(年2回決算型)」「グローバル・フィンテック株式ファンド(為替ヘッジあり・年2回決算型)」は通常のポイント付与率となりますのでご注意ください。

マネックス証券の投信つみたて

マネックス証券で投資信託を始めてみませんか?

マネックス証券の投資信託では少額から投資ができ、購入時手数料が無料のため、投資初心者の方や長期で投資を行う方におすすめです。

- 100円からはじめられる

-

-

ほとんどの投資信託が100円から積立できるので、投資初心者でも気軽にはじめられます。

- 購入時申込手数料 すべて0円

-

-

マネックス証券なら、すべての投資信託の購入時申込手数料が無料(ノーロード)です。

- 引落手数料無料

-

-

定期自動入金を利用すれば、積立に必要な資金を手数料無料でご指定の金融機関口座から引落できます。

【課税口座・NISA口座共通】投資信託を積立するには

※マネックス証券のYouTubeチャンネル「マネックスチャンネル」にリンクします。