2025年8月、日経平均株価は史上最高値を更新し、日本株への評価の高さが注目されています。今後もこの上昇は継続するのか?注目すべき業種や企業は?リスク要因はあるのか?など、気になるポイントを相場のプロが解説します。お一人目は、株式アナリストの岡村友哉さんです。

伸るか反るか?未踏の領域に到達した日本株

株式アナリスト

岡村 友哉 氏

国内大手証券を経て、金融情報会社へ。

IPO企業の分析、先物・オプションなどデリバティブ市場のリアルタイム情報を機関投資家向けに配信。

2010年に独立し、経済専門チャンネルのキャスターを務めつつ、株式投資にまつわる情報を発信している。

著書は「お金を10倍に増やす株の見つけ方」など。

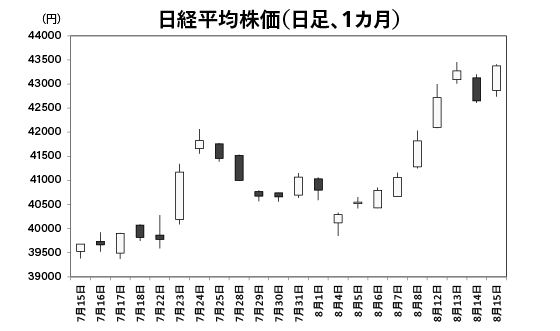

トリガーは8月8日のトリプル効果

前人未踏、未知なる領域―そんな状況に歩みを進めている日経平均株価(以下:日経平均)。執筆している2025年8月18日時点では、日経平均の史上最高値は4万3800円台まで切り上がっています。お盆休み辺り(夏休みシーズン)は参加者も減って、「夏枯れ相場になる」そんな体に染み込んだ相場感覚が完全に災いした展開。夏枯れで売買が停滞するどころか、東証プライム市場の売買代金は6兆円台の大商いを連発・・・強過ぎですって(^^;)

こうなると、民放のニュース番組でもネット記事でも連日のように「日経平均株価が大幅上昇で史上最高値を更新」と報じます。株をやっていない人からしたら、「世の中そんな好景気なの?」と、頭の上をはてなマークが飛びそうな話題ですよね。ただ、間違いなく、毎日株をやっている個人投資家も、いわゆるプロである機関投資家も、みんな「なんでなん?」だったはず。気付けば、最高値をぶち抜いた・・・そんな感覚。

意外なサマーラリー、いや、お盆休み返上ラリーとなった2025年8月。この8月は、月が替わってすぐ、米7月雇用統計の大幅下振れで一度大きめの調整が入りました。ただ、この時に市場で急速に高まったのが「米利下げ期待」。米金利水準から金融政策を予測する「FedWatch」では、9月の0.25%利下げの確率は90%超の形で推移するようになります。一部米系証券では、昨年9月と同じ9月会合での0.5%利下げを予想するレポートを出したり、ベッセント米財務長官が9月会合での0.5%利下げを望んでいると発言したり・・・。

米利下げ期待の後押しで、米国株の主要指数が最高値をつけ始めたのが日本株にも追い風に。そして、その状況から日本独歩高へ向かうトリガーになったのは「8月8日」でした。この日、米政府が相互関税の大統領令を修正し、日本を相互関税の負担軽減税率の措置対象に加えることを発表(いわゆる「関税リスク後退」)。それに加えて、この日、日経平均に影響力(指数ウェイト)の大きいソフトバンクG(9984)が、第1四半期決算の想定上振れ着地で爆上げ(時価総額20兆円超の株が前日比10%高!)。さらに、同日の午後には、石破首相への退陣要求(総裁選前倒し)を訴えるため、自民党の両院議員総会も予定されていました。これが「石破降ろし」の思惑として乗るという、なんとも強力なトリプル効果となりました。

踏み上げ相場の仕組みは「逆張り投資家」が要因?

日経平均が4万1000円、4万2000円、4万3000円と切り上がる過程で、(これは大相場の時は毎度ですが)ローソク足の形状でいうところの「陽線(=始値より終値の方が高い)」が連発で出現しました。「陽線」は東京時間が強いことを示すのですが、どういう買われ方をしている時に出現するかというと、「ショートカバー(=売り方の買戻し)」が膨らんでいく時です。

これは個別株が急落する時を想像するとイメージしやすくなります。とりわけ信用買い残が多いグロース市場に上場する中小型株ですと、急落が起きると、買い残を抱えている投資家は「逃げろ!逃げろ!」の雰囲気で同時多発的にロスカットの売りが出やすくなります。それが下値の崩壊に拍車をかけ、売りが売りを呼び、ローソク足は当然大きな「陰線」になります。日経平均は、この逆バージョンという目で見てみてください。今回は日経平均のショートのポジションをとっている投資家にとって阿鼻叫喚の上げ相場。そのショートのポジション(しかも先物やオプションなどでレバレッジをかけた形で構築されている)が急いでロスカット(買戻し)する・・・まさに踏み上げ相場ともなっています。

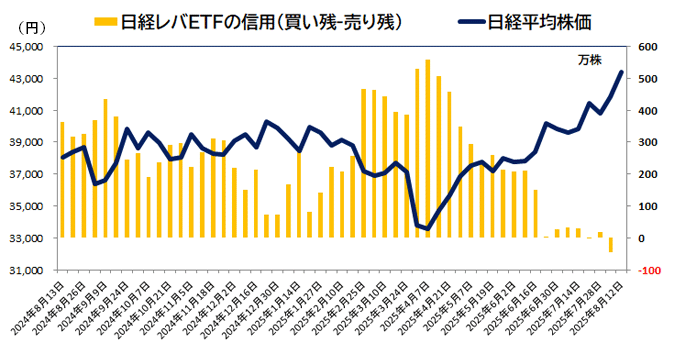

- QUICKを基に岡村氏作

- NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信(1570):貸株注意喚起銘柄、委託保証金率:60%以上

ちなみに、個人投資家が日経平均ショートのポジションでは、日経平均の変動率の2倍動くように設計された日経レバETF(1570)が断トツ人気。このETFの信用買い残と日経平均を重ねてみると分かりやすいのですが、日経平均が大幅下落する局面で信用買い残は増加し、上げ始めると信用買い残は減少します。全体のトータルで見れば、個人投資家は「逆張り投資家」と断定できそうです。

上図の棒グラフの信用残は、信用買い残から売り残を差し引いた株数を表示しています。逆張り志向の個人投資家は、日経平均の上昇過程で案の定、信用買い残を減らしました。そして、4万円を超えた7月後半に信用売り残が大きく増加。結果、現状の信用残はマイナス(いわゆる信用倍率1倍割れ)となっています。つまり、最高値に迫り、そしてぶち抜いた日経平均に「ショートで立ち向かった」個人投資家が多かったようで・・・。そして、個人がこういうポジションを構築していることは、信用残を通じて可視化されてしまいます。日経平均の上昇モメンタムで稼ぎたい短期ヘッジファンドにとっては、買いで攻めた方が需給的に有利となる・・・そうした根拠から上を買い上がった海外ヘッジファンド勢も多かったものと想像されます。

日本株にとってのリスク要因は?

外国人投資家の上値追い資金流入、そしてそれに誘発されたショートカバー・・・このサイクルはいつまで続く?こればかりは誰にも分からないものの、そう遠くはない未来な気もしますが、みなさんはどう思われますか?もうこの相場、「上がっているから上がっている」という、一見何を言ってるの?な解説が真理だったりしますので、どうなったら下がるか?でいえば「(上げが止まり)下げ始めたら下げる」というのが最も理にかなった解説な気もします。

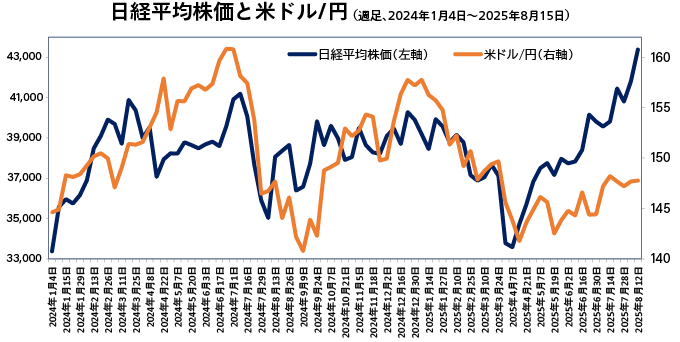

需給主導で到達した史上最高値にあって、違和感としては米ドル/円とのテンションの差など挙げられます。あれだけ相関のあった日経平均と米ドル/円ですが・・・日経平均が米ドル/円を無視して圧倒的な強さを示していることが一目瞭然。前回、昨年7月に最高値を更新した際は、1米ドル160円台ですからね。こうした違和感を抱えながら、一段の円高にも警戒したいところ。

日米の株価とも好調な背景には、市場のプレーヤーが9月の利下げを完全織り込み動いたことがあると考えられます。前述のように、0.50%の大幅利下げ期待まで浮上しており、9月会合が0.25%利下げだった場合に出尽くしリスクもあるかもしれません。また、ベッセント米財務長官の「後手に回っている」発言もありますが、日銀が利上げに向かおうとしているのは事実で、金融政策の方向性の違いという意味では円安にブーストがかかること自体想像しにくいところがあります。

その中で、需給主導の株高で予想PERが切り上がってしまい、過去の予想PERと比べて割高感が強くない?という銘柄も増えています。プライム3月決算企業の第1四半期決算は、全体としてはコンセンサスを上振れた(想像より悪くなかった)ものの、日経平均に影響を与える値がさの半導体株などで第1四半期の進捗が悪く、中間決算発表に心配を抱える銘柄も散見されます。この辺の目線は持っておいた方がいいように思います。

「乗り遅れる恐怖」で大型グロース株には手が出しにくい?

羨望の的となったソフトバンクグループ(9984)やサンリオ(8136)、フジクラ(5803)など大型グロース株には、機関投資家勢であってもFOMO(Fear Of Missing Out)と表現される「乗り遅れる恐怖」が広がっているとの指摘もあります(実際どうだか不明ですが)。ただ、こんな高所から順張りで入る方が恐怖ないですか?という心境も踏まえ、ここからどういった投資対象が良さそうか?考えてみたいと思います。

延々と外国人投資家が買い続けることはないとしまして・・・次のターンは一回調整が入るなどした際に、利益確定売りで現金比率を高めた個人投資家、そしてデータ上は日本株を大きく買っていない国内機関投資家のターンになるだろうことが予想されます(その場合は上場相場が終わっていることが前提となってしまいますが)。

個人投資家は、日経平均が4万円を超えた後は一貫して売り越し続けていました。ただ、猛烈な日経平均の上昇を受け、アゴが上がったはず・・・アゴが上がったというのは、ストライクゾーンが広くなってしまっているということです。ついこの間まで4万円超えたところで売りボタンを押していた投資家が、4万2000円割れ、4万1000円割れなどの調整水準では押し目買いに回る(スイングしてしまう)というイメージです。結果、下値も割と堅いのではないか?という仮説が立ちます。

自動車、医薬品、食品などディフェンシブ銘柄に注目?

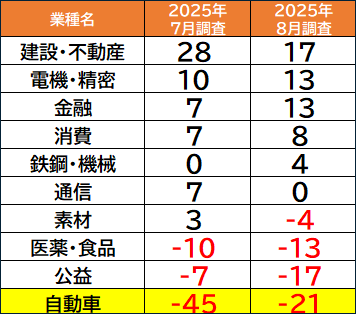

国内の機関投資家でいえば、これまで「トランプ関税リスク」という業績に直結する不確実性を抱えていたことで、このリスクに対応したポートフォリオ構築をしていたことが想像されます。QUICKが機関投資家にセクター判断を回答してもらう形の月次調査を行っています。7月の調査結果では、「自動車」をオーバーウェイトと回答したのが3%、アンダーウェイトと回答したのが48%で、差引「-45%」。このデータから、歴史的なほど自動車セクターを敬遠していたことが読み取れます。ただ、これが関税リスクが後退した8月に大きく改善してきていることも分かります。

8月時点の回答から、国内の機関投資家は、自動車を筆頭に、公益、医薬品・食品といったディフェンシブ株も持ち高が低いと推察されます。関税のもたらす業績影響を各社が開示し、ようやく自動車株のウェイトを高められるといった機関投資家の判断が広がる可能性はありそう。また、株価が高所恐怖症レベルに達するなか、出遅れている株を探すニーズは高まることを想定すると、アンダーウェイトとしてきたディフェンシブ系業種にも関心が向かう可能性があります。

QUICK 株式調査セクターウェイト

具体的な銘柄として、参考までにいくつかピックアップしました。機関投資家も関与しそうな時価総額、流動性、そして出遅れ感があることなどを条件にスクリーニング。個人投資家は逆張り志向のため、出遅れ感のある株の方に資金を向ける気がします。また、機関投資家がウェイトを減らしていたと考えられるプライム上場の自動車、公益、医薬品・食品業種の中から、第1四半期決算が堅調な内容だった銘柄のみ絞り込みました。日本株に関しては、「ポスト石破」の動きへの思惑のほか、M&Aなどのニュースも増え、そして何といっても自社株買い(現状の日本株の最大の買い手)もあります。出遅れ銘柄の中でも、バリュー性の高い株(PBRの低い株)が注目されるのではないでしょうか?

機関投資家のウェイト引上げに期待される大型出遅れバリュー株

<スクリーニング条件>

- (1)時価総額3000億円以上

- (2)年初来騰落率がTOPIX(+11.6%)以下

- (3)売買代金25日移動平均が20億円以上

- (4)PBR1.2倍未満

- (5)直近四半期業績のQUICKスコアがプラス(=ポジティブ)

- (6)業種が自動車、公益、医薬・食品

| 業種名 | 銘柄名 | 年初来 騰落率 |

PBR (倍) |

|---|---|---|---|

| 自動車 | ホンダ(7267) | 6.7% | 0.55 |

| 医薬・食品 | 武田(4502) | 5.5% | 1.01 |

| 医薬・食品 | サントリーBF(2587) | -6.4% | 1.18 |

| 公益 | 阪急阪神(9042) | 6.4% | 0.98 |

| 公益 | 九州電力(9508) | 7.6% | 0.90 |

| 公益 | 中国電力(9504) | 1.0% | 0.46 |

- QUICKを基に岡村氏作成。2025年8月15日時点

- 年初来騰落率は小数点以下第2位を四捨五入して表示

投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようにお願いいたします。

気になる銘柄は「銘柄スカウター」で分析

マネックス銘柄スカウターとは、2017年10月の提供開始以来数多くのご好評をいただいている銘柄分析ツールです。「通常発表されない3ヶ月に区切った業績推移」「10年スクリーニング」「業績予想修正履歴」「理論株価」「保有銘柄・配当情報」など投資判断に役立つ様々な情報をご提供しています。