「下落したら積立は止めるべき?」

「下落するリスクがあっても積立NISAはやった方がいいの?」

リーマンショックや新型コロナウイルス感染拡大の影響など、マーケットが大幅に下落した現実を目の当たりにして、投資をすること、または投資を続けることに不安を感じた方も多いのではないでしょうか。

つみたてNISAには、短期的に資産価値が下落しても、長期的に見ればつみたてを続けて資産形成すべき3つの理由があります。投資には価値が「下落」するリスクはつきものですが、長期的な目線で下落とどう向き合うか理解することで、つみたてNISAの制度を有効活用することができます。

つみたてNISAでは、市場の影響を受けて日々変化する値動きにとらわれる必要はありません。反対に、短期的に下落する場面であっても、投資スタイルを崩さず積み立てを続けることが重要です。その理由を3つご紹介します。

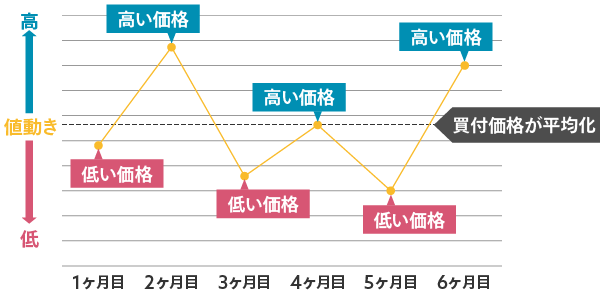

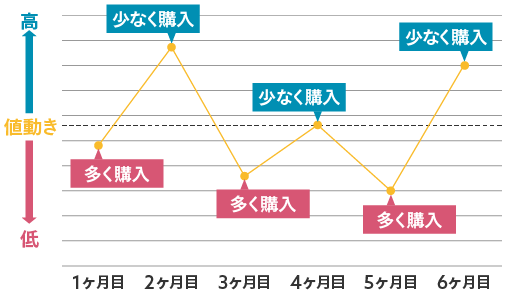

つみたてNISAは価格が日々変動する金融商品を、特定のタイミングに限ってまとめて購入しているわけではありません。設定した日に毎月1回、一定額を購入する仕組みになっています。

もちろん下落したタイミングでまとめて買うことができればより儲けることができますが、そのためには毎日、あるいは毎時間のように相場に張り付いて、市場の動きを注意深く見ていなければいけません。それは個人投資家にとってはなかなか難しいことで、ましてやそれができたとしても必ず下落したタイミングでまとめて買えるわけではありません。

つみたてNISAでは、定期的に一定額を購入し続けることで、金融商品の買付時の単価を平均化することができるので、あとは長期的に上がることを待つという戦略が一般的です。つまり、たとえ短期的に価格や保有する資産の価値が下落する場面があっても、戦略を継続することが重要です。

この方法は、「ドルコスト平均法」と呼ばれ、時間を分散して買い続けることでリスクの分散ができるという特徴があります。長期投資における有名な投資手法・スタイルのひとつです。

投資信託等を定期的に定額で購入することで、運用するファンドの投資先が多数あるという意味で、投資先が偏ってしまうリスクを低減し、同時に買付タイミングによるリスクを分散しているのです。つみたてNISAは、長期的に資産形成するにふさわしい手段と言えます。

1-1でも説明したように、つみたてNISAは長期的な目線での運用に適した制度です。ドルコスト平均法で買付単価を平均化しつつ、長期的に保有して資産価値の値上がりに期待します。

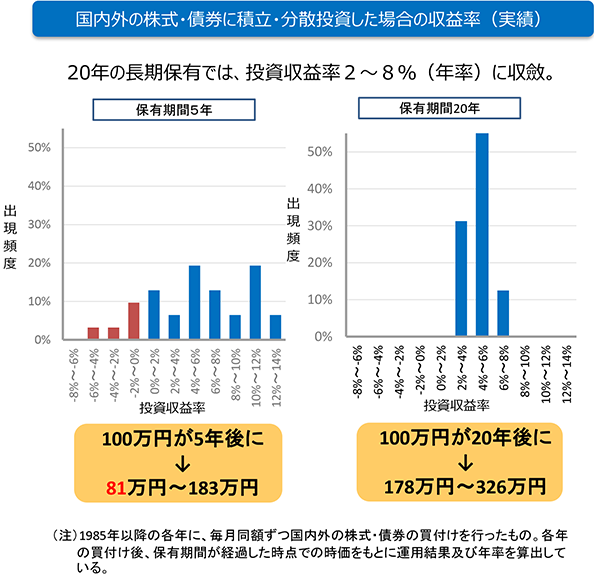

以下の図は、国内外の株式・債券に積立分散投資した場合の収益率を表したものです。

出所:金融庁「20・30代投資初心者向け つみたてNISA Meetup Online(令和2年9月24日)」

※過去のデータに基づくものであって、将来の結果を保証・示唆するものではありません

保有期間5年と、保有期間20年を比較してみると、保有期間5年では損失(マイナスの収益率)が出ています。保有期間20の長期保有では、損失が出ることなく、投資収益率2~8%(年率)に収れんしていたという結果でした。

つみたてNISAは短期間で値上がりを期待する運用方法ではありません。一定期間(少なくとも数年)以上、長く続けることで利益を狙っていく方法なので、目先の下落にとらわれるべきではないと言えます。

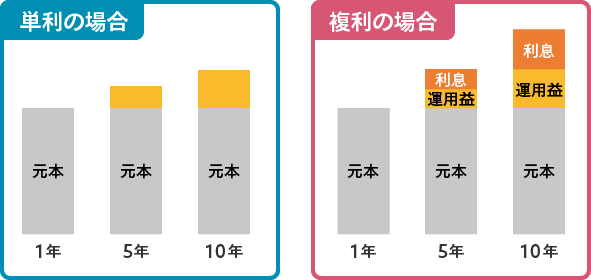

長期投資を目的としたつみたてNISAはリターンがリターンを生む「複利効果」が期待できます。複利とは、下の図のように運用によって生まれた利益を再投資することで、より高い利益につながる可能性がある効果のことを指します。

運用益が積み上がるほど、つまり保有する期間が長くなるほど大きな複利効果が期待できるという特徴があります。つまり、短期的に下落した場面で買付をやめてしまったり、保有資産を売却してしまったりすると、これから生まれる可能性のある大きな利益を捨ててしまうことになるというわけです。

つみたてNISAはこのような複利効果も活用して資産形成していく方法なので、コツコツと続けていくことが大切です。

金融機関変更(一般NISA・つみたてNISAのみ)・再開設をしたいお客様

つみたてNISAは長期的に運用することで下落のリスクを抑えることができると紹介しましたが、あくまでも投資なので必ずしも「リスクがない」とは言い切れません。

下落中に売却することで以下のようなリスクも発生してしまうからです。

ここからは、下落で発生してしまうつみたてNISAの3つリスクについて、詳細を解説します。

下落中に売却することで発生する1番のリスクは、元本割れしてしまうことです。

つみたてNISAは銀行の預金のように元本保証もなければ、必ず資産が大きくなるという保証もありません。当然ですが、売却するとそれまで保有していた投資信託の価値が現金化され確定されます。それが下落したタイミングである場合には、「価値が下がった状態」つまり買ったときの価値を割る=元本割れをしてしまう可能性が高いことになります。

一般的な投資と同様に元本割れするリスクがあるため、急な出費などに備えた預貯金が十分ではないときや、生活を切り詰めなければ積立できないなどの状態でつみたてNISAを運用をすることはおすすめできません。そういった場合を想定し、長期的に続けるという前提のもと、リスクを許容できる範囲で行うことが賢明です。

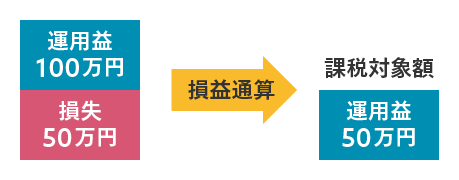

非課税期間内に下落して損失が出た場合に売却すると、通常の投資では認められている「損益通算」ができません。損益通算とは、損を出したときに、他の運用益と相殺することで、本来運用益に対してかかるはずだった税金を節約できる制度です。

例えば、金融商品Aで100万円の運用益が出ている一方、金融商品Bでは50万円の損失が出ていると仮定します。特定口座・一般口座などの課税口座では、運用益と損失が出ている場合、運用益と損失を相殺することで、全体として差分を運用益とし、その分課税対象額を減らすことができます。

(損益通算の例)

損失と利益を合わせた最終的な利益にだけ課税されるので、損失が節税効果につながるというわけです。

一方、つみたてNISAはそもそも運用益が非課税になる投資であるため、利益が発生しても税金が発生しません。このような非課税投資のシステムで、すでに節税の仕組みがあるため、売却時には他の口座で発生している利益と損益通算できないことを理解しておきましょう。

つみたてNISAでも「損失が出たら損益通算に使える」と認識している方が多いので、注意しましょう。

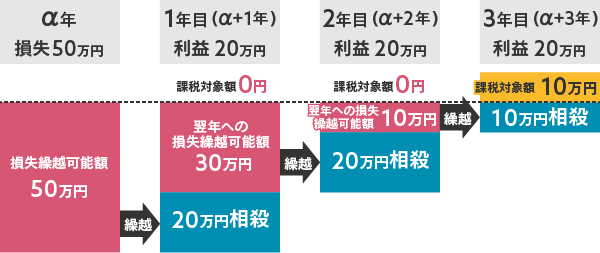

通常の投資では活用できる「繰越控除」も、非課税のつみたてNISAでは対象外という点も、つみたてNISAのリスクとしておさえておきましょう。繰越控除とは、1年間の損失が運用益よりも大きかった場合、確定申告をすることによって最大3年間はその損失を繰越して各年の利益から差し引くことができるという仕組みです。

例えば、金融商品Aで50万円の運用益が出た一方、金融商品Bでは100万円の損失が出たとします。通常であれば2-2で紹介した「損益通算」をして50万円の運用益に税金がかからないようにすることができます。

さらに、100万円-50万円=50万円の損失分は翌年以降に繰り越せるため、翌年以降に出た運用益の課税対象額を少なくすることが可能という仕組みです。

(繰越控除の例)

このように運用益が課税対象の投資では下落中の売却で発生した損失を「繰越控除」という仕組みを活用して節税することができますが、つみたてNISAで生じた損失は節税対策に活用することはできません。非課税期間の売却で発生したつみたてNISAの損失は資産の損失に直結するため、注意するべきリスクです。

つみたてNISAも投資である以上、相場の下落時には投資信託の基準価額が値下がりして損失が出るリスクはあります。しかし、下落時だからこそ得られるメリットもあります。

下落時に生まれるメリットを知れば、下落をチャンスと捉えることができるようになるはずです。下落時に発生するつみたてNISAのメリットをご紹介いたします。

毎月一定額を定期的に購入するつみたてNISAは、相場が下落して、基準価額が値下がりしたときほど多くの量(口数)が購入できるというメリットがあります。

というのも、投資は「購入した金融商品の価格が上がるか、下がるか」で資産額が決まると考えがちですが、積立投資で形成する資産、投資信託は「価格と量(口数)」で決まります。つまり、成果は価格だけではなく、口数の量も重要な要素になるのです。

資産額=価格×量(口数)

下落時は資産形成するために必要な量(口数)を増やせるタイミングであるため、悲観したり不安視する必要がなく、むしろメリットが得られるタイミングと捉えることもできます。

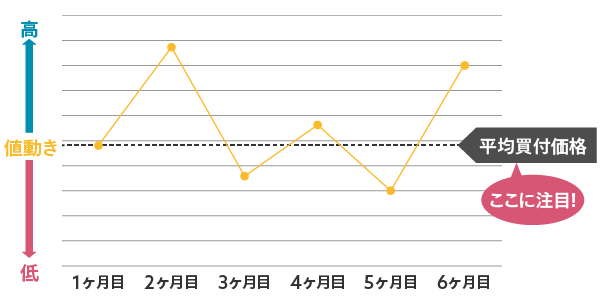

下落時は買付価格を下げることができるため、逆に価格が上昇に転じた場合に、利益が出やすくなる可能があります。なぜなら、投資信託は金融商品を購入した価格よりも基準価額が上回ることで利益が出る仕組みだからです。

投資信託で利益が生まれる条件・・・基準価額 > 買付価格

つみたてNISAの場合は毎月定期的に購入するため、買付価格は「平均的な買付価格」で考えます。

基準価額が平均買付価格を上回っていれば利益が生まれるため、下落時の購入で買付価格を下げることができれば、利益が生まれやすい状態になるということです。このように下落時は平均買付価格を抑える要因になるため、下落時にも定時定額で積立投資を続けることで得られる1つのメリットであると言えます。

下落によって値下がりしているときに低い購入価格で多くの口数を購入することができれば、将来株価が回復して基準価額が上がった場合の運用益の幅は大きくなりやすいでしょう。なぜなら、3-1でもご紹介しているように、積立投資の資産額は資産額=価格×量(口数)によって決まり、買付価格を基準価額が上回ることで資産が大きくなる特徴があるからです。

ただ、下落した状況を目の当たりにすると「回復することなく、このまま下落し続けるのではないか?」と不安な気持ちにもなりますよね。

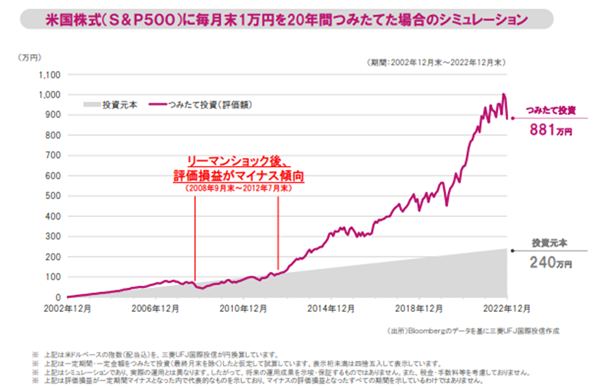

確かに評価額が回復するという確証はどの金融商品にもありません。しかし、市場には100年に1度と言われる危機も乗り越えてきた過去があります。その危機とは2008年に起こった大手投資銀行リーマン・ブラザーズの破綻に端を発した、いわゆる「リーマンショック」です。

世界大恐慌の一歩手前とまで言われたリーマンショックは金融に大きな打撃を与え、株価は大きく下落しました。しかし、今ではリーマンショック発生前の水準まで回復しています。

以下のグラフは米国株式(S&P500)に毎月末に1万円を20年間つみたてた場合のシミュレーションですが、リーマンショックなど突然の下落時もコツコツと積立投資を続けると、資産が増えていたことになります。積立を止めてしまった場合、上昇したときの恩恵は受けられないということになるのです。

株価が回復・上昇したときの利益につながることは下落時の大きなメリットであると言えるでしょう。「積立を続ける」のがポイントです。

出所:三菱UFJ国際投信株式会社作成のファンド情報ご提供資料(データ基準日:2022年12月30日)

つみたてNISAを運用しているときには運用益を生むためのメリットも生じているため、下落局面をそこまで不安視する必要がないことを解説しました。ただ、実際に下落や大暴落を目の当たりにすると「このまま積立を続けていいのか」と不安も感じてしまうこともあるでしょう。

そこで、ここからはつみたてNISAで資産形成をしていきたい人のために、運用時の心づもりと、やるべきことを解説いたします。

まず運用時に持つべき心づもりは以下の3点です。

運用時に何をするべきかについては「5.つみたてNISA(積立NISA)の運用中に行いたい2つのこと【年1回】」にまとめました。それぞれの内容について具体的に解説いたします。

株価の動きに一喜一憂して売却してしまったり、積立を止めてしまったりすることはおすすめできません。短期間で運用を止めてしまっては、将来得られるであろう利益を自ら手放すことになりかねないからです。

ご説明したとおり、つみたてNISAは単に、投資信託の値段(基準価額)が評価額につながるわけではありません。購入する量(口数)や複利効果などの要因も加わって資産が大きくなる仕組みになっています。

短期的に「価格が上昇した」「価格が下落した」という値動きは、必ずしも長期的な資産価値という意味での成果の基準にならないため、一喜一憂しないようにしましょう。

相場が下落しているときこそチャンスだと捉えましょう。

下落時は価格が低くなっている分、購入できる量(口数)を多くできるからです。評価額は「基準価額×量(口数)」で決まるため、言わばお得なセール期間であるとも言えます。逆に下落したタイミングで売却してしまうと損失が出てしまうため、賢い投資方法とは言えないでしょう。

下落して含み損が出ている期間が長ければ不安な気持ちも大きくなってしまいますが、自分の資産を大きくするための期間だと前向きに捉えてつみたてNISAを継続していく姿勢が大切です。

つみたてNISAは何があってもコツコツと長期間積み立てていく心づもりが大切です。なぜなら、つみたてNISAは5年、10年、20年と長い年月をかけて資産を形成していくことに適しているからです。

相場の下落によって元本や利益が減ってしまうことに不安をかき立てられて短期間で売却してしまっては、つみたてNISAの十分な効果を得られず、期待しているようなリターンも受けられません。

つみたてNISAは長期的に運用することに適した投資方法であることを理解して、目標としている金額や時期に到達するまでは何があってもコツコツと長期間積み立てるという心づもりで運用してください。

相場の下落にも動じない姿勢でコツコツ積立投資を継続しながら年に1回程度は行いたいことが2点あります。それは以下の2つです。

それぞれ以下で詳しく解説します。

つみたてNISAの保有時に行いたいことのひとつは、運用状況の確認です。積み立ててきた期間と運用益を確認し、資産が着実に増えているかを確認しましょう。運用状況を確認することで、自分の計画通り資産形成が進んでいるのかを確認し、場合によっては見直すことも可能です。

具体的にどのように見直すかと言うと、例えば、運用利回りを年3%程度と想定して運用している場合、3%以下の利回りになっていた場合には、その商品に対する積立額を減額したり、購入する商品を変更したりするなどの対策を取っても良いかもしれません。逆に運用利回りが3%以上であれば、そのまま運用を続けてもつみたてNISAでの運用効果をしっかりと実感できます。

注意していただきたいのが、一時的な相場の変動により、運用益が減っている場合です。株式市場が一時的に相場が下落するタイミングもあるので、売却のタイミングは慎重に考えたいものです。

つみたてNISAは「長期的に運用を継続する」という点を意識して、年1回は運用状況を確認し、理想とする資産形成を長期的な目線で実行していくことがポイントです。

つみたてNISAは積立金額の変更が可能です。そのため、年に1回程度、毎月積み立てる金額が自分に適した金額であるかの見直しを行いましょう。つみたてNISAは無理のない金額で続けることが大切だからです。

5年、10年、20年と積み立てを続ける間に、人によっては、教育費が必要になったり、住宅ローンを組んで支出が増えたりと、毎月の収支バランスに変化が生じることもあるでしょう。つみたてNISAは、原則60歳まで資金が引き出せないような確定拠出年金などと違い、いつでも解約することはできるので5年〜10年先の貯蓄としても向いてます。将来のために資産を形成することも大切ですが、そのために目の前の暮らしが苦しくなってしまったり、自己投資などに回せる資金がなく、成長する機会を逃してしまったりしては本末転倒です。

今後のライフプランや収支のバランスに合わせて年に1回程度は積立額を確認し、無理のない範囲で目標とする資産作りを目指していくことがおすすめです。

日々変動する株価はマーケットの状況によって大きく下落することもあるため、「リスクが大きい」「保有し続けることがこわい」と感じる方も多くいると思います。

たしかに、つみたてNISAでも、相場の下落時に積み立てをやめてしまったり、保有資産を売却してしまうと、以下のようなデメリットが生じてしまいます。

しかし、つみたてNISAは下落局面を過剰に不安視する必要はありません。なぜなら、以下のような理由があるからです。

つみたてNISAは、少額からの長期的、積立、分散投資を支援する制度です。リスクを分散することができ、下落があっても損が出にくく、利益が大きくなりやすいというメリットが生まれます。

メリットを最大限引き出すためにも、長期的に積み立てを継続できるように毎月の積立額は生活に余裕のある範囲で設定し、売却時期は5年後、10年後、20年後など中長期的な期間で計画しましょう。

万が一積み立て期間中に短期的な下落局面が来ても、慌てることはせず、当初の戦略通りに運用を継続することをおすすめします。

金融機関変更(一般NISA・つみたてNISAのみ)・再開設をしたいお客様

ご注意

当コンテンツにて提供する情報は、作成時または提供時現在のものとなります。最新の制度等の情報は金融庁のウェブサイト等にてご確認ください。

NISA口座の開設およびお取引に関するご留意事項

<口座開設および金融機関変更に関して>

NISA口座は、同一年(1月~12月)において、1人1口座(1金融機関)までの開設となります。その年の買付けがすでに行われている場合、金融機関変更はできません。また、NISA口座の残高を他金融機関へ移管することはできません。<お取引に関して>

投資信託取引に関する重要事項

<リスク>

投資信託は、主に値動きのある有価証券、商品、不動産等を投資対象としています。投資信託の基準価額は、組み入れた有価証券、商品、不動産等の値動き等(組入商品が外貨建てである場合には為替相場の変動を含む)の影響により上下するため、これにより元本損失が生じるおそれがあります。外貨建て投資信託においては、外貨ベースでは投資元本を割り込んでいない場合でも、円換算ベースでは為替相場の変動により投資元本を割り込むおそれがあります。投資信託は、投資元本および分配金の保証された商品ではありません。<手数料・費用等>

投資信託ご購入の際の申込手数料はかかりませんが(IFAを媒介した取引を除く)、換金時に直接ご負担いただく費用として、約定日の基準価額に最大0.50%を乗じた額の信託財産留保額がかかるほか、公社債投信については、換金時に取得時期に応じ1万口につき最大100円(税込:110円)の換金手数料がかかります。投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して最大年率3.1%(税込:3.41%)を乗じた額の信託報酬のほか、その他の費用がかかります。運用成績に応じた成功報酬等がかかる場合があります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。IFAコースをご利用のお客様について、IFAを媒介した取引から投資信託を購入される際は、申込金額に対して最大3.5%(税込:3.85%)の申込手数料がかかります。詳しくは当社ウェブサイトに掲載の「ファンド詳細」よりご確認ください。<その他>

投資信託の購入価額によっては、収益分配金の一部ないしすべてが、実質的に元本の一部払い戻しに相当する場合があります。通貨選択型投資信託については、投資対象資産の価格変動リスクに加えて複雑な為替変動リスクを伴います。投資信託の収益分配金と、通貨選択型投資信託の収益/損失に関しては、以下をご確認ください。情報提供に関するご留意事項