つみたてNISA(積立NISA)は最長20年間の運用益が非課税になる初心者におすすめな制度ですが、一体どれくらいの節税効果が期待できるのでしょうか。マネックス証券では、シミュレーションや他制度とのメリット・デメリットの比較をしてみましたので、ぜひ参考にしてください。

つみたてNISAとは、少額からの長期・積立・分散投資を支援するための非課税制度です。

つみたてNISAの対象商品は「手数料が低水準」「分配金の分配頻度が高くない」など、長期・積立・分散投資に適した投資信託などに限定されています。

| 対象者 | 日本にお住まいの20歳以上の方(口座を開設する年の1月1日現在) ただし、NISA(一般NISA)とつみたてNISA両方を同時に選択することはできません |

|---|---|

| 非課税対象 | 一定の投資信託への投資から得られる分配金や譲渡益 |

| 口座開設可能数 | 1人1口座(※1、※2) |

| 非課税投資枠 | 新規投資額で毎年40万円が上限(非課税投資枠は20年間で最大800万円) |

| 非課税期間 | 最長20年間 |

| 投資可能期間 | 2018年~2037年 |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託 |

NISAには、利用できる期間や商品が異なる「NISA」と「つみたてNISA」の2種類がありますが併用はできず、どちらか一方を選択する必要があります。iDeCoは、どちらのNISAでも併用が可能です。

| つみたてNISA | NISA | iDeCo(個人型確定拠出年金) | |

|---|---|---|---|

| 特長 | 少額から投資をはじめたい方にオススメ。いつでも引き出せるから住宅購入費やお子様の学資をつくるのにも向いています。 | 運用商品や購入タイミングを自分で決められる自由度の高さが魅力。どちらかというと投資経験のある方に向いた制度です。 | 3つの中で節税効果が最も大きい代わりに60歳まで引き出せないので、じっくりと将来の生活資金を作りたい方に最適。 |

| 利用可能な期間 | 非課税期間最長20年 | 非課税期間最長5年 | 60歳まで |

| 投資上限額 | 【年間】40万円 | 【年間】120万円 | 職業、他の年金制度への加入状況によって異なります。 |

| 税制優遇 | 運用益の全額が非課税 | 運用益の全額が非課税 |

|

| 引き出せるタイミング | いつでも可能 | いつでも可能 | 原則60歳まで不可 |

| 運用できる商品 | 投資信託(国が定めた基準を満たした長期投資向けのファンドに限定) |

|

|

| 最低投資金額 | 100円から | 100円から | 5000円から |

| 商品の購入方法 | 積立買付に限定 | 制限なし | 積立買付に限定 |

| 購入した商品の入れ替え(スイッチング) | 不可(※1) | 不可(※2) | 可能 |

上記の表のとおり、つみたてNISA・NISAは投資から得られる「運用益」のみが非課税となります。一方で、iDeCo(個人型確定拠出年金)は、運用益に加え、投資する金額(掛け金)が所得税・住民税の控除対象となりますので、節税効果が高いと言えます。

iDeCoは加入資格の制限があるのと、毎月5,000円から掛け金を拠出、原則60歳まで引出不可です。その点で、つみたてNISA・NISAの方が、柔軟性があり使いやすいかもしれません。

つみたてNISAは、少額100円から投資可能で、日本在住の20歳以上の誰でも利用できる制度。急に資金が必要になった場合は、いつでも引き出し可能な点も便利です。

また、マネックス証券なら100円からコツコツ投資ができるので、気軽につみたてNISAで資産形成を始めることができます。最長20年の非課税期間がありますので、無理なく資産作りをするなら「つみたてNISA」がおすすめです。

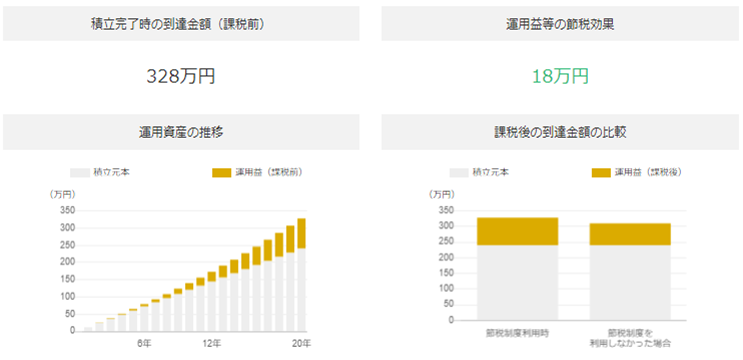

以下は毎月1万円を年利3%で運用して20年間を積み立てたと仮定したシミュレーションです。

仮に、つみたてNISAでこのような投資ができたとすると、投資元本240万円に対し積立完了時の到達金額(課税前)が328万円で、非課税のため328万円がまるまる手元に残ることになります。

これが課税口座で運用する場合、20.315%(2021年10月末時点の税率)が課税されますので、およそ約18万円が税金となり、課税後に手元に残るのが310万円となります。

あくまでも仮の試算結果ではありますが、つみたてNISAの非課税効果は侮れません。

毎月1万円を年利3%で運用して20年間積み立てる

出所:マネックス証券ウェブサイト つみたてNISA・iDeCoシミュレーション

<シミュレーション結果について>

購入時申込手数料 すべて0円

すべての投資信託の購入時申込手数料が無料(ノーロード)です。

100円からスタート

毎日100円から積立可能。

無理のない金額でスタートできます。資産形成デビューに最適。

毎日コツコツ 資産形成

積立頻度が「毎日」「月1回」から選べます。

厳選商品

長期・積立・分散投資に適した投資信託

非課税期間20年

いつでも引出OK

つみたてNISAは、これまで投資経験がない投資初心者の方や、今はまとまったお金が無いけれど少額からコツコツ投資にチャレンジしたい人に向いています。

老後資金づくりを真剣に考えている方や、長期運用で非課税制度を活用しながら10~20年を見据えて着実に資産形成をしたい方にもおすすめです。

なお、万が一の場合は途中で一部解約(一部売却)もできる点で柔軟性のある使いやすい制度です。

まとまった資金がなくても、無理せず続けられそうね

将来を見据えた資産運用に活用できるね

商品が絞られているのなら選びやすいわ

つみたてNISA口座を開設できるのは、日本にお住まいの20歳以上の方が対象です。

つみたてNISAは初心者から上級者まで投資経験を問わず幅広く活用できる制度です。マネックス証券のつみたてNISAならコストにこだわりたい方にこそおすすめです。

つみたてNISAを始めるならマネックス証券にお任せください!

投資信託取引に関する重要事項

<リスク>

投資信託は、主に値動きのある有価証券、商品、不動産等を投資対象としています。投資信託の基準価額は、組み入れた有価証券、商品、不動産等の値動き等(組入商品が外貨建てである場合には為替相場の変動を含む)の影響により上下するため、これにより元本損失が生じるおそれがあります。外貨建て投資信託においては、外貨ベースでは投資元本を割り込んでいない場合でも、円換算ベースでは為替相場の変動により投資元本を割り込むおそれがあります。投資信託は、投資元本および分配金の保証された商品ではありません。<手数料・費用等>

投資信託ご購入の際の申込手数料はかかりませんが(IFAを媒介した取引を除く)、換金時に直接ご負担いただく費用として、約定日の基準価額に最大0.50%を乗じた額の信託財産留保額がかかるほか、公社債投信については、換金時に取得時期に応じ1万口につき最大100円(税込:110円)の換金手数料がかかります。投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して最大年率3.1%(税込:3.41%)を乗じた額の信託報酬のほか、その他の費用がかかります。運用成績に応じた成功報酬等がかかる場合があります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。IFAコースをご利用のお客様について、IFAを媒介した取引から投資信託を購入される際は、申込金額に対して最大3.5%(税込:3.85%)の申込手数料がかかります。詳しくは当社ウェブサイトに掲載の「ファンド詳細」よりご確認ください。<その他>

投資信託の購入価額によっては、収益分配金の一部ないしすべてが、実質的に元本の一部払い戻しに相当する場合があります。通貨選択型投資信託については、投資対象資産の価格変動リスクに加えて複雑な為替変動リスクを伴います。投資信託の収益分配金と、通貨選択型投資信託の収益/損失に関しては、以下をご確認ください。NISA口座の開設およびお取引に関するご留意事項

<口座開設および金融機関変更に関して>

NISA口座は、同一年(1月~12月)において、1人1口座(1金融機関)までの開設となります。その年の買付けがすでに行われている場合、金融機関変更はできません。また、NISA口座の残高を他金融機関へ移管することはできません。<お取引に関して>

iDeCo(個人型確定拠出年金)に関する留意事項

確定拠出年金運営管理機関登録票

確定拠出年金運営管理業 登録番号784

マネックス証券株式会社