2018年7月3日更新

普段はなかなか知ることができないデイトレーダーの取引手法ですが、このたびマネックス証券では、日経ヴェリタス等でも紹介されたことのあるデイトレーダー、ヤーマンさんを取材しました。

お客様からのご要望をもとに改善を行ってきた「マネックストレーダー」。このマネックストレーダーを毎日のトレードで活用されているヤーマンさんに、その取引手法を紹介していただきます。

ヤーマンさん

1985年生まれ。石川県出身で現在は大阪に在住。

2010年まで証券ディーラーとして従事。その後、会社を退職し、2012年11月から個人投資家としてトレードを開始。

運用資金200万円から取引を開始し、1年余りで資産額を2,500万円以上に増やした実績を持つ。

インタビューの内容

マネックス証券社員

こんにちは。

本日は、ヤーマンさんが普段のトレードで、どのようにマネックストレーダーを利用されているかを教えていただければと思います。よろしくお願いします。

ヤーマンさん

はい、よろしくお願いします。

マネックス証券社員

さっそくですが、ヤーマンさんの普段のトレードの流れを教えていただけますか。

ヤーマンさん

はい、最初におおまかな流れを説明しますね。

まずは暴落や暴騰している銘柄を探します。ここでは、マルチチャートビューアやリアルタイムランキングが役に立ちます。続いて、暴落・暴騰している銘柄を見つけたら、大きなチャートで詳しく見てみます。板の状況や材料も見ながら、取引をするかを決めます。

マネックス証券社員

なるほど。マルチチャートビューアからは、どのようにして銘柄を探すのでしょうか。

ヤーマンさん

まずは、マルチチャートビューア全体を俯瞰的に見て、色で暴落している銘柄と暴騰している銘柄を見つけていきます。マルチチャートビューアは色の濃さが見やすいので、動きのある銘柄が、感覚的にパッと目につきます。

このように、マルチチャートビューアは、発見というか気付きを得るという段階で使っていますね。

マネックス証券社員

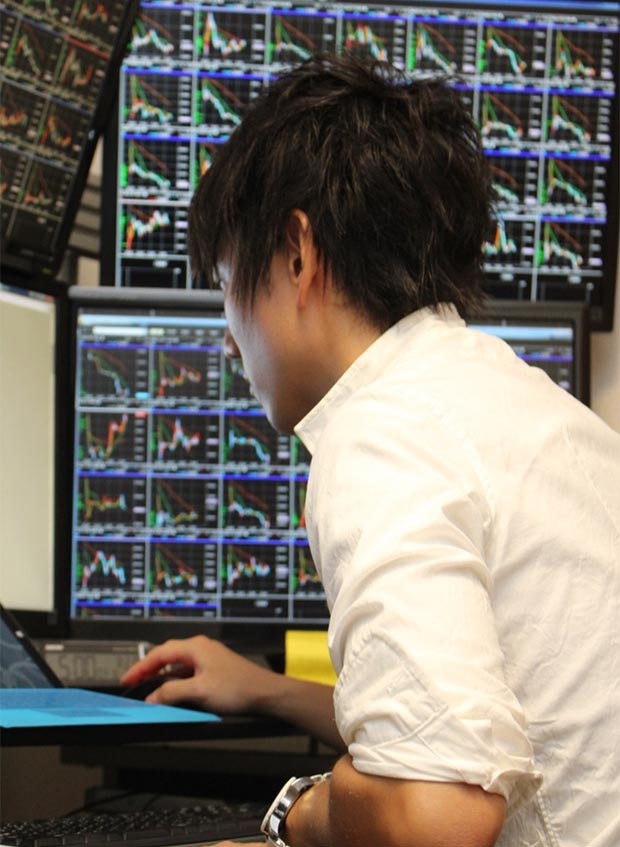

モニターはそもそも7枚あって、7枚中5枚はマルチチャートビューアですから、かなりの銘柄を表示されていますよね。

7枚のモニターのうち5枚はマルチチャートビューアを表示している。

ヤーマンさん

そうですね。だから、ここでテクニカル的な面を見るということはありません。「この銘柄とあの銘柄が下がってるぞ」だとか、その業種がどのような動きをしているだとか、今の株価はどのくらいの位置にあるとか、そういう大まかなことを把握しています。

たくさんチャートを表示させておくことで、たとえば暴騰している銘柄にいち早く気付くことが出来ます。いきなり上がり始めた銘柄に素早く気付くということがトレードでは一番大事です。そういった意味でも、マルチチャートビューアでたくさんの銘柄を一度に表示できるのはありがたいですね。これがなければトレードするのは厳しいです。

マネックス証券社員

続いて、リアルタイムランキングをどのように使っているかについても、教えていただけますか。

ヤーマンさん

リアルタイムランキングは寄りから入ってみようかなというときに使っています。

ですから、私が使うのは、気配値・値下がり率ランキングと気配値・値上がり率ランキングです。これは他の証券会社さんには結構無かったりするのですが、寄り前に暴騰・暴落しそうな銘柄を探しておいて、材料やテクニカル面から勝負するかを決めます。

マネックス証券社員

では、場中はあまりランキングを気にしていないということでしょうか。

ヤーマンさん

はい、場中はそこまでランキングは見ていません。

マネックス証券社員

なるほど。

では、寄り前に気配値のランキングを見て、いったん寄り付いたら、あとはマルチチャートビューアをご覧になっているんですね。

ヤーマンさん

そうですね。

インタビューに答えるヤーマンさん。

マネックス証券社員

マルチチャートビューアから動いている銘柄を見つけるということですが、色で感覚的に見つけるという以外に、何か動きのある銘柄を見つけるコツのようなものはあるのでしょうか。

ヤーマンさん

銘柄を整理してグループ登録しておくことですね。

私は、同じ業種や、同じような値動きをする銘柄、あとは上場日が近い銘柄などを分類して、グループに登録しています。このグループだったらゲーム関連とか、このグループはSNS関連とか。そうしておくと、今こういう流れでこの銘柄が動いているから、こっちの銘柄も次に動くかなという見方ができます。

マネックス証券社員

どのようにグループを考えて登録していくのでしょうか。

ヤーマンさん

たとえば、引け後に値上がり率ランキング上位の銘柄を見て、その銘柄は何の業種であったか、どんな材料で動いたかということを調べてみます。すると、他にも同じ材料で、同じような動きをした銘柄を見つけることが出来ますよね。そうした関連銘柄をバーッと登録しておけば、今後同じような材料があったときに、同じような動き方をする可能性が高いわけです。エボラ関連、バイオ、ロボット、上場日が近い等、本当に様々なグループを作っています。

手元のモニターにも、同じような値動きをした銘柄グループが表示されている。

マネックス証券社員

たとえば、同じ業種の銘柄のチャートの形を見て、違っている銘柄を見つけてくるというイメージですか。

ヤーマンさん

そういう見方をするときもあります。パッと見て、この銘柄はちょっと下がりすぎとか、同業種の中ではどの位置なんだろうっていうのがマルチチャートビューアだと一目瞭然なので。

マネックス証券社員

とにかく全体の流れをマルチチャートビューアで見て、あとは大きなチャートと板、材料で判断するということですね。

ヤーマンさん

はい、そうです。

マネックス証券社員

では、マルチチャートビューアで動きのある銘柄を見つけた後、どのようにトレードしていくかを教えていただけますか。材料はニュース等を見るのでしょうか。

ヤーマンさん

材料はツイッターやYahoo!ファイナンスの掲示板を見ていますね。大抵は、誰かがツイッターで関連する情報をつぶやいています。

マネックス証券社員

では、ツールで銘柄の情報やニュースを見るということは、あまりされないのですね。

ヤーマンさん

はい。ニュースが流れるツールとかもあると思うんですけど、私はあまり見ていません。

マネックス証券社員

テクニカル面では、どのようなことを見ていますか。

ヤーマンさん

基本的には、移動平均とボリンジャーバンドくらいしか見ないです。あまり細かいものは使いませんね。日足で方向性や移動平均からどのくらい離れているか等の全体的な流れを把握したら、あとは板を見て取引をします。

マネックス証券社員

ここまで、トレードの方法を教えていただき、ありがとうございました。

ところで、ヤーマンさんにとって取引ツールで重要なのは、パッとみてすぐに情報が分かるかと、発注が簡単かというところですか。

ヤーマンさん

そうですね。

あとは注文の出る速さも重視しています。たとえば、大きい買板のところでポジション持っているときに逃げたいなと思ったとしますよね。そうすると、買板のところにぶつけて逃げられるように準備します。その際にツールの発注スピードが遅いと、逃げられないときとかもあるんです。感覚的な問題かもしれませんが、発注スピードが速いと、気配が少なくなって売られているときでも逃げ切れたりするので、スピードはいつも気にしています。

その他だと、板に付いている日足のローソク足なんかもありがたいですね。

マネックス証券社員

そのローソクはどのような見方をされるんですか?

ヤーマンさん

単純に、今日の位置がどれくらいにいるのかとか、これで言うとストップ安がどれくらいかっていうのがすぐ分かるので重宝しています。

マネックス証券社員

発注の簡単さという意味では、どのようなツールが理想的ですか。

ヤーマンさん

一番良いのは、今はどこにもないんですけど、返済ボタンがないツールですね。ディーラーの使用しているツールには返済ボタンがありません。ポジションを持っていたら、自動的に返済注文にしてくれるんです。買いポジションを持ってないときに、売り注文を入れると空売りにしてくれます。返済ボタンを押す必要がないんです。

マネックス証券社員

なるほど。確かにそれは便利そうですね。本日は色々と参考になる情報を教えていただき、ありがとうございました。

以上、ヤーマンさんのインタビューをお届けいたしました。

これまでは、取引ツールでトレードをするイメージが湧いていらっしゃらなかったお客様も、ぜひ無料で使えるマネックストレーダーでヤーマンさん絶賛のマルチチャートビューア等を利用してみてください。

国内上場有価証券取引に関する重要事項

<リスク>

国内株式および国内ETF、REIT、預託証券、受益証券発行信託の受益証券等(以下「国内株式等」)の売買では、株価等の価格の変動や発行者等の信用状況の悪化等により元本損失が生じるおそれがあります。また、国内ETF等の売買では、裏付けとなっている資産の株式相場、債券相場、金利水準、為替相場、不動産相場、商品相場等(これらの指数を含む。)や評価額の変動により、元本損失が生じるおそれがあります。<保証金の額または計算方法>

信用取引では、売買代金の30%以上かつ30万円以上の保証金が必要です。信用取引では、元本(保証金)に比べ、取引額が最大3.3倍程度となる可能性があるため、価格、上記各指数等の変動、または発行者の信用状況の悪化等により元本を上回る損失(元本超過損)が生じるおそれがあります。レバレッジ型商品等の一部の銘柄の場合や市場区分、市場の状況等により、30%を上回る委託保証金が必要な場合があります。<手数料等>

国内株式等のインターネット売買手数料は、「取引毎手数料」の場合、約定金額3,000万円以下のときは、最大921円(税込:1,013円)、約定金額3,000万円超のときは、973円(税込:1,070円)かかります。ただし、信用取引では、「取引毎手数料」の場合、約定金額が50万円以下のときは、成行・指値の区分なく最大180円(税込:198円)が、約定金額50万円超のときは、成行・指値の区分なく最大350円(税込:385円)がかかります。また、「一日定額手数料」の場合、一日の約定金額300万円ごとに最大2,500円(税込:2,750円)かかります。約定金額は現物取引と信用取引を合算します。(非課税口座では「取引毎手数料」のみ選択可能ですのでご注意ください。)単元未満株のインターネット売買手数料は、買付時は無料です。売付時は約定金額に対し0.5%(税込:0.55%)(最低手数料48円(税込:52円))を乗じた額がかかります。国内ETF等の売買では、保有期間に応じて信託報酬その他手数料がかかることがあります。国内株式等の新規公開、公募・売出し、立会外分売では、購入対価をお支払いただきますが、取引手数料はかかりません。IFAコースをご利用のお客様について、IFAを媒介した取引の売買手数料は、1注文の約定金額により異なり、2億円超の約定金額のとき最大手数料345,000円(税込:379,500円)かかります。詳しくは当社ウェブサイトに掲載の「IFAコースの手数料」をご確認ください。<その他>

お取引の際は、当社ウェブサイトに掲載の「契約締結前交付書面」「上場有価証券等書面」「リスク・手数料などの重要事項に関する説明」を必ずお読みください。