「将来のためにお金を貯めたい」「お金を増やしたいけれど元手がない…」と悩んでいる人は多いのではないでしょうか。資産形成はまとまったお金がなくても始めることができ、20代や30代の若いうちから始めることで、時間を味方に付け、有利に進めることができます。

この記事では、

など、資産形成にまつわる有用な情報をお届けします。

資産形成とは、文字どおり資産を形成することであり、資産を築いていくことを意味します。資産形成においては、お仕事で収入を得ながらお金にも働いてもらう、収入と運用の両輪で資産を築いていくことが大切です。

収入から生活費などを引いた残りのお金をただ現預金として眠らせておくのではなく、積立投資などの運用によって利回りを得ることで、資産を増やせる可能性があります。

資産形成をすべき理由の一つとして、老後資金の準備が挙げられます。20代や30代でも漠然と老後の生活資金に不安を抱く人もいるでしょう。具体的に老後のお金はどのくらい必要なのでしょうか。

生活費や年金額は人によって異なりますが、平均的なケースで考えてみます。総務省の家計調査年報によれば、高齢者夫婦の生活費は平均で月額27万円程度です。対して年金の受給額は、会社員の夫と専業主婦の妻の場合の平均で22万円程度です。

※総務省「家計調査年報(家計収支編)2022年(令和4年)結果の概要」を元にマネックス証券作成

このケースを例に考えると、毎月5万円程度、年間では60万円程度の不足となります。

その他、65歳以降も住宅ローンの返済が続く場合は、その分の費用も用意しなければなりません。医療費や介護費、家具・家電の買い替え、自宅のリフォーム費用などで出費がかさむことも考えられます。元気なうちはレジャーを楽しみたい、子供の結婚や出産のときには資金援助もしたいといった場合には、さらに多くの額が必要です。

現在では60歳で定年退職を迎えた後、年金支給が始まる65歳までの間、継続雇用制度を活用して働くのが一般的になりつつありますが、1000万単位のお金が不足する可能性があるため、若いうちから資産形成することが重要と言えます。

資産形成はいつでも誰でも始められるといっても、これまで取組んだことがない人にとっては難しく感じるかもしれません。

そこで考えられるのが、投資信託などの金融商品を毎月や毎日など定時定額で購入する「積立投資」です。

積立投資を行うメリットとしては、利息が利息を生む「複利効果」が挙げられます。例えば、10万円を年1%で運用すると1年で10万1,000円になり、次の年はこの10万1,000円に対して利息がつきます。年1%なら1年後には10万2,010円となり、運用が順調であれば元本が膨らみ続けるため、効率的に利益を得られる可能性があり、資産運用には欠かせない要素の1つといわれています。

Check!

複利は以下の計算式によって求めることが可能です。

投資金額 × ((利回り(%) ÷ 100) + 1) ^ 投資期間

マネックス証券では毎月100円から積立投資ができるので、初心者の方でも気軽に資産形成を始めることができます。

積立投資は一般的に損失のリスクを軽減する投資手法だと考えられています。

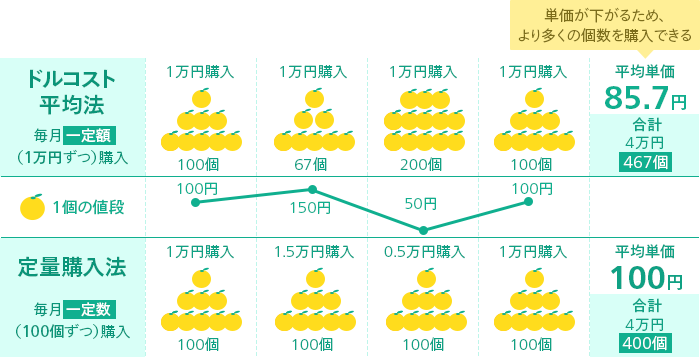

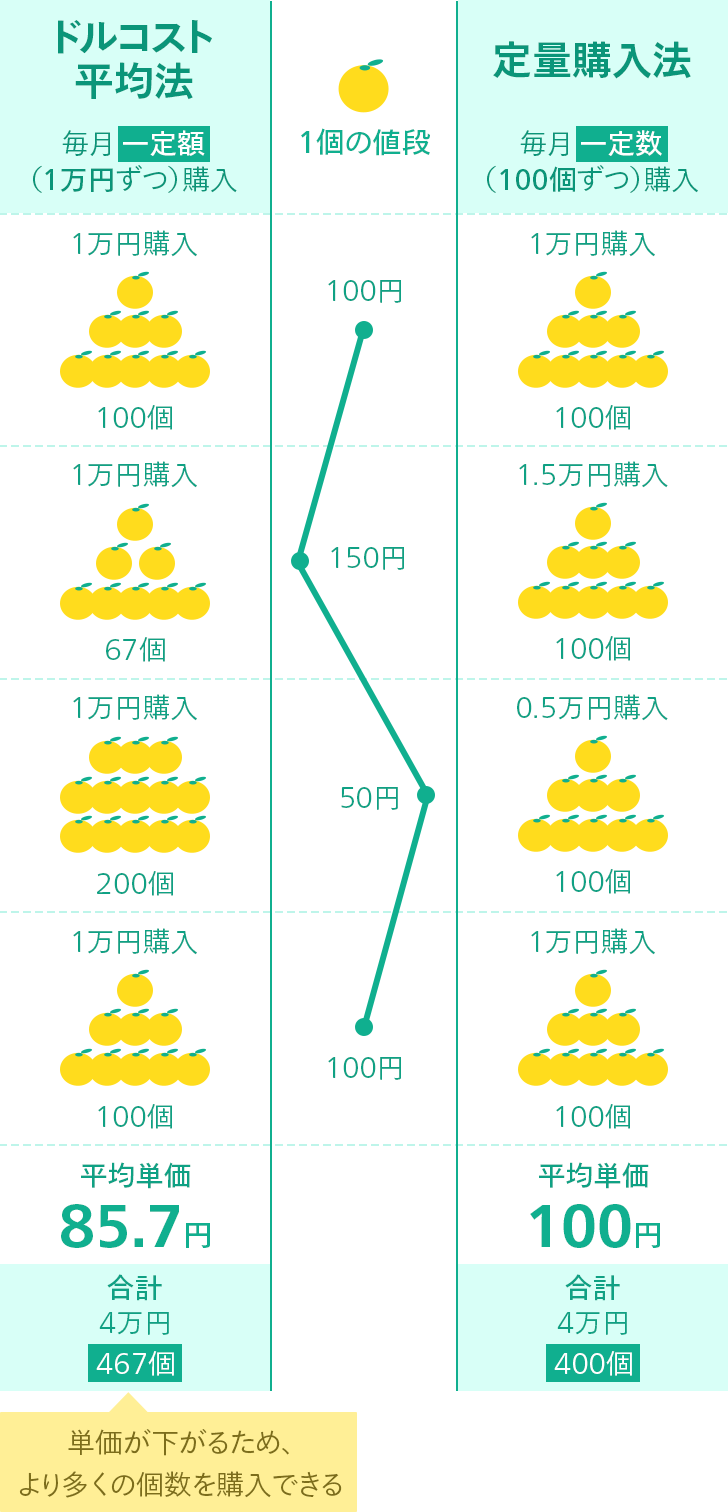

個別銘柄に投資をする場合、当該銘柄の価格が上がっているときにまとまった資金を投資すると、その分だけ下落時に生じる損失が大きくなります。一方積立投資では「ドル・コスト平均法」と呼ばれる一定の金額を定期的に購入する手法によって運用されています。株式や投資信託の価格が⾼いときは購⼊株数が少なく、安いときは多く購入するため、平均の買付単価を抑えられる「時間分散効果」が期待できます。

また、投資信託の積立投資では適切な投資対象に投資を行えば、値下りや値上りを繰り返しながら長期的に資産が増えることが期待されるため、20代、30代の方のように、若いうちに投資を始めることで、値上りを待つ時間を長く持つことができます。つまり、若いうちに始めたほうが一時的な値下りのダメージを受けづらく、時間を味方につけて資産形成を行うことができると言えます。

資産運用のためには、どのような金融商品を利用するといいのでしょうか。代表的な金融商品は以下の3つです。

投資信託は、投資家から集めた資金を運用の専門家が株式や債券などで運用する金融商品です。

投資信託によって、国内外の株式、債券、REIT(リート:不動産投資信託)など、さまざまな投資対象があるため、投資信託を通じて世界中に投資することも可能です。多くの銘柄に分散投資することが可能なため、リスク分散の効果に期待ができます。

マネックス証券では100円から投資信託を始めることができ、インターネットからの申込みであればすべての投資信託が申込手数料無料(ノーロード)で購入することができます。

Check!

株式投資では、企業が発行した株式の売買や配当金によって利益を得ます。年1~2回、業績などに応じて配当金が支払われるほか、銘柄によっては株主優待も受けられます。

基本的にはある程度まとまった資金が必要ですが、証券会社によっては少額からでも投資が可能です。

マネックス証券では1株から購入することができる「ワン株(単元未満株投資)」の提供を行っています。ほとんどの銘柄を1万円程度で購入することができ、買付手数料も0円なので気軽に資産形成を始めることができます。

資産形成では、国や地方自治体、企業などが発行する債券を購入するのもひとつの方法です。債券を購入すると、決められた利率で定期的に利息が受取れるほか、償還日(満期日)になると、額面金額(債券に記載された金額)が戻ってきます(これを償還といいます)。

利払いや償還が行われる可能性が高いなど、安全性が高い債券の利率は低めに設定され、安全性が低いものだと利率が高めに設定されているのが一般的です。個人向け国債も債券です。

しかし、債券は次の章でご紹介する資産形成のための制度、つみたてNISA・NISA(一般NISA)の対象外のため活用するには注意が必要です。

資産形成を有利に進めるためには、おトクな制度を活用するのがポイントです。以下の3つの制度を押さえておきましょう。

「個人型確定拠出年金 iDeCo(イデコ)」は、公的年金を補完するための、自助努力による年金づくりの制度です。

毎月一定の掛金を出して、投資信託や預金、保険などからご自身が選択した金融商品で運用し、得られた利益を含めた額を、60歳以降に年金または一時金として受取ります。

利益が非課税になるほか、掛金が所得から差引かれ(所得控除)、所得税と住民税が安くなるというメリットがあるため、節税しながら資産形成を始めることができます。原則60歳までは資金を引き出せないため、住宅購入や教育費などは別途準備しておきましょう。

以下のページからどのくらい節税と資産形成ができるのか、シミュレーションすることができます。

※シミュレーションでは、社会保険料等の影響を加味していないため表示される節税額が他のページと異なる場合があります

つみたてNISAは、少額からの長期の積立・分散投資を支援するための非課税制度です。

対象商品は「手数料が低水準」「分配金の分配頻度が高くない」など、金融庁が定めた一定の条件を満たす長期の積立・分散投資に適した投資信託などに限定されています。

年間40万円・最長20年間、分配金や売却益が非課税になるため、資産形成を始めるために活用したい制度と言えます。

なお、NISAは制度改正が行われ、2024年から新NISA制度に変更されます。詳細は以下のページで詳しく解説していますので、合わせてご覧ください。

Check!

金融機関変更(一般NISA・つみたてNISAのみ)・再開設をしたいお客様

NISA(一般NISA)は、年間120万円まで投資でき、最長5年間、利益が非課税になる制度です。通常だと投資で得た利益(配当金や分配金、運用益など)から約20%の税金が差し引かれますが、NISA口座で投資した場合は最長5年間、非課税になります。

対象となるのは、株式や投資信託、REITなど。IPO(新規公開株)や株主優待を狙うことも可能です。つみたてNISAと比較すると3倍となる年間120万円まで非課税投資枠として投資可能なので、ある程度まとまった資金を運用するのに適しています。

なお、NISAは制度改正が行われ、2024年から新NISA制度に変更されます。詳細は以下のページで詳しく解説していますので、合わせてご覧ください。

Check!

資産形成の必要性と、資産形成に適した金融商品や有利な制度がわかったところで、実際に資産形成を始めるためのポイントについて、順を追って見ていきましょう。

資産形成には、そのための資金が必要です。まずは家計の収支をチェックして、いくら資産形成に回せるかを考えてみましょう。

「家計がギリギリで資産形成に回すお金なんてない」という場合は、支出を見直すことで資金を捻出できるかもしれません。支出を減らして投資に回す意識が大切です。

投資信託や株式、債券などの金融商品には、値動きが付き物です。急にお金が必要になると、安値のタイミングで売るようなことにもなりかねません。そうした事態を避けるためにも、病気や収入ダウンといった万が一に備えて、生活費の3~6ヶ月分程度は預貯金などで確保しておくと安心です。

資産形成は、若いうちにスタートを切るのが肝心。20代、30代なら老後までにたくさんの時間があり、複利効果を存分に活かせるはずです。

まずは証券会社に口座を開くことが第一歩です。つみたてNISAやiDeCo(イデコ)が利用でき、毎月100円などの少額からでも資産形成できる、ネット証券が便利です。証券口座を開いたら、さっそくつみたてNISAを利用するなどして、投資信託の積立をスタートしましょう。

1つの銘柄だけ、国内の株式だけ、米国株だけというように、特定の資産だけに投資すると、値下り時に大きなダメージを受けてしまう場合があります。国内だけでなく海外、株式だけでなく債券など、異なる性質を持つ金融商品に分散投資することで、全体の値動きが緩やかになるよう工夫が必要になります。投資信託にはさまざまな種類のファンドがあるため、手軽に分散投資を行うことができます。

資産形成は元手が少なくても、毎月の生活費などを差し引いた残りのお金で、少額から始めることができます。有利な制度を使って長期で投資を続けることが、賢く資産を築くコツと言えます。スタートが早いほど複利効果によって増えるお金も多くなることが期待できます。

この機会に、投資信託やつみたてNISAなどが利用できるマネックス証券で口座を開設し、老後資金の準備を始めてみてはいかがでしょうか。

iDeCo(個人型確定拠出年金)に関する留意事項

確定拠出年金運営管理機関登録票

確定拠出年金運営管理業 登録番号784

マネックス証券株式会社

投資信託取引に関する重要事項

<リスク>

投資信託は、主に値動きのある有価証券、商品、不動産等を投資対象としています。投資信託の基準価額は、組み入れた有価証券、商品、不動産等の値動き等(組入商品が外貨建てである場合には為替相場の変動を含む)の影響により上下するため、これにより元本損失が生じるおそれがあります。外貨建て投資信託においては、外貨ベースでは投資元本を割り込んでいない場合でも、円換算ベースでは為替相場の変動により投資元本を割り込むおそれがあります。投資信託は、投資元本および分配金の保証された商品ではありません。<手数料・費用等>

投資信託ご購入の際の申込手数料はかかりませんが(IFAを媒介した取引を除く)、換金時に直接ご負担いただく費用として、約定日の基準価額に最大0.50%を乗じた額の信託財産留保額がかかるほか、公社債投信については、換金時に取得時期に応じ1万口につき最大100円(税込:110円)の換金手数料がかかります。投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して最大年率3.1%(税込:3.41%)を乗じた額の信託報酬のほか、その他の費用がかかります。運用成績に応じた成功報酬等がかかる場合があります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。IFAコースをご利用のお客様について、IFAを媒介した取引から投資信託を購入される際は、申込金額に対して最大3.5%(税込:3.85%)の申込手数料がかかります。詳しくは当社ウェブサイトに掲載の「ファンド詳細」よりご確認ください。<その他>

投資信託の購入価額によっては、収益分配金の一部ないしすべてが、実質的に元本の一部払い戻しに相当する場合があります。通貨選択型投資信託については、投資対象資産の価格変動リスクに加えて複雑な為替変動リスクを伴います。投資信託の収益分配金と、通貨選択型投資信託の収益/損失に関しては、以下をご確認ください。NISA口座の開設およびお取引に関するご留意事項

<口座開設および金融機関変更に関して>

NISA口座は、同一年(1月~12月)において、1人1口座(1金融機関)までの開設となります。その年の買付けがすでに行われている場合、金融機関変更はできません。また、NISA口座の残高を他金融機関へ移管することはできません。<お取引に関して>

債券取引に関する重要事項

<リスク>

債券の価格は、金利水準の変動により上下しますので、償還前に売却する場合には、元本損失が生じることがあります。また、発行者の経営・財務状況の変化およびそれらに対する外部評価の変化等により、元本損失が生じることがあります。外貨建て債券は、為替相場の変動等により、元本損失が生じることがあります。<手数料等>

債券のお取引の際には、購入対価をお支払いただきますが、取引手数料はかかりません。外貨建て債券を日本円で購入される場合や償還金等を日本円で受取りされる場合など、所定の為替手数料がかかります(為替レートは実勢レートに基づき当社が決定します。詳細は、当社ウェブサイト「債券」ページの「為替手数料一覧」をご覧ください。)。

<その他>