経済上の不安や物価高騰が進む中、 お金を貯める必要があるとわかってはいるものの、なかなか貯蓄ができずに悩んでいる方もいるのではないでしょうか。

本記事では、賢いお金の貯め方と考え方をわかりやすくご紹介します。生活コストを見直す工夫から収入アップの方法、効果的な資金運用まで幅広く解説しますので、ぜひ参考にしてください。

まず年代別の平均貯蓄額を見てみましょう。貯蓄額は、世帯主の年齢や収入金額、世帯構成によって大きく異なります。

ここでは、2人以上の世帯を対象に、世帯主の年齢別に見た1世帯あたりの平均貯蓄額を紹介します。また、各年代の平均収入金額も併せて掲載しますので、ご自身の収入と比較しながら貯蓄額の目安としてご活用ください。

総務省統計局の「家計調査報告(貯蓄・負債編)2023年(令和5年)平均結果の概要(二人以上の世帯)」によると、貯蓄額は40歳未満の世帯が782万円と最も少なく、70歳以上の世帯は2503万円と最も多い結果でした。年齢が上がるにつれて、貯蓄額は増加する傾向にあります。

| 貯蓄額 | 平均 | 40代未満 | 40~49歳 | 50~59歳 | 60~69歳 | 70歳以上 |

|---|---|---|---|---|---|---|

| 年間収入(万円) | 642 | 685 | 800 | 871 | 611 | 423 |

| 貯蓄現在高(万円) | 1904 | 782 | 1208 | 1705 | 2432 | 2503 |

| 貯蓄年収比 (貯蓄現在高/年間収入) (%) |

296.6 | 114.2 | 151.0 | 195.8 | 398.0 | 591.7 |

(出所)総務省統計局 家計調査報告貯蓄・負債編2023年(令和5年)平均結果の概要(二人以上の世帯)

賢くお金を貯めるには、収入と支出とのバランスを保つ必要があります。高収入でも無駄な出費が多ければ、お金は貯まりません。不要な支出を洗い出し、削減できるところから見直す必要があります。

また、余剰資金があれば、NISA(少額投資非課税制度)や個人型確定拠出年金iDeCo(イデコ)などの非課税制度を活用しながら、自分に合った運用商品への投資を検討しましょう。

(1)家計簿をつける

(2)生活コストを見直す

(3)先取り貯蓄を行う

貯蓄するうえで、収支状況の把握は重要です。まずは家計簿をつけることで、一定の期間内で得た収入額と支出額、どのような支出があったのかという内訳を明確に把握できます。これにより、自分の収支状況を見直すことで、無駄な出費を抑えることができるでしょう。

家計簿を継続的につけることで、毎月貯蓄に回せる金額や投資に回せる金額を把握できます。支出を収入の範囲内に抑える取り組みを行えば、結果的に効率的な資産形成につなげることができるでしょう。

家計簿で収支を把握したうえで、固定費と変動費に分けて支出を分析しましょう。支出の分析を通じて無駄な出費を可視化することで、生活コストを見直します。

生活コストを見直す際には、一度削減すれば持続的に支出を減らせる固定費から見直すのがおすすめです。例えば、通信費やサブスクリプションサービスの利用料などは、長期的な支出削減につながります。また、変動費に関しても、月初めに予算を決めて計画的に使うことで無駄な出費を抑えられます。

先取り貯蓄とは、毎月の収入から一定の金額を給与口座とは別の口座に移す方法です。収入が入ったらすぐに取り分けるため、貯蓄へまわすことができます。

貯蓄と生活費を同じ口座で管理していると、貯蓄している分まで使ってしまい、お金が貯まりにくくなってしまう可能性があります。給与が振り込まれた時点で事前に決めた貯蓄額を別口座に移動させれば、貯蓄を生活費に使ってしまう事態を防げるでしょう。

毎月自動的に貯蓄ができる仕組みを作り、貯蓄分を差し引いたお金で生活する習慣を身につければ無駄な支出を抑制できます。

先取り貯蓄を実践する際には、勤務先の財形貯蓄制度や金融機関等の自動積立定期預金を利用するのも効果的です。指定した貯蓄額が給与から天引きされるため、着実に貯蓄ができます。

所得控除はお金を貯める上で活用したい制度の1つです。所得控除とは、要件を満たすことで所得額から一定の額を差し引くことができ、結果として課税所得を減らせる制度です。

例えば、年間10万円以上の医療費を支払った場合、確定申告を行うことで10万円を超えた金額(その年の総所得金額が200万円未満の方は、総所得金額の5%の金額)の医療費控除を受けられます。これにより、所得税と住民税の負担が軽減され、税金の一部が還付されます。

ほかには、ふるさと納税を活用するのも1つの方法です。ふるさと納税とは、自分の選んだ自治体に寄附をしたとき、寄附額の2,000円を超える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限があります)。

お金を貯めるためには、投資を行うことも効果的です。NISAやiDeCo(イデコ)などの非課税制度を活用することで、効率よく資産形成に取り組むことができます。

通常、投資によって得られた配当金や分配金、運用益に対して20.315%の税金(2025年4月18日時点)が課されますが、NISAやiDeCo(イデコ)を活用することで運用益が非課税になります。

NISAをはじめるには

NISAお取引には、マネックス証券の「証券総合取引口座」の開設が必要です。

NISAのお取引は、NISA口座を開設するとご利用いただけます。

金融機関変更・再開設をしたいお客様

iDeCo(イデコ)は「個人型確定拠出年金」の略称で、老後資金を準備するための私的年金制度です。掛金が全額所得控除の対象となり、運用益も非課税となるため、税負担を軽減しつつ効果的に老後資産を用意できます。

マネックス証券に口座をお持ちの方

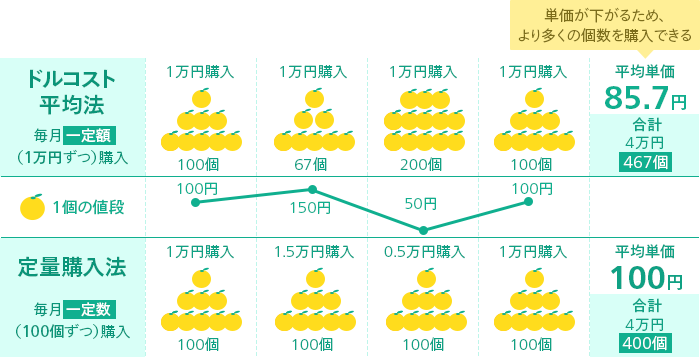

積立投資は、一定期間ごとに決まった金額を同じ商品に投資していく手法です。株式や投資信託などさまざまな金融商品を購入する際に活用でき、リスクを抑えながら長期的に投資を行えます。

積立投資を実践すると、価格変動が起きても購入単価を平準化できる「ドル・コスト平均法」のメリットを受けられます。値動きの振れ幅を小さくして、投資のリスクを軽減する効果が期待できるでしょう。

さらに、積立投資は時間分散によるリスク軽減効果を得られるメリットもあります。一時点でまとまった金額を投資するのではなく、長期間にわたって少しずつ投資することで、市場の変動による影響を抑えることが可能です。

積立投資は自動的に積立が行われるため、手間がかかりません。積立てる金額は自由に設定でき、投資目標やライフプランに合わせて決められるため、少額から始められる手軽な投資方法といえるでしょう。

マネックス証券では、1日100円から投資信託の自動積立が可能です。少額から始められるので、多忙な日々を送る方でも、無理なく長期的に積立を継続することができます。

Check!

お金を貯めるには、収入が支出を上回る状況を作ることが前提です。そのためには、支出を減らすことと収入を増やすことの両方に取り組む必要があります。

支出を減らすためには、不要な出費を見直し削減することが効果的です。一方、長期的に収入を増やす選択肢としては、資産運用が挙げられます。

(1)支出を減らす

● 光熱費や通信費、保険料などを見直す

(2)収入を増やす

(3)資産運用を行う

収入の額に関わらず、支出が収入を上回れば貯蓄はできません。無駄な出費を見直し、支出を抑え、貯蓄と投資に回すお金を増やすことが重要です。

支出を抑えるためには、毎月の支出内容を把握し、無駄な支出を特定しましょう。特に、光熱費や通信費、保険料、サブスクリプションサービスの利用料などの固定費を見直せば節約効果が持続します。格安スマホへの乗り換えや、電気・ガス会社の乗り換えを検討するのもよいでしょう。

支出を削減しつつ、収入を増やすための取り組みを行いましょう。収入を増やす方法の1つとして、副業が挙げられます。最近は副業を容認する会社が増えており、副業を始める際に便利なクラウドソーシングや隙間バイトのマッチングサービスが登場しています。

副業をすることで収入を増やすことが可能です。また、自分の得意分野や専門領域を活かせる副業をすれば、やりがいを感じながら取り組むことも可能でしょう。

より給与水準の高い会社への転職も1つの方法です。「現職の給料に満足していない」と感じている方は、転職サイトへの登録や転職コンサルタントへの相談から始め、さまざまな情報を収集しましょう。

現在の勤務先で資格手当の規則がある場合は、当該資格を取得することも効果的です。例えば、不動産業界の会社であれば宅地建物取引士を取得すれば毎月資格手当が支給されるケースがあります。

副業やキャリアアップ、スキルアップなどを通じて収入を増やすための取り組みを実践してみてください。

収入を増やすためには、資産運用も検討すべき選択肢の1つです。株式、債券、投資信託などの金融商品に投資をすることで、効率的に資産の増加を目指すことを資産運用と言います。

資産状況やリスク許容度に応じて、貯蓄と投資のバランスを考えた資産運用を実践しましょう。

日本は低金利の状況が続いており、預貯金のみでは資産を効率的に増やすことが難しくなっています。着実に資産を増やしていくためには、リスクを適切にコントロールしながら、預貯金以外の金融商品を取り入れることが重要です。株式や投資信託、債券などの商品への分散投資は、インフレによる資産価値の目減りを防ぎつつ、長期的にリターンを狙える資産運用の1つと言えるでしょう。

貯蓄のコツを見つけるために、お金が貯まりにくい方の特徴を知り、自身の行動を見直してみるとよいでしょう。例えば、以下のような例が挙げられます。

そもそも収支を把握していなければ、収入と支出のバランスがわかりません。無駄な出費を把握できなければ支出の見直しができないため、貯蓄や投資に回すお金の確保が難しいでしょう。

また、衝動買いが多い方も支出をコントロールできていない可能性が考えられます。欲しいものを見つけても欲望のままに購入するのではなく、しばらく時間を置いたうえで、改めて欲しいかどうかを判断すれば無駄遣いを防止できるでしょう。

先取り貯蓄をせず、残った分を貯蓄に回そうとしている方もお金が貯まりにくいと考えられます。貯蓄額と生活費の区別が曖昧になると、結局貯蓄できずに終わってしまうという事態になりかねません。

そのため、お金を貯めるためには収支状況をきちんと把握し、機械的に先取り貯蓄を実践することが重要といえます。

お金を着実に貯めるには、貯蓄の目的を明確にして月々の目標貯蓄額を設定することが重要です。将来実現したい目標がある方は、貯蓄を始める前に貯蓄目標をしっかりと決めておきましょう。

まずは、貯蓄の目的を明確にしましょう。目的と目標貯蓄額を設定し、逆算して毎月貯めるべき金額を算出します。例えば、老後資金として2000万円を30年後に用意する場合、月々約5.6万円の貯蓄が必要になります。

ライフプランニングを通じて、人生の各イベントに必要な資金を見積もることも大切です。ライフプランニングは、将来起こり得る人生の節目や自分の望む生活スタイル・価値観を考慮し、それを実現するために必要な資金を明確にした人生設計のことです。

必要になるお金を把握できたら、毎月どのくらいの金額を貯蓄に回せばよいのか計算しましょう。

お金を着実に貯めるためには、収入から貯蓄額を引いた額を支出に充てましょう。収入から支出を差し引いた残額を貯蓄に回すのではなく、収入を得たタイミングであらかじめ決めた貯蓄額を確保する先取り貯蓄が効果的です。

例えば月収30万円で貯蓄額を5万円と決めた場合、最初に5万円を貯蓄に回し、残った25万円で生活費をまかなうという方法です。

先取り貯蓄を実践すれば貯蓄を優先的に行い、目標に向けて着実に貯蓄を積み重ねられます。また、月々の貯蓄額が一定に保たれるため、具体的な目標達成に向けた計画が立てやすくなるメリットもあります。

貯蓄を実現するためには、まず自分の収支状況を正確に把握することが重要です。これまで家計簿を付けていなかった方は、習慣にすることをおすすめします。

収入と支出のバランスを確認できたら、無駄な支出を特定しましょう。支出を減らすためには、節約効果が持続しやすい固定費から見直すのが効果的です。固定費を一度見直すことで、長期的な節約効果を期待できます。支出の削減だけでなく、副業や転職など自身の可能性に合わせて収入アップの機会を積極的に探すことも効果的です。

お金を着実に貯めるには、まず貯蓄の目的を明確にすることが重要です。目的を達成するために必要な目標貯蓄額を設定し、そこから逆算して月々の貯蓄額を決めましょう。余剰資金があれば、NISAやiDeCo(イデコ)などの非課税制度をうまく利用して投資を行いましょう。目標達成に向けて、計画的かつ着実に貯蓄できれば、将来実現したい目標に近づけるはずです。

投資信託を定期的に積立購入する「投信つみたて」もおすすめです。積立購入の設定をすれば自動的に買付が行われるため、注文の手間がかかりません。

マネックス証券では100円から投資できるため、初心者の方でも手軽に始められるでしょう。

マネックス証券で非課税制度のNISAやiDeCo(イデコ)を始めてみませんか?マネックス証券の投資信託では少額から投資ができ、購入時手数料が無料のため、投資初心者の方や長期で投資を行う方におすすめです。

ほとんどの投資信託が100円から積立できるので、投資初心者でも気軽にはじめられます。

マネックス証券なら、すべての投資信託の購入時申込手数料が無料(ノーロード)です。

定期自動入金を利用すれば、積立に必要な資金を手数料無料でご指定の金融機関口座から引落できます。

マネックス証券が提供するクレカ積立では、毎月の積立額に対してポイントが還元されるため、おトクに資産形成が行えます。また、毎月投資信託の保有残高に応じてポイントがたまります。

投資信託の積立をマネックスカードで行うことができます。

投資信託取引に関する重要事項

<リスク>

投資信託は、主に値動きのある有価証券、商品、不動産等を投資対象としています。投資信託の基準価額は、組み入れた有価証券、商品、不動産等の値動き等(組入商品が外貨建てである場合には為替相場の変動を含む)の影響により上下するため、これにより元本損失が生じるおそれがあります。外貨建て投資信託においては、外貨ベースでは投資元本を割り込んでいない場合でも、円換算ベースでは為替相場の変動により投資元本を割り込むおそれがあります。投資信託は、投資元本および分配金の保証された商品ではありません。<手数料・費用等>

投資信託ご購入の際の申込手数料はかかりませんが(IFAを媒介した取引を除く)、換金時に直接ご負担いただく費用として、約定日の基準価額に最大0.50%を乗じた額の信託財産留保額がかかるほか、公社債投信については、換金時に取得時期に応じ1万口につき最大100円(税込:110円)の換金手数料がかかります。投資信託の保有期間中に間接的にご負担いただく費用として、純資産総額に対して最大年率3.1%(税込:3.41%)を乗じた額の信託報酬のほか、その他の費用がかかります。運用成績に応じた成功報酬等がかかる場合があります。その他費用については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。手数料(費用)の合計額については、申込金額、保有期間等の各条件により異なりますので、事前に料率、上限額等を表示することができません。IFAコースをご利用のお客様について、IFAを媒介した取引から投資信託を購入される際は、申込金額に対して最大3.5%(税込:3.85%)の申込手数料がかかります。詳しくは当社ウェブサイトに掲載の「ファンド詳細」よりご確認ください。<その他>

投資信託の購入価額によっては、収益分配金の一部ないしすべてが、実質的に元本の一部払い戻しに相当する場合があります。通貨選択型投資信託については、投資対象資産の価格変動リスクに加えて複雑な為替変動リスクを伴います。投資信託の収益分配金と、通貨選択型投資信託の収益/損失に関しては、以下をご確認ください。iDeCo(個人型確定拠出年金)に関する留意事項

確定拠出年金運営管理機関登録票

確定拠出年金運営管理業 登録番号784

マネックス証券株式会社

NISA口座の開設およびお取引に関するご留意事項

<口座開設および金融機関変更に関して>

NISA口座は、同一年(1月~12月)において、1人1口座(1金融機関)までの開設となります。その年の買付けがすでに行われている場合、金融機関変更はできません。また、NISA口座の残高を他金融機関へ移管することはできません。<お取引に関して>