米国株取引にかかる税金は、基本的には国内での株式取引の税金と同じです。

| 株式 | 日本株 | 米国株 | |

|---|---|---|---|

| 売却益に対する税金 | 譲渡益課税 | 譲渡益課税 | 譲渡益課税の詳細 |

| 配当金に対する税金 | 配当課税 | 配当課税 | 配当課税の詳細 |

| 損益通算 | 可能 | 可能 | 損益通算の詳細 |

ただし、以下の3つの点にご注意ください。

譲渡益や配当を米ドルから円に換算する必要があります。

配当金は外国税額控除の対象になります(確定申告する必要があります)。

他商品(国内株式など)と損益通算をするには原則として確定申告が必要です。

※非課税取引(NISA)については、損益通算並びに外国税額控除の対象外となります。また、為替取引で発生した為替損益についてはNISAの制度対象外となります。

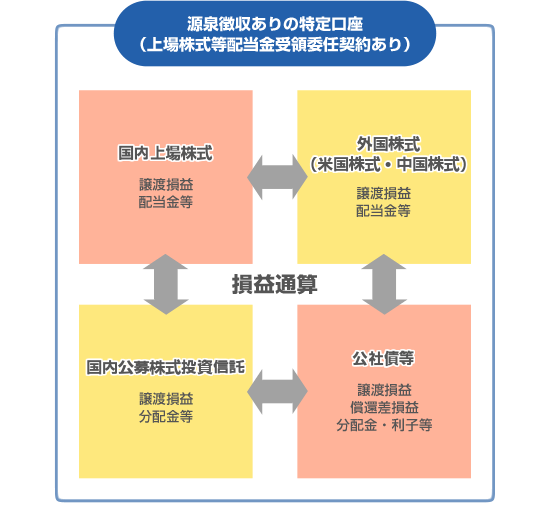

※上場株式等配当金受領委任契約(配当金等を譲渡損失と損益通算することができる契約)を利用の場合、株式等の譲渡損失と配当等を特定口座内で損益通算することができます。

マネックス証券では、特定口座を利用した米国株取引ができます。

特定口座をご利用いただくことで、米国株取引の損益を、国内上場の株式、株式投資信託および中国株取引と損益通算を証券会社が計算しますので、確定申告が不要または簡易な確定申告が可能となります。

なお、一般口座や他の証券会社の譲渡損益と損益通算する場合などは、確定申告が必要です。

損益通算の対象となる、配当金等の範囲国内上場株式等の配当金等

※一般口座の残高に対して受け取った配当金等も、損益通算の対象となります。

※特定口座開設状況は、証券総合取引口座ログイン後の「保有残高・口座管理」 > 「お客様情報 確認・変更」画面でご確認いただけます。

| 米国株売却 現地約定日 |

国内約定日 | 国内約定日+1 | 国内受渡日 |

|---|---|---|---|

| 現物売り注文・信用返済売り注文の約定時に、取得価格に基づいて計算された現地約定日の当日損益に20.315%を乗じた金額が源泉徴収税額相当額としてリアルタイムで仮拘束 | 12:00頃 国内約定日の10:00時点の為替レートを用いて、源泉徴収税額相当額を再計算し、拘束 |

12:00頃 同じ国内約定日内のすべての取引について、国内約定日+1 10:00時点における当社所定の為替レートを用いて円換算し、源泉徴収税額相当額を再計算 証券総合取引口座へ源泉徴収税額相当額を振替 (必要に応じて為替振替も行われる) |

証券総合取引口座で累計を通算し、譲渡益の場合は出金される |

なお、米国株を含む外国株の譲渡益(円貨ベース)は、当年の特定口座内累計損益に関わらず受渡日ごとの譲渡益に対して源泉徴収相当額の計算を行い、米国株取引口座または中国株取引口座から証券総合取引口座への振替を行います。

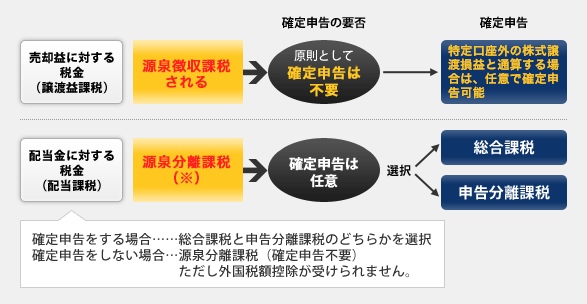

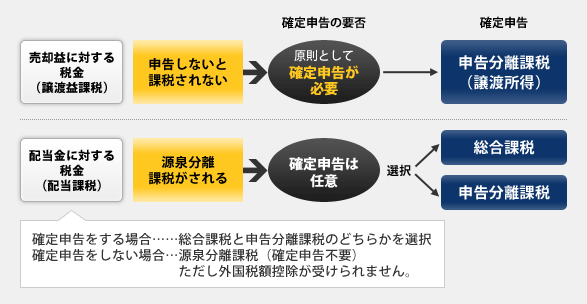

売却益への税金(譲渡益課税)

原則として米国では課税されず、日本国内では国内株式などの有価証券の譲渡所得と同様に申告分離課税となります。

配当金への税金(配当課税)

まず米国内で租税条約に基づいた税率で源泉徴収されます。米国の税額が差引かれた金額に対して日本国内でも課税されます。それぞれの税が差引かれた後の金額をお客さまが受取ります。このように、お客さまが配当などを受取る前に一定の税率で所得税が徴収され、それだけで納税が完結する制度を源泉分離課税といいます。

米国株式の場合、米国と日本で二重に課税されています。それを避けるため、確定申告を行い、「外国税額控除」を受けることができます(非課税取引(NISA)については外国税額控除を受けることができません)。なお、確定申告にあたっては、総合課税または申告分離課税を選択します。

外国証券投資による利子や配当金は、まず外国で課税され、さらに日本でも課税されることから二重に課税されることになります。この二重課税を調整するために、外国で課された税額を日本の所得税や住民税から差し引く制度があります。この制度が「外国税額控除」です。

外国税額控除の適用が受けられるのは、確定申告をした場合に限られます(総合課税、申告分離課税のいずれを選択しても適用を受けることができます)。ただし、非課税取引(NISA)については確定申告をすることができず外国税額控除の適用を受けることができません。

| 譲渡益課税 | 20.315% | |

|---|---|---|

| 配当課税 | 源泉分離 | 米国10%+国内20.315% |

| 申告分離 | 20.315% | |

| 総合課税 | お客さまの所得金額等により税率が変わります。 | |

※2013年1月1日から2037年12月31日まで、復興特別所得税として基準所得税額に2.1%が上乗せされる為、税率は20.315%(所得税15.315% 住民税5%)となります。

米国株取引をはじめるには

米国株取引は、マネックス証券の「証券総合取引口座」と「外国株取引口座」の2つの口座を開設すると、ご利用いただけます。もちろんどちらも口座開設・維持費は無料です。

米国株取引をはじめるには

外国株取引口座をお持ちでないお客様は、外国株取引口座を開設いただくと、米国株取引が可能になります。