個人型確定拠出年金 iDeCoは、自分年金をつくることを政府が強力にサポートする制度で、加入することにより様々な税制優遇を受けられるようになります。

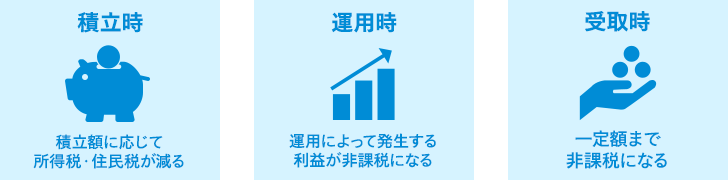

具体的には、以下の3つのタイミングで節税効果を得ることができます。

NISA(少額投資非課税制度)、財形貯蓄、個人年金保険など、税制上の優遇を受けられる資産づくりのための制度・商品は、他にもありますが、3つのタイミング全てで優遇を受けることができるのは、iDeCoだけです。

※シミュレーションでは、社会保険料等の影響を加味していないため

表示される節税額が他のページと異なる場合があります。

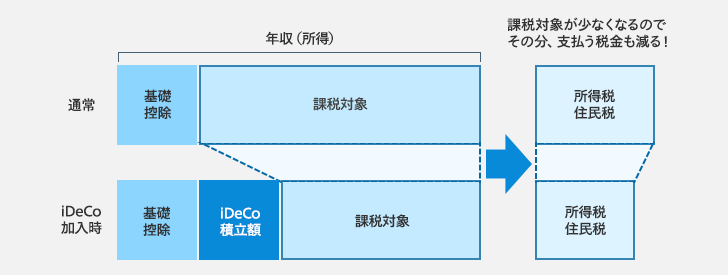

所得税および住民税は、所得に応じて課税されます。

個人型確定拠出年金 iDeCoで拠出した積立額は確定申告や年末調整の際に、全額所得から控除することができますので、積立額に応じて、毎年支払う所得税および住民税を少なくすることができます。

個人年金保険の控除上限額が年間6.8万円(所得税4万円、住民税2.8万円)※なのに対し、iDeCoは全額控除と税制上、非常に優遇されているのが特徴です。

節税額は、加入者の年収や積立額によって異なりますが、65歳まで全額控除となるメリットは大きく、この税制優遇を受けられるだけでも、iDeCoに加入する価値があるといえます。

※2025年4月時点の情報です。詳細は国税庁のウェブサイト等にてご確認ください。

| ケース | 条件 | 節税効果 |

|---|---|---|

| 公務員 Aさん(35歳) |

年収:550万円 積立額:毎月20,000円 年間所得控除額 :24万円 |

1年で48,000円 65歳までの30年間で1,440,000円 |

| 会社員 企業年金なし Bさん(25歳) |

年収:320万円 積立額:毎月23,000円 年間所得控除額 :27.6万円 |

1年で41,400円 65歳までの40年間で1,656,000円 |

| 自営業 Cさん(45歳) |

年収:800万円 積立額:毎月68,000円 年間所得控除額 :81.6万円 |

1年で269,280円 65歳までの20年間で5,385,600円 |

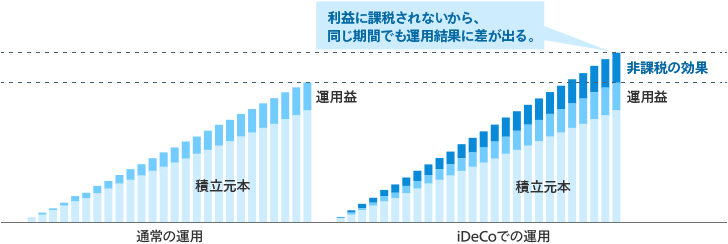

投資信託など価格が変動する金融商品で運用する場合、運用で発生した利益の20.315%を税金として納めなければなりません。

個人型確定拠出年金 iDeCoには、この税金が全て免除されるというメリットがあります。

長期間の資産運用では、運用によって生まれた利益をさらに運用に回して、雪だるま式に資産を増やせる複利効果を活用することが大切です。

iDeCoの運用では、非課税のメリットを活かして、利益を100%運用に充てることができるため、通常の資産運用よりもお金を増やしやすいといえるでしょう。

| ケース | 条件 | 65歳時点での運用結果 |

|---|---|---|

| 公務員 Aさん(35歳) |

積立額:毎月20,000円 運用期間:30年 |

運用評価額:約1,165万円 積立元金:720万円 運用益:約445万円 節税額:約89万円 |

| 会社員 企業年金なし Bさん(25歳) |

積立額:毎月23,000円 運用期間:40年 |

運用評価額:約2,129万円 積立元金:約1,104万円 運用益:約1,025万円 節税額:約205万円 |

| 自営業 Cさん(45歳) |

積立額:毎月68,000円 運用期間:20年 |

運用評価額:約2,232万円 積立元金:1,632万円 運用益:約600万円 節税額:約120万円 |

個人型確定拠出年金 iDeCoで積み立てた資産は、60歳以降に一括で一時金とするか、分割して年金とするか、またはその2つを組み合わせるか、受け取り方を自分で選択することができますが、どの受取方法でも一定額までは非課税となります。

一時金として一括で受け取る場合には、同じ年に受け取る他の退職所得(勤務先の退職金等)と通算して、退職所得控除が受けられ、加入年数に応じて一定額まで非課税となります。

退職所得控除額は、以下の方法で算出されます。

| iDeCo加入年数 ※ | 退職所得控除を受けられる金額 |

|---|---|

| 20年以下 | 40万円 × 加入年数 (80万円に満たない場合は、80万円) |

| 20年超 | 800万円 + 70万円 ×(加入年数 - 20年) |

※退職金と同じ年に受け取る場合には、加入年数と退職金の出る企業での勤続年数のどちらか長い方を適用し、さらに加入と勤続に重複する期間がなければ、それを加算することができます。

年金として分割で受け取る場合には、退職所得ではなく、雑所得として扱われ、他の公的年金等の収入との合計が公的年金等控除の対象となり、65歳未満なら60万円、65歳以上なら110万円までの収入ならば非課税となります。

一時金として受け取る場合の退職所得控除は、その年に受け取った全ての退職所得の合計額に適用されます。

つまり、iDeCoの一時金と退職金を同じ年に受け取ってしまうと、その合計額に対して、加入年数と勤続年数のどちらか一方に応じた退職所得控除しか利用することができません。

これに対して、一時金を退職金と別の年に受け取ってしまえば、一時金には加入年数に応じた退職所得控除が適用され、退職金には勤続年数に応じた退職所得控除がそれぞれ適用されますので、条件によっては、タイミングを分けた方が節税効果が大きくなることもあります。

退職金のある方は、以下の受取方法の組み合わせから、どれがご自身に適したものか、ご検討ください。

当コンテンツにて提供する情報は、作成時または提供時現在のものとなります。確定申告等にご利用の際は、お客様ご自身で国税庁のウェブサイト等にてご確認ください。

マネックス証券に口座をお持ちの方

マネックス証券 iDeCo専用ダイヤル

お気軽にお問合せください

![]() 0120-034-401

0120-034-401

受付時間

【平日】 9:00~20:00

【土曜】 9:00~17:00

(祝日を除く)